وبسایت رسمی اسمعیل محمَدی

به نام آفریننده خلیج همیشه فارس ...:::... کوله باری پر از دیروز ، رهسپار فرداها ...وبسایت رسمی اسمعیل محمَدی

به نام آفریننده خلیج همیشه فارس ...:::... کوله باری پر از دیروز ، رهسپار فرداها ...نحوه محاسبه مالیات عیدی و سنوات حقوق و دستمزد برای پایان سال

فرمول محاسبه اضافه کاری و قوانین مربوط به میزان ساعات کار و مرخصی و... کارگران

1- منظور از ساعات کار چیست و آیا ساعات صرف غذا جزء ساعت کار کارگران به حساب می آید؟

همانگونه که ماده 51 قانون کار نیز به آن تصریح دارد ساعت کار در این قانون مدت زمانی است که کارگر نیرو یا وقت خود را به منظور انجام کار در اختیار کارفرما قرار می دهد به این لحاظ ساعات صرف صبحانه و نهار جزء ساعت کار به حساب نمی آید بدیهی است چنانچه در کارگاهی از قبل رویه مورد عمل بر این قرار گرفته باشد که ساعت صرف صبحانه یا نهار و یا شام جزء ساعت کار به حساب آید استمرار آن به عنوان عرف مستقر در کارگاه محسوب و کما کان باید اجرا گردد . ضمناً با توجه به ماده 150 قانون کار کارفرما مکلف است در ایام ماه مبارک رمضان مدتی را برای ادای فرایض دینی و صرف افطار یا سحری اختصاص دهد که این مدت جزء ساعت کار کارگران منظور می شود.

2- حداکثر ساعت کار روزانه به چه میزان می باشد؟

در قانون کار به استثنای کارگران موضوع ماده 56 قانون مزبور که در مورد آنها ساعات کار در چهار هفته متوالی 176 ساعت تعیین شده، ساعات کار اصولاً بصورت هفتگی تعیین گردیده است – مواد 51 و52 قانون کار – به میزان 36 ساعت برای کارگران شاغل در کارهای سخت و زیان آور و زیرزمینی و 44 ساعت برای سایر کارگران . یادآوری می نماید توزیع ساعات کار در روزهای هفته با جلب توافق کارگران ذیربط از اختیارات کارفرما بوده و به جز کارگران شاغل در کارهای سخت و زیان آور که ساعات کار آنها نباید از 6 ساعت در هر روز تجاوز نماید در مورد سایر کارگران با عنایت به تبصره یک ماده 51 عملاً حداکثری برای میزان ساعات کار روزانه، مشروط به جلب موافقت کارگر، در قانون کار در نظر گرفته نشده است بدیهی است مازاد بر سقف های فوق الاشاره، ساعات کار انجام شده با در نظر گرفتن ممنوعیت موضوع ماده 61 و قید «مگر در موارد استثنایی با توافق طرفین» در تبصره ماده 59 اضافه کار خواهد بود .

3- در یکی از واحدهای کارگری ساعت کار از بدو فعالیت کارگاه، هفته ای 40 ساعت بوده است و کارفرما تصمیم به افزایش آن تا میزان ساعت کار قانونی یعنی 44 ساعت در هفته را دارد آیا مجاز به این کار خواهد بود ؟

ساعت کاری که در ماده 51 قانون کار پیش بینی شده است حداکثر ساعات کار قانونی روزانه می باشد حال چنانچه کارگاهی در بدو تأسیس و شروع فعالیت کارگاه و یا بعد از آن اقدام به تعیین ساعت کار به میزان کمتر از ساعت کار قانونی نموده باشد این امر مخالفتی با قانون نداشته و تداوم اجرای آن جزء شرایط کار کارگران محسوب می گردد و تغییر آن نیاز به جلب موافقت افراد ذینفع دارد مگر آنکه در گذشته به هنگام تقلیل ساعت کار قید موقت بودن این کاهش شرط شده باشد که شرطی نافذ و برای طرفین لازم الرعایه خواهد بود .

4- در کارگاهی از بدو تأسیس ساعت کار از 7 صبح تا 3 بعدازظهر بوده است آیا کارفرما مجار به تغییر و انتقال آن از ساعات صبح به ساعات عصر مثلاً بعدازظهر تا 11 شب و یا از 11 شب تا 7 صبح خواهد بود؟

وقتی در بدو تأسیس و شروع فعالیت کارگاه انجام کار مثلاً برای ساعات صبح تنظیم و مورد موافقت قرار می گیرد تغییرات بعدی در شروع و خاتمه ساعت کار نیز به توافق کارگران و کارفرما مربوط می شود به ویژه زمانی که این تغییر به صورت انتقال ساعات کار از صبح به عصر و یا شب و یا بالعکس صورت گیرد البته چنانچه کارفرما توجیه کافی برای تغییر ساعت کار در کارگاه داشته باشد می تواند مطابق ماده 26 قانون کار اقدام نماید .

5- کارگری به موجب یک فقره قرارداد یکساله بکار گرفته شده و ساعت کار در آن با مزد مشخص 7 ساعت و 20 دقیقه قید گردیده است اما کارگر عملاً حدود 3 ماه از قرارداد را روزی 6 ساعت کار کرده و بعد از آن کارفرما از وی خواسته در زمینه ساعت کار مطابق قرارداد عمل کند تکلیف چیست؟

در هر حال طرفین ملزم به اجرای تعهدات قراردادی خود خواهند بود به این لحاظ هر چند شرط پیش بینی شده در قرارداد کار که متضمن 44 ساعت کار در هفته برای مدتی اجرا نشده و عملاً کارگر کمتر از 7 ساعت و 20 دقیقه در روز کار کرده باشد اعتبار شرط در طول اعتبار قرارداد زایل نمی شود و تعهد به اجرای آن کماکان برای کارگر باقی می ماند.

6- میزان فوق العاده ای که برای کار در ایام تعطیل رسمی باید پرداخت شود چقدر است؟

کار در روز تعطیل رسمی از همان ساعت اول بعنوان اضافه کار تلقی و برای هر ساعت آن فوق العاده یی معادل 40% اضافه بر مزد هر ساعت کار عادی باید پرداخت شود . بدیهی است چنانچه بر اساس عرف و روال کارگاه فوق العاده اضافه کار پرداختی در روز های تعطیل رسمی بیش از میزان اخیرالذکر بوده باشد، عرف و روال مذکور کماکان معتبر و لازم الرعایه می باشد .

7-چنانچه با توجه به توافق بعمل آمده، در کارگاهی روز پنجشنبه تعطیل توافقی اعلام و کار پنجشنبه در 5 روز اول هفته انجام شود در صورت برخورد تعطیلات رسمی با تعطیل توافقی چه نوع حقی برای کارگران ایجاد می شود؟

اگر بر اساس توافق بعمل آمده، روز پنجشنبه تعطیل توافقی اعلام و کار این روز در سایر روزهای هفته انجام شود در صورت برخورد تعطیل توافقی روز پنجشنبه با تعطیل رسمی، از آنجا که کارگران کار روز پنجشنبه را در پنج روز اول هفته انجام داده اند از این رو استحقاق 7 ساعت و 20 دقیقه اضافه کاری از بابت فوق را پیدا می کنند.

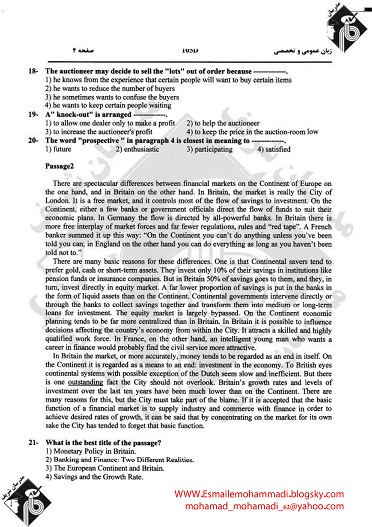

8- در کارگاهی روز پنجشنبه تعطیل توافقی اعلام شده است و کارگران کار روز پنجشنبه را در پنج روز اول هفته انجام می دهند حال اگر تعطیلات رسمی با پنج روز اول هفته مصادف شود و یا وقتی کارگر هر یک از این روزها را از مرخصی استحقاقی استفاده می کند طلب کارفرما از کارگر به چه میزان است؟

کارگرانی که برابر توافق بعمل آمده با کارفرما روز پنجشنبه را تعطیل و کار این روز را در سایر روزهای هفته انجام می دهند برای هر روزی که از مرخصی استحقاقی استفاده می کنند 7 ساعت و 20 دقیقه به اضافه قسمتی از ساعت کار روز پنجشنبه که در آن روز انجام شده است به حساب مرخصی آنان منظور خواهد شد و همچنین وقتی تعطیلات رسمی با 5 روز اول هفته مصادف می شود از آنجا که تعطیل رسمی برای 7 ساعت و 20دقیقه لحاظ می شود بنابراین مازاد بر 7 ساعت و 20 دقیقه به حساب بدهی کارگر به کارفرما گذاشته می شود .

9- در کارگاهی ساعات کار هفتگی عرفاً چهل ساعت است کارفرما تحت این عنوان که میزان ساعات کار در قانون چهل و چهار ساعت تعیین شده می خواهد ساعات کار کارگاه را افزایش دهد آیا قانوناً حق چنین افزایشی را دارد؟

به استناد مفهوم مخالف ماده 8 قانون کار و نظر به اینکه حقوق و مزایای مقرر در این قانون اصولاً حداقل حقوق و مزایای متعلقه به کارگران بوده و توافق های حاصله فی مابین کارگران و کارفرما که مزایایی کمتر از امتیازات مقرر در قانون کار منظور ننموده باشد برای طرفین لازم الاجرا خواهند بود لذا رویه و عرف موجود در کارگاه مبنی بر تعیین ساعات عادی کار به میزان کمتر از 44 ساعت در هفته بلا اشکال بوده و طرفین ملزم به رعایت رویه و عرف مزبور هستند.

10- آیا در قانون کار مقررات خاصی برای ساعات کار کارگرانی که در مغازه ها و موسسات تجاری کار می کنند پیش بینی نشده است؟

ساعات کار کارگران شاغل در مغازه هاو موسسات تجاری نیز همان 44 ساعت کار هفتگی مقرر در ماده 51 قانون کار می باشد که زمان انجام آن در هر مورد با توجه به نوع فعالیت و رویه گذشته و بر حسب توافق فی ما بین کارگر و کارفرما تنظیم می گردد و انجام کار اضافی نیز حداکثر به میزان روزی 4 ساعت مگر در موارد استثنایی با توافق طرفین مجاز می باشد .

11- آیا اوقات صرف غذا و استراحت جزء ساعات کار کارگر محسوب می شود؟

به تصریح ماده 51 قانون کار، ساعات کار مدت زمانی است که کارگر نیرو یا وقت خود را به منظور انجام کار در اختیار کارفرما قرار می دهد . لذا قانوناً اوقات صرف غذا و استراحت جزء ساعت کار محسوب نخواهد شد. بدیهی است چنانچه بر اساس عرف و روال کارگاه از قبل اوقات مذکور جزء ساعت کار محسوب می گردیده، عرف و رویه مذکور کماکان معتبر خواهد بود . ضمناً در اجرای ماده 150قانون مرقوم در ماه مبارک رمضان کارفرما مکلف است مدتی از اوقات کار را برای ادای فریضه نماز و صرف افطار یا سحری اختصاص دهد

12- آیا اوقاتی که قبل از شروع کار و پس از خاتمه آن صرف استحمام و تعویض لباس می گردد جزء ساعات کار کارگر محسوب می شود؟

چنانچه انجام وظایف شغلی عرفاً مستلزم استحمام و تعویض لباس باشد اوقات مصروفه برای این منظور جزء ساعات کار کارگر محسوب می گردد.

13- وضعیت کارگرانی که 24 ساعت کار و 24 ساعت متوالی استراحت می کنند به لحاظ مقررات قانون کار چگونه است و مرخصی استحقاقی آنها چگونه محاسبه می شود؟

کارگرانی که حسب توافق بعمل آمده 24 ساعت کار و 24 ساعت استراحت می کنند نحوه انجام کار آنان از مصادیق کار مختلط موضوع ماده 53 قانون کار بوده و به این قبیل کارگران مستند به ماده 58 قانون مرقوم برای هر ساعت کار در شب 35 درصد اضافه بر مزد ساعت کار عادی تعلق می گیرد. ضمناً مازاد بر انجام 44 ساعت کار در هفته آنان اضافه کار محسوب و فوق العاده مربوط با رعایت ماده 59 قانون کار محاسبه و پرداخت خواهد شد . متذکر می گردد حکم ماده 62 قانون کار در زمینه اجباری بودن تعطیل یک روز معین در هفته نسبت به کارگران یاد شده نیز جاری می باشد . بدیهی است مرخصی استحقاقی سالانه کارگران فوق الذکر به میزان مقرر در ماده 64 قانون کار است که حسب ساعات استفاده شده محاسبه و قابل تبدیل به روز( 7 ساعت و 20 دقیقه ) خواهد بود.

14- با توجه به مقررات قانون کار، ساعت کار در ماه چند ساعت می باشد؟ آیا تعیین میزان ثابت ساعت کار برای تمام ماههای سال امکان پذیر است؟

در مقررات قانون کار ساعات کار ماهانه پیش بینی نگردیده ولی مستفاد از مواد 51 و57 این قانون ساعات کار حداکثر 44 ساعت در هفته یا در مورد کارگران نوبتکار 176 ساعت در چهار هفته متوالی می باشد بدیهی است در ازای هر روز تعطیل رسمی، ساعات کار هفته به میزان 7 ساعت و 20 دقیقه از 44 ساعت مزبور کمتر خواهد بود ضمناً با توجه به تفاوت تعداد روزهای کار در ماههای مختلف، تعیین ساعات کار معین به عنوان ساعات کار ماهانه مقدور نمی باشد.

15- با توجه به تبصره ماده 69 قانون کار چنانچه در خصوص تنظیم جدول زمانی استفاده از مرخصی کارگران بین کارفرما و تشکل کارگری اختلاف باشد راه حل قضیه چگونه می باشد؟

تبصره ماده 69 قانون کار تنظیم جدول زمانی استفاده از مرخصی کارگران در مورد کارهای پیوسته(زنجیره ای) و تمامی کارهائیکه همواره حضور حداقل معینی از کارگران در روزهای کار را اقتضا می نماید از تکلیف کارفرما شناخته است که باید ظرف 3 ماهه آخر هر سال برای سال بعد تنظیم و پس از تأیید شورای اسلامی یا انجمن صنفی یا نماینده کارگران اعلام نماید و در این زمینه چنانچه بین مدیریت و تشکل کارگری مربوط در خصوص جدول زمانی استفاده از مرخصی کارگران اختلاف وجود داشته باشد حکم ماده 69 قانون کار معتبر و لازم الاجرا خواهد بود.

16- آیا رعایت 7 ساعت و 20 دقیقه کار برای تمام روزهای هفته الزامی است و یا می توان در بعضی از روزهای هفته کمتر از 7 ساعت و 20 دقیقه و در بعضی دیگر از روزها بیشتر کار کرد ؟

در مقررات قانون کار پیش بینی تقسیم کار به میزان مساوی بین ایام هفته بعمل نیامده است و تنها در قسمت اخیر ماده 51 این قانون سقف ساعات کار روزانه کارگران بجز موارد مستثنی شده در قانون هشت ساعت تعیین گردیده است . لکن در تبصره یک ماده مذکور به طرفین( کارفرما و کارگران و یا نمایندگان آنها ) اجازه داده شده است که در صورت توافق ساعت کار را در بعضی از روزهای هفته کمتر و در دیگر روزها اضافه بر هشت ساعت یاد شده تعیین نمایند مشروط بر اینکه مجموع ساعات کار در هفته از 44 ساعت تجاوز ننماید .

17- منظور از اضافه کار چیست؟ و کارگر برای اضافه کاری استحقاق چه مزایائی را خواهد داشت و در صورت تقارن آن با روزهای تعطیل رسمی چگونه عمل می شود؟

ارجاع کار اضافه بر ساعات کار عادی ( 44 ساعت در هفته برای کارگران غیر نوبتکار و 176 ساعت در چهار هفته متوالی برای کارگران نوبت کار) اضافه کار بوده و نحوه محاسبه فوق العاده مربوط و دیگر شرایط آن تابع مقررات موضوع مواد 59 و60 قانون کار خواهد بود . بدیهی است در صورت تقارن هر یک از روزهای تعطیل رسمی با روزهای کار، به ازای هر روز تعطیل رسمی معادل یک ششم ساعات کار عادی هفتگی ( برای کارگران غیر نوبتی) و یک بیست و چهارم کار عادی در چهار هفته متوالی ( برای کارگران نوبتی) از ساعات عادی کار کارگر کسر و مازاد بر ساعات باقی مانده اضافه کار خواهد بود.

18- آیا نحوه محاسبه اضافه کاری بر مبنای مزد ماهانه تقسیم بر 192 ساعت صحیح می باشد در این صورت با توجه به اینکه این شیوه محاسبه متضمن امتیاز بیشتری برای کارگران است آیا کارفرما مجاز به تغییر آن می باشد؟

رویه معمول و مورد عمل در کارگاههای مشمول قانون کار برای محاسبه اضافه کاری بر اساس تقسیم مزد ماهانه به 30 روز و تقسیم مزد روزانه به 7 ساعت و 20 دقیقه انجام می شود که با اضافه کردن 40% به مزد یک ساعت کار عادی، مزد یک ساعت اضافه کاری محاسبه خواهد شد با وجود این از آنجا که ملاک محاسبه اضافه کاری بر مبنای مزد ماهانه تقسیم بر 192 ساعت امتیاز بیشتری را برای کارگران متضمن می باشد به این لحاظ ترتیب اجرای آن مخالفتی با قانون نداشته و با توجه به استمرار آن و ایجاد حق مکتسبه ای برای کارگران ذینفع تکلیف به ادامه اجرای آن خواهد بود .

19-چنانچه در قرارداد کار کارگر متعهد شده باشد روزانه مدتی مثلاً 4 ساعت اضافه کاری داشته باشد آیا می تواند از انجام تعهد خودداری نماید؟

نظر به اینکه شرط انجام اضافه کاری توسط کارگر در قرارداد از جمله شرایط غیر نافذ بشمار می رود لذا شرط مزبور بلااثر بوده و ایجاد هیچ نوع تعهدی برای طرفین قرارداد کار نمی نماید.

20- حداکثر ساعات اضافه کاری در روز در موارد استثنائی مذکور در تبصره ماده 59 قانون کار چند ساعت است؟

در قسمت اخیر تبصره ماده 59 قانون کار سقف مربوط به ساعات کار اضافی مشخص نگردیده است. النهایه ارجاع کار بیش از چهل ساعت باید با عنایت به استثناء پیش بینی شده در تبصره فوق باشد به نحوی که در این زمینه استثناء تبدیل به قاعده نشود.

21- تأیید ضرورت ارجاع کار اضافی اجباری به کارگران و تعیین مدت آن با چه مرجعی است؟

در صورت ارجاع کار اضافی موضوع ماده 60 قانون کار، کارفرما مکلف است حداکثر 48 ساعت پس از پایان اولین روز کار مراتب را به اداره کار و امور اجتماعی محل اطلاع دهد تا واحد کار و امور اجتماعی ضرورت کار اضافی و مدت آنرا تعیین نماید

22- نوع کار و ماهیت کار در یک واحد مشمول قانون کار به نحوی است که کارگران باید مستمراً اضافه کار کنند آیا کارفرما می تواند در صورت عدم تمایل کارگران آنها را وادار به اضافه کاری نماید؟

بند « الف » ماده 60 قانون کار صرفاً در رابطه با حوادث بوده و لفظ حادثه دلالت بر امور اتفاقی و استثنایی دارد. لهذا چنانچه ماهیت کار واحدی مستلزم کار کارگران برای ساعاتی بیش از ساعات کار عادی قانونی است استفاده از ماده فوق مورد نداشته و واحد مربوط می باید نسبت به تأمین پرسنل مورد نیاز خود و احیاناً ایجاد شیفت اضافی اقدام نماید.

23- آیا در مورد کارگرانی که با میل و اختیار خود و بر اساس توافق با کارفرما اضافه کاری می کنند نیز کارفرما باید موضوع اضافه کاری را ظرف 48 ساعت به اداره کار محل اطلاع دهد؟

مقررات موضوع ماده 60 قانون کار اصولاً در ارتباط با اختیارات کارفرمایان در زمینه الزام کارگران به انجام اضافه کار بوده و به حالاتی که کارگران بر اساس توافق و بنا به تمایل خود به اضافه کاری اشتغال ورزند تسری نخواهند داشت . بدیهی است در صورتی که کارگران بر خلاف تمایل خود صرفاً با تشخیص کارفرما وادار به انجام کار اضافی شوند به تصریح تبصره یک ماده مرقوم کارفرما مکلف است در هر مورد حداکثر ظرف 48 ساعت موضوع را به اداره کار و امور اجتماعی اطلاع دهد تا با عنایت به بندهای الف و ب ماده مذکور در زمینه ضرورت کار اضافی و تعیین مدت آن اتخاذ تصمیم بعمل آید .

24- آیا کارگرانی که سن آنها از هیجده سال تمام کمتر است مجاز به انجام کار اضافی می باشند؟

در اجرای ماده 83 قانون کار ارجاع هر نوع کار اضافی به کارگران نوجوان حتی با توافق آنان ممنوع می باشد با متخلفین از این ماده برابر ماده 176 قانون مرقوم رفتار خواهد شد.

25- با توجه به ماده 61 قانون کار آیا ارجاع کار اضافی به کارگرانی که کار مختلط دارند نیز ممنوع می باشد؟

ارجاع کار اضافی به کارگران ( اعم از نوبت کار و یا غیر نوبتکار ) که تمام و یا بیش از نیمی از ساعات کار آنها در فاصله 22 تا 6 بامداد قرار می گیرد مستند به ماده 61 قانون کار ممنوع است. توضیح اینکه مطابق ماده 61 قانون کار ارجاع کار اضافی به کارگرانی که کار شبانه یا کارهای خطرناک و سخت و زیان آور انجام می دهند ممنوع می باشد.

26- در صورت توافق کارگر و کارفرما آیا انجام کار در روز جمعه بدون تعطیل یک روز معین در هفته اشکال دارد یا خیر؟

با توجه به ماده 62 قانون کار تعطیل یک روز معین و مستمر در هفته بعنوان تعطیل هفتگی کارگران اجباری بوده و انجام کار و نیز اضافه کاری در این روز حتی با توافق طرفین بر خلاف مقررات و ممنوعیت خواهد داشت . به این ترتیب انجام کار در روز جمعه منوط به تعطیل یک روز معین دیگر در هفته می باشد.

27- تعدادی از کارگران کارگاهی که جهت ارتقاء سطح مهارت در یک مرکز کار آموزی به تحصیل مشغولند مدعی هستند از آنجا که ساعات تحصیل روزانه آنها بیش از ساعات کاری است که در کارگاه داشته اند کارفرما باید برای ساعات اضافی به آنان فوق العاده اضافه کاری پرداخت کند تکلیف کارفرما چیست؟

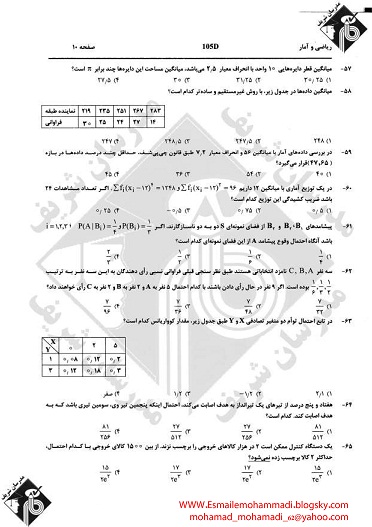

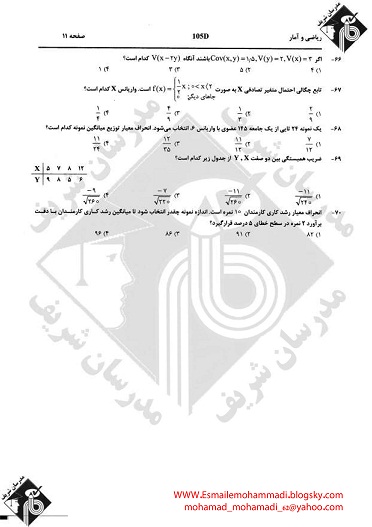

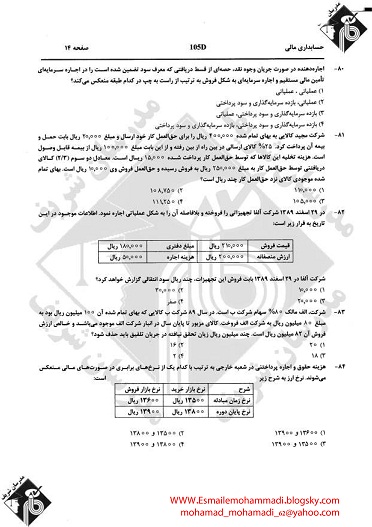

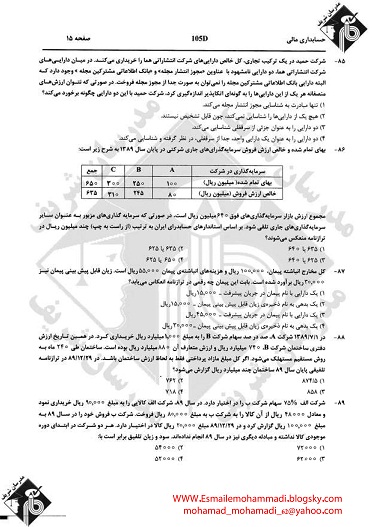

چنانچه شرکت کارگران در مراکز آموزش فنی و حرفه ای و یا سایر مراکز که به منظور گذراندن دوره های مربوط انجام می شود بنا به میل و درخواست خود کارگران صورت گرفته باشد پرداخت اضافه کاری در ساعات مازاد بر 7 ساعت و 20 دقیقه حضور در کلاسهای آموزشی مورد پیدا نمی کند مگر اینکه در زمینه این پرداختها قبلاً بین طرفین توافق بعمل آمده باشد بدیهی است در صورتی که گذراندن دوره ها در مراکز مذکور از سوی کارفرما به کارگران تکلیف شده باشد در این صورت حضور مازاد بر ساعات کار قانونی در کلاسهای آموزشی اضافه کاری تلقی و با رعایت ماده 59 قانون کار قابل احتساب خواهد بود .

28- در مواردی که کارگر تأخیر ورود به کارگاه یا تعجیل خروج دارد آیا می توان کسر ساعات کار را با ساعات اضافه کاری کارگر تهاتر نمود.

چون دستمزد یک ساعت اضافه کاری 40 درصد بیشتر از دستمزد یکساعت کار عادی می باشد لذا قابل تهاتر با ساعات تأخیر نبوده و باید هر کدام از این دو مورد جدا گانه محاسبه گردد .

29- فوق العاده اضافه کاری در کارگاههائی که مزد کارگران ماهانه پرداخت می شود چگونه محاسبه می گردد؟

نحوه محاسبه اضافه کاری:

مزد روزانه = 30 : حقوق ماهانه

مزد یک ساعت کار عادی=7ساعت و 20 دقیقه : مزد روزانه

مزد یک ساعت اضافه کاری=40% مزد یک ساعت کار عادی + مزد یک ساعت کار عادی

30- در برخی مواقع ضرورت دارد کارگر روز کار در ساعات شب بصورت اضافه کاری بکار ادامه دهد آیا در میزان فوق العاده دریافتی او تغییری داده می شود یا همان فوق العاده اضافه کاری در ساعات روز را دریافت می دارد؟

کارگران غیر نوبت کار که ساعات اضافه کاری آنها در فاصله ساعات 22 شب تا 6 بامداد واقع شود علاوه بر 40 درصد فوق العاده مربوط به اضافه کاری، استحقاق دریافت 35% مربوط به کار شب را نیز خواهند داشت به این ترتیب کارگران غیر نوبتکار برای هر ساعت اضافه کاری در شب در مجموع 75% علاوه بر مزد آن ساعت دریافت می دارند

31- گاهی لازم است کارگران نوبت کاری که کار عادی آنها در شیفت های صبح یا عصر است بصورت اضافه کاری در شیفت شب کار کنند میزان فوق العاده یی که باید به آنها پرداخت شود چقدر است؟

در مواردی که بنا به ضرورت و در موارد خاص از کارگران نوبت کاری که بطور عادی در نوبت های صبح و عصر انجام وظیفه می نمایند برای انجام کار اضافی در شب دعوت بعمل می آید کارگران مذکور علاوه بر فوق العاده اضافه کاری استحقاق استفاده از فوق العاده کار در شب یعنی (35%+40%) را نیز خواهند داشت.

32- آیا کار اضافی کارگرانی که روز جمعه طبق توافق بعمل آمده با کارفرما روز کار آنها بوده و بجای آن از یک روز دیگر به عنوان تعطیل هفتگی استفاده می کنند در روز جمعه و غیر جمعه به لحاظ میزان فوق العاده تفاوت دارد؟

کارگرانی که در اجرای تبصره یک ماده 62 قانون کار بجای روز جمعه از روز معین و مستمر دیگری در هفته بعنوان تعطیل هفتگی استفاده می نمایند مزد روز جمعه آنان 40% اضافه بر مزد روزهای دیگر هفته خواهد بود و در این مورد استثنایی بین کارگران نوبتی و غیر نوبتی پیش بینی نشده است . لهذا چنانچه این قبیل کارگران در روز جمعه ( که در این حال جزء روز کار عادی آنها تلقی می شود) اضافه بر ساعات عادی روزانه کار کرده باشند 40% فوق الذکر نیز جزء مزد ماخذ محاسبه فوق العاده اضافه کاری منظور خواهد گردید .

33- آیا سختی کار، مزایای سرپرستی و امثالهم در هنگام محاسبه فوق العاده اضافه کاری باید جزء مزد ماخذ محاسبه لحاظ شود؟

با توجه به تبصره یک ماده 36 قانون کار مزایایی از قبیل سختی کار، مزایای سرپرستی و فوق العاده شغل که به تبع شغل و برای ترمیم مزد در ساعات عادی کار پرداخت می شود جزء مزد ثابت محسوب شده و لذا مبنای محاسبه اضافه کاری نیز منظور خواهد شد.

34- آیا کمک هزینه هائی که در کارگاه به کارگران پرداخت می شود مانند کمک هزینه مسکن و یا عائله مندی باید در مزد مأخذ محاسبه فوق العاده اضافه کاری به حساب آید؟

کمک هزینه های مسکن، خواربار، کمک عائله مندی و بن کارگری در زمره مزایای ثابت پرداختی به تبع شغل، مذکور در ماده 36 قانون کار نبوده و لذا در محاسبه نرخ اضافه کاری جزء مزد منظور نمی شود.

35- آیا مزایایی مانند فوق العاده نوبت کاری و یا شب کاری جزء مزد مأخذ محاسبه فوق العاده اضافه کاری باید به حساب آورده شود؟

ملاک محاسبه مزد ساعات اضافه کاری همان مزد ثابت یا مزد مبنای موضوع ماده 36 قانون کار بوده و لذا مزایایی مانند حق نوبتکاری، شبکاری و تفاوت تطبیق و نظائر آن که در ارتباط با شغل پرداخت نمی گردد در محاسبه اضافه کاری منظور نخواهد شد.

36- در برخی از کارگاههای دارای طرح طبقه بندی مشاغل مصوب وزارت کار با نظر این وزارتخانه و بر اساس اجازه تبصره 2 ماده 19 دستور العمل اجرای طرح طبقه بندی، تعدادی از کارگران مبلغی علاوه بر مزد گروه و پایه خود دریافت می دارند آیا این مبلغ در زمان محاسبه فوق العاده اضافه کاری با مزد گروه و پایه جمع می شود یا خیر؟

در اجرای بند «ب» ماده 59 قانون کار مبنای احتساب اضافه کار «مزد» کارگر بوده و از طرفی در کارگاههائی که طرح طبقه بندی مشاغل به مرحله اجرا در آمده است با عنایت به تبصره 2 ماده 36 قانون مرقوم مزد گروه و پایه مبنای محاسبه هر گونه مزایا خواهد بود. لذا احتساب فوق العاده های موضوع تبصره 2 ماده 19 دستورالعمل اجرایی طرح طبقه بندی مشاغل و یا اصولاً هر نوع پرداخت دیگری در محاسبه اضافه کاری وفق مقررات نخواهد بود.

37- در واحدهایی که به کارگران ماهانه اضافه کار مقطوع داده می شود ولی این پرداخت ها در مقابل انجام کار صورت می گیرد آیا وجوه پرداختی از این بابت در محاسبه سنوات خدمت و سایر مزایا منظور خواهد شد؟

آن نوع پرداختهای راجع به اضافه کاری که در مقابل انجام کار به کارگران داده می شود گرچه این پرداخت ها بصورت ثابت و مقطوع نیز صورت گیرد قواعد مربوط به آن همان است که در ماده 59 قانون کار پیش بینی شده است به این لحاظ پرداخت مزبور جزء مزد نبوده و در محاسبه سنوات خدمت نیز منظور نمی گردد.

38- در واحدهایی که هر ماهه مبلغی تحت عنوان اضافه کار مقطوع به کارگران داده می شود آیا این پرداختی از اجزاء مزد تلقی و در محاسبه سنوات خدمت و عیدی و پاداش و... به حساب می آید؟

چنانچه مبالغی که به عنوان اضافه کاری پرداخت می شوند بدون ارتباط با میزان تولید و خدمات ارائه شده از سوی کارگران مربوط و بدون نیاز به تأیید سرپرست کارگران، مبنی بر انجام کار اضافه توسط کارگران مزبور، پرداخت شده باشد در حکم بخشی از مزد کارگران بوده و در صورت عدم ثابت بودن مبالغ پرداختی در ماههای مختلف متوسط مبالغ پرداختی در شش ماه گذشته باید به کارگران ذیربط پرداخت شود بدیهی است چنانچه بر خلاف ترتیبات یاد شده پرداخت اضافه کاری در هر ماه نیاز به تأیید مدیر یا رئیس قسمت و یا سرپرست کارگران داشته و یا به میزان تولید آنها مرتبط باشد مبالغ پرداختی اضافه کار موضوع ماده 59 قانون کار خواهد بود.

39- آیا بر اساس تبصره ماده 59 قانون کار کارفرما می تواند هر روز بیش از 4 ساعت اضافه کاری به کارگران ارجاع نماید؟

تجویز تبصره ماده 59 قانون کار برای انجام اضافه کاری بیش از 4 ساعت در روز صرفاً جهت موارد استثنایی بوده و نمی توان آن را به قاعده ای تبدیل نمود که بر اساس آن کارگر، هر روز مجاز به انجام اضافه کاری بیش از 4 ساعت باشد و البته چنانکه نیاز کارفرما به نحوی باشد که کارگر الزاماً می بایست همه روزه بیش از چهار ساعت کار اضافی انجام دهد کار فرما می تواند نیاز خود را به پرسنل از بین نیروهائی که استخدام خواهد کرد تأمین نماید.

40- در کارگاهی از سالها پیش رویه بر این جاری است که برای کلیه کارگران در ازای هر ساعتی که اضافه کار انجام می دهند دو برابر منظور و با محاسبه 40% فوق العاده پرداخت می شود آیا کارفرما مجاز به تغییر این شیوه محاسبه خواهد بود؟

دو برابر منظور نمودن اضافه کاری انجام شده که از بدو تأسیس کارگاه و یا با موافقت بعدی بطور مستمر پرداخت گردیده است با رعایت سقف 4 ساعت انجام اضافه کاری در روز جزء شرایط کار کارگران محسوب می گردد و به دلیل استفاده کلیه کارگران از امتیاز دو برابر منظور داشتن اضافه کاری انجام شده، قطع آن از مصادیق تغییر عمده در شرایط کار موضوع ماده 26 قانون کار تلقی و برای تغییر آن باید حکم این ماده رعایت گردد .

41- آیا کارفرما مجاز به ارجاع کار اضافی به کارگرانی که کارشان سخت و زیان آور شناخته شده است می باشد؟ با جلب موافقت خود کارگران چطور؟

ماده 61 قانون کار که به موجب آن ارجاع کار اضافی به کارگرانی که کارهای خطرناک و سخت وزیان آور انجام می دهند ممنوع شناخته شده است از جمله مواد آمره این قانون است که تخلف از آن ضمانت اجرای تبصره مقرر در ماده 176 را موجب خواهد شد و این ممنوعیت با توجه به ماهیت کارهای سخت و زیان آور و صیانت از نیروی کار کاملاً منطقی بوده و همواره بر رعایت آن تأکید می شود نیاز به پرسنل نیز ارجاع کار اضافی به کارگران را که کارشان سخت و زیان آور است توجیه نمی کند و هر گونه توافق برای انجام کار اضافی در کارهای سخت و زیان آور با عنایت به آمره بودن قاعده فاقد اعتبار خواهد بود ضمناً راه حل مورد قبول برای مرتفع ساختن کمبود پرسنل بکارگیری نیروی کار مورد نیاز بجای ارجاع اضافه کاری به کارگرانی است که در کارهای سخت و زیان آور کار می کنند

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

مدیریت منابع انسانی و چرخه حقوق و دستمزد

مقدمه

مدیریت منابع انسانی و چرخة حقوق دستمزد مجموعه ای از فعالیت های تجاری و عملیات پردازش داده های مربوط و مدیریت کارآمد نیروی کار شرکت است.

مهمترین فعالیت های این بخش :

- استخدام

- آموزش

- به کار گماشتن

- حقوق و دستمزد

- ارزیابی عملکرد

- اخراج

سه وظیفه سیستم اطلاعاتی حسابداری عبارتند از:

1. پردازش داده های رویدادها و فعالیتها

2. حفاظت از دارایی های شرکت

3. فراهم نمودن اطلاعات برای تصمیم گیری

فعالیت های چرخه حقوق و دستمزد

- بهنگام کردن فایل اصلی حقوق و دستمزد

- بهنگام کردن نرخ های کسور و مالیات

- اثبات صحت اطلاعات کارکرد و حضور و غیاب کارکنان

- پرداخت مالیات های حقوق و کسور مختلف

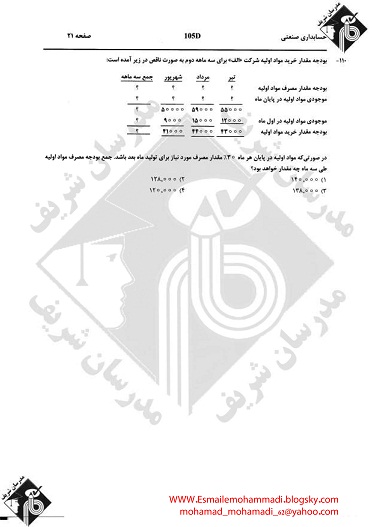

- تهیه لیست حقوق و دستمزد

- پرداخت حقوق و دستمزد

- محاسبة مالیات و سایر کسور پرداختی کارفرما

1- بهنگام کردن فایل اصلی حقوق و دستمزد

اولین فعالیت در مدیریت منابع انسانی و چرخه حقوق و دستمزد به هنگام کردن فایل اصلی و دستمزد برای نشان دادن انواع مختلف تغییرات حقوق و دستمزد مانند استخدام های جدید، پایان قراردادهای استخدامی، تغییر در نرخ های حقوق و دستمزد یا تغییر در نرخ های کسور اختیاری است این اطلاعات توسط دایره مدیریت منابع انسانی شرکت تهیه می شود اگرچه، حقوق و دستمزد بصورت دسته ای پردازش می شود، اما دایره مدیریت منابع انسانی شرکت توانایی دسترسی مستقیم برای ایجاد تغییر در فایل اصلی حقوق و دستمزد را دارد کنترلهای ویرایشی مناسب و آزمون منطقی بودن تغییرات انجام شده در مورد همه تغییرات مربوط به حقوق و دستمزد انجام می شود.

2- بهنگام کردن نرخ های کسور و مالیات

دومین فعالیت در مدیریت منابع انسانی و چرخه حقوق و دستمزد به هنگام کردن اطلاعات نرخ های مالیات و سایر کسور حقوق است این تغییرات توسط دایره حقوق و دستمزد انجام می شود تغییرات مزبور زمانی انجام می شود، که نرخ های جدید مالیات و سایر کسور توسط سازمانهای دولتی و شرکت های بیمه اعلام می شود.

3- اثبات صحت اطلاعات کارکرد و حضور و غیاب کارکنان

مرحله سوم چرخه حقوق و دستمزد اثبات صحت اطلاعات کارکرد و حضور و غیاب کارکنان است این اطلاعات به شکل های مختلفی دریافت می شوند و به وضعیت پرداختی به هر کارمند بستگی دارد.

مرحله سوم چرخه حقوق و دستمزد اثبات صحت اطلاعات کارکرد و حضور و غیاب کارکنان است این اطلاعات به شکل های مختلفی دریافت می شوند و به وضعیت پرداختی به هر کارمند بستگی دارد.

روش ها و رویه ها

دایره حقوق و دستمـزد

مسئولیت اثبات درستی و صحـت اطلاعـات کارکـرد کارکنان را به عهده دارد برای

کارگران کارخانه، اثبات شامل مقایسة جمـع ساعات کارکـرد ثبت شـده در کارت اوقات

کار آنان با ساعات کار صرف شده بر روی هر سفارش ثبت شده در کـارت اوقات کار سفارش

های کار است.

کنترلهای ویرایشی زیر برای هر کدام از سوابق و داده های حضور و غیاب کارکنان اجرا می شود:

v کنترل فیلد برای داده های عددی فیلدهای شماره کارمند و ساعات کار انجام شده

v کنترل محدودیت برای فیلد ساعات کار انجام شده

v کنترل دامنه برای نرخ های پرداخت حقوق

v کنترل اعتبار شماره کارمند

فرصت های استفاده از فن آوری اطلاعات

گردآوری الکترونیکی داده های حضور و غیاب کارکنان در مقایسه با گردآوری از طریق اسناد کاغذی، می تواند موجب پردازش بسیار کارآمدتر حقوق و دستمزد کارکنان شود این کار می تواند باعث کاهش زمان و اشتباهات بالقوه در مراحل ثبت دستی، رسیدگی کردن و در نهایت وارد کردن داده های حضور و غیاب کارکنان به سیستم شود.

4- تهیه لیست حقوق و دستمزد

چهارمین مرحله در چرخه حقوق و دستمزد، تهیه لیست حقوق و دستمزد است داده های مربوط به ساعات کار انجام شده توسط دایره ای که کارکنان در آن کار می کنند، گردآوری شده و به وسیله سرپرست مستقیم آنان بررسی، تأیید و امضاء می شود اطلاعات مربوط به نرخ دستمزد از فایل اصلی حقوق و دستمزد استخراج می شود اطلاعات مزبور تنها می تواند توسط دایرة مدیریت منابع انسانی بهنگام شود بنابراین نگهداری فایل توسط شخص دیگر غیر از شخص مسؤول پردازش واقعی رویداد انجام می شود.

رویه ها و روش ها

پردازش حقوق در دایرة عملیات رایانه ای انجام می شود.

*اول، فایل رویداد حقوق و دستمزد، مانند فایل اصلی حقوق و دستمزد بر مبنای شمارة کارمند دسته بندی می شود.

*سپس، از فایل طبقه بندی داده های اوقات کارکرد برای صدور چک های پرداخت حقوق کارکنان استفاده می شود.

*در مرحله بعدی، همه کسور حقوق جمع شده و از ناخالص آن کسر شده و خالص حقوق پرداختی به دست می آید.

کسور حقوق به دو دستة اصلی کسور مالیاتی و کسور اختیاری تقسیم می شوند کسور مالیاتی شامل مالیات دولت های مرکزی، ایالتی، محلی و مالیات امنیت اجتماعی است کسور اختیاری شامل طرح های بازنشستگی، بیمه عمر، سلامتی، از کار افتادگی و کمک به امور خیریه مختلف است.

نگهداری سوابق مزبور به دو دلیل مهم است :

* اول، کسوری مانند مالیات امنیت اجتماعی و سایر کسور دارای انقطاع زمانی هستند، و شرکت باید بداند در چه مواقعی کسر آنها را از حقوق کارکنان متوقف کند.

* دوم، وجود اطلاعات مزبور برای اطمینان از کسر صحیح کسور مزبور و ارسال آن برای سازمانهای دولتی، شرکت های بیمه و دیگر سازمانها ضروری است.

لیست حقوق و دستمزد گزارشی است که ناخالص حقوق، کسور و خالص پرداختنی به هر یک از کارکنان را در یک فرم چند ستونی نشان می دهد.

صورتحساب درآمد مبلغ ناخالص حقوق، کسور و خالص پرداختی برای دورة جاری و جمع کل هر مورد را از ابتدای سال تاکنون نشان می دهد.

فرصت های استفاده از فن آوری اطلاعات

یک راه برای کاهش هزینه ها و افزایش کارایی، تهیه و ارایه گزارش حقوق و دستمزد الکترونیکی به جای نوع کاغذی آن است افزون بر این، فن آوری اطلاعات را می توان برای بهبود امکان دسترسی کارکنان به داده های حقوق و مزایای خود بکار برد.

5- پرداخت حقوق و دستمزد

مرحله بعدی، ارایة چک های حقوق به کارکنان است حقوق بیشتر کارکنان یا به وسیله چک یا واریز مستقیم خالص حقوق و دستمزد به حساب بانک آنها پرداخت می شود زیرا، دو روش مزبور بر خلاف روش پرداخت نقدی، ابزارهایی را برای مستندسازی مبلغ حقوق پرداخت شده فراهم می کند.

رویه ها و روش ها

* زمانی که چک های حقوق آماده شدند، لیست حقوق و دستمزد برای بررسی و تصویب برای دایرة حساب های پرداختی فرستاده می شود.

* سپس، یک سند پرداخت صادر می شود.

* سند پرداخت و لیست حقوق و دستمزد برای صندوقدار شرکت فرستاده می شوند صندوقدار سند پرداخت و لیست حقوق و دستمزد را بررسی، و چک مربوط به انتقال وجه به حساب بانک حقوق و دستمزد را صادر و امضاء می کند.

* در پایان، لیست حقوق و دستمزد برای دایره حقوق و دستمزد فرستاده می شود.

فرصت های استفاده از فن آوری اطلاعات

واریز مستقیم حقوق به حساب بانکی کارکنان شیوه ای برای افزایش کارایی و کاهش هزینه های پردازش حقوق و دستمزد است.

روش واریز مستقیم وجه ضرورت امضاء چک های حقوق کارکنان توسط صندوقدار را حذف می کند زیرا او تنها مجوز انتقال وجه نقد از حساب بانکی شرکت را صادر می کند.

شیوة واریز مستقیم وجه به حساب کارکنان به چند روش درهزینه های شرکت صرفه جویی می کند:1- هزینه های خرید، پردازش و تحویل چک های کاغذی حذف

می شود.

2- کارمزد بانک و هزینه های پستی کاهش می یابد.

3- مغایرت های بانکی حساب حقوق و دستمزد سریع تر کشف وبرطرف می شود.

دفتر خدمات حقوق و دستمزد

یکی دیگر از راههای کاهش

هزینه های پردازش حقوق و دستمزد، انجـام در خارج از شرکـت ( یعنی دفتر خدمات حقوق

و دستمزد) است.

دلایل ضرورت دفتر خدمات حقوق و دستمزد برای شرکت های کوچک و متوسط :

1- کاهش هزینه ها

2- محرمانه بودن

3- کمتر شدن حجم عملیات رایانه ای و آزاد شدن منابع رایانه ای

6- محاسبة مالیات و سایر کسور پرداختی کارفرما

بعضی از مالیاتهای حقوق و سایر کسور کارکنان بطور مستقیم توسط کارفرما پرداخت می شود قوانین دولتهای ایالتی و مرکزی هم کارفرمایان را ملزم به کسر درصد معینی از ناخالص حقوق و دستمزد و پرداخت آن به صندوق های بیمه بیکاری دولتهای ایالتی و مرکزی می کند.

7- پرداخت مالیات های حقوق و کسور مختلف

آخرین فعالیت در فرایند پردازش حقوق و دستمزد، پرداخت بدهیهای مالیاتی و دیگر کسور اختیاری هر یک از کارکنان است یک شرکت باید به صورت ادواری از طریق صدور چک یا انتقال الکترونیکی وجوه بدهیهای مالیاتی خود را پرداخت

تصمیم گیری های مهم، نیازهای اطلاعاتی و مدل داده ای

سومین وظیفه سیستم اطلاعاتی حسابداری در مدیریت منابع انسانی و چرخه حقوق و دستمزد، فراهم کردن اطلاعات برای اجرای کارآمد و اثر بخش فعالیتهای تجاری شرکت است.

طراحی سیستم حقوق و دستمزد برای تأمین نیازهای اطلاعاتی کاربران برون سازمانی، اطلاعات مورد نیاز مدیران برای توسعه منابع انسانی و استفاده کارآمد و اثربخش از این منابع را فراهم نمی کند بنابراین سیستم حقوق و دستمزد باید به گونه ای طراحی شود که بتواند داده های هزینه حقوق و دستمزد را گردآوری کرده و با سایر اطلاعات یکپارچه کند، تا مدیریت بتواند انواع تصمیم های زیر را اتخاذ نماید :

1-

نیاز به استخدام نیروی انسانی در آینده

2- عملکرد کارکنان

3- روحیه کارکنان

4- پردازش کارآمد و اثربخش حقوق و دستمزد

مزایای مدل داده ای

طراحی مدل داده ای برای

مدیریت منابع انسانی و چرخه حقوق و دستمزد، می تواند چندین مزیت استراتژیک برای

شرکت به همراه داشته باشد.

*مزیت اول، مدل مزبور دسترسی مدیران به

اطلاعات را بسیار آسانتر کرده است این کار باعث تصمیم گیری بهتر در مورد توسعه

منابع انسانی و استفاده بهینه از آن خواهد شد.

*مزیت دوم مدل داده ای این است، که بسیاری از فعالیتهای مدیریت

منابع انسانی با کاهش هزینه ها به صورت

کارآمدتر انجام می شوند.

*مزیت سوم مدل داده ای این است، که به شرکت ها کمک می کند، تا از مهارت های موجود

کارکنان به صورت مؤثر و کارآمد استفاده کنند.

*چهارمین مزیت این است که مدیریت شرکت را قادر می سازد، کارکنانی را که بطور واقعی در برنامه های آموزشی شرکت

کرده و سطح مهارت خود را افزایش داده اند، به آسانی شناسایی کند.

ملاحظات کنترلی

تهدید های مطرح شده اهمیت تفکیک وظایف ناسازگار را نشان می دهد نمودارهای منابع، رویدادها و کارگزاران برای ارزیابی تفکیک وظایف و کنترلهای مربوط سودمند هستند زیرا، این کنترلها مشخص می کنند، که چه دایره هایی باید در انجام هر رویداد مالی مشارکت داشته باشند.

استفاده از سیستم مدیریت بانک اطلاعاتی اهمیت کنترلهای دسترسی مؤثر را افزایش می دهد.

هنگام استفاده از سیستم مدیریت بانک اطلاعاتی، اطمینان از صحت داده ها از اهمیت اساسی برخوردار است.

هنگام استفاده از سیستم مدیریت بانک اطلاعاتی وجود روشهای پشتیبان سازی کافی و برنامه های بازیابی خرابی های سیستم از اهمیت ویژه ای برخوردار هستند.

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

مالیات بر حسب تعریف سازمان همکاری و توسعه اقتصادی

مالیات بر حسب تعریف سازمان همکاری و توسعه اقتصادی (OECD) پرداختی است الزامی و بلاعوض. مالیات ممکن است به شخص، موسسه، دارایی و غیره تعلق گیرد. چنین تعریفی پرداختهای تأمین اجتماعی را هم در بر میگیرد، حال آن که بر حسب مقررات و عرف مالیاتی ایران اصطلاح مالیات پرداختهای اخیر را شامل نمیگردد.

به مثابه یک نوع هزینه اجتماعی است که آحاد یک ملت در راستای بهره وری از امکانات و منابع یک کشور موظفند آنرا پرداخت نمایند تا توانائیهای جایگزینی این امکانات و منابع فراهم شود.

مالیات در واقع انتقال بخشی از درآمدهای جامعه به دولت و یا بخشی از سود فعالیتهای اقتصادی است که نصیب دولت میگردد زیرا ابزار و امکانات دست یابی به درآمد و سودها را دولت فراهم ساختهاست.

۱- مالیاتهای مستقیم

اگر به طور مستقیم از دارائی درآمد افراد وصول و شامل مالیات بر دارائی مالیات بر درآمد میباشد.

الف: مالیات بر دارائی :

- 1 - مالیات بر ارث

- 2 - حق تمبر

ب: مالیات بر درآمد :

- ۱ - مالیات بر درآمد اجاره املاک

- ۲ - مالیات بر درآمد کشاورزی

- ۳ - مالیات بر درآمد حقوق

- ۴ - مالیات بر درآمد مشاغل

- ۵ - مالیات بر درآمد اشخاص حقوقی

- ۶ - مالیات بر درآمد اتفاقی

۲ - مالیاتهای غیر مستقیم

مالیاتهای غیر مستقیم که بر قیمت کالاها و خدمات اضافه شده و به مصرف کننده تحمیل میگردد بر دو نوع است :

الف : مالیات بر واردات

- ۱ - حقوق گمرکی

- ۲ -سود بازرگانی

- ۳ - ۳۰ ٪ از مبلغ اتومبیلهای وارداتی

- ۴ - ۱۵٪ حق ثبت

ب : مالیات بر مصرف و فروش

- ۱- مالیات بر فرآوردههای نفتی

- ۲ - مالیات تولید الکل طبی و صنعتی

- ۳ - مالیات نوشابههای غیر الکلی

- ۴ - مالیات فروش سیگار

- ۵ - مالیات اتومبیل

- ۶ - ۱۵٪ مالیات اتومبیلهای داخلی

- ۷ - مالیات فروش خاویار

- ۸ - مالیات حق اشتراک تلفن خودکار و خدمات بینالملل

- ۹ - مالیات ضبط صوت و تصویر

مالیات بر ارزش افزوده

این مالیات نخستین بار توسط فون زیمنس در سال ۱۹۵۱ به منظور فائق آمدن بر مسائل مالی کشور آلمان طرح ریزی گردید، لیکن به رغم علاقه و تمایل شدید کشورهایی نظیر آرژانتین و فرانسه در خصوص آگاهی از چگونگی ساختار آن، این مالیات بطور رسمی تا سال ۱۹۵۴ به مرحله اجرا در نیامد. از سال ۱۹۵۴به بعد، برزیل، فرانسه، دانمارک و آلمان در زمره نخستین کشورهایی بودند که این مالیات را در نظام مالیاتی کشور خود معرفی نمودند . کره جنوبی نخستین کشور آسیایی است که درسال ۱۹۷۷ با کمک صندوق بینالمللی پول توانست این مالیات را در نظام مالیاتی خود پیاده نماید و بدنبال آن کشورهای ترکیه، پاکستان، بنگلادش و لبنان نیز اقدام به اجرای این مالیات نمودند . هم اکنون بیش از ۱۲۰ کشور جهان از سیستم مالیات بر ارزش افزوده بهره مند هستند .

به منظور اجرای این مالیات در کشور جمهوری اسلامی ایران، لایحه آن برای اولین بار در دی ماه ۱۳۶۶ تقدیم مجلس شورای اسلامی گردید . لایحه مزبور در کمیسیون اقتصادی مجلس مورد بررسی قرار گرفت و پس از اعمال نظرات موافق و مخالف به صحن علنی مجلس ارائه گردید که پس از تصویب ۶ ماده از آن بنا به تقاضای دولت و به دلیل اجرای سیاست "تثبیت قیمتهاً به دولت مسترد گردید .

درسال ۱۳۷۰ بخش امور مالی صندوق بینالمللی پول، در راستای اصلاح نظام مالیاتی جمهوری اسلامی ایران، اجرای سیاست مالیات بر ارزش افزوده را بعنوان یکی از عوامل اصلی افزایش کارایی و اصلاح نظام مالیاتی پیشنهاد نمود . با توجه به نظرات کارشناسان صندوق بینالمللی پول، مطالعات و بررسیهای متعددی در این زمینه در وزارت امور اقتصادی و دارایی صورت پذیرفت و اجرای مالیات بر ارزش افزوده در سمینارها و کمیتههای مختلف علمی با حضور کارشناسان داخلی و خارجی مورد تاکید قرار گرفت، اما در عمل به مرحله اجرا در نیامد . وزارت امور اقتصادی و دارایی در راستای طرح ساماندهی اقتصادی کشور، انجام اصلاحات اساسی در سیستم مالیاتی از جمله حذف انواع معافیتها، حذف انواع عوارض وگسترش پایه مالیاتی را با تاکید خاص بر کارایی نظام مالیاتی، شروع نمود و مطالعات جدید امکان سنجی در این زمینه به عمل آورد . با توجه به اهمیت بسط پایه مالیاتی بعنوان یکی از اصول اساسی سیاستهای مالی طرح ساماندهی اقتصاد کشور، معاونت درآمدهای مالیاتی وزارت امور اقتصادی و دارایی مطالعات علمی متعددی را با در نظر گرفتن خصوصیات فرهنگی، اجتماعی و اقتصادی کشور در زمینه اجرای مالیات بر ارزش افزوده، از دی ماه ۱۳۷۶ آغاز کرد . لایحه مالیات بر ارزش افزوده، اکنون با در نظر گرفتن اثرات اقتصادی ناشی از اجرای این مالیات با اصلاحات و بازنگریهای متعدد، به مجلس شورای اسلامی ارائه شدهاست . قانون مالیات بر ارزش افزوده با اختیارات ناشی از ماده ۸۵ قانون اساسی جمهوری اسلامی ایران در ۵۳ ماده و ۴۷ تبصره در تاریخ ۱۳۸۷/۲/۱۷ در کمیسیون اقتصادی مجلس شورای اسلامی تصویب شدهاست تا در مدت آزمایشی ۵ سال از تاریخ اول مهرماه ۱۳۸۷ به اجرا گذاشته شود. (این قانون جایگزین قانون تجمیع عوارض شدهاست)

مالیات یکی از ابزارهای مهم در سیاستهای اقتصادی کشور می باشد. تغییر نرخهای مالیات سبب بوجود آمدن تبعات کوتاه مدت و بلند مدت در اقتصاد می گردد. افزایش مالیاتها در بلند مدت، انگیزه تولید را کاهش داده و باعث کاهش اشتغال و تولید و تجارت خواهد شد.

در کوتاه مدت نیز افزایش مالیاتها، باعث رکود شده و آن را تشدید می کند.

به طور کلی مالیاتها به دو گروه مالیاتهای مستقیم و غیر مستقیم تقسیم می شوند. مالیاتهای مستقیم شامل مالیات بر درآمد و مالیات بر دارایی می باشد.

▪ مالیات بردارایی شامل:

۱) مالیات سالانه املاک

۲) مالیات مستغلات مسکونی خالی

۳) مالیات بر اراضی بایر

۴) مالیات بر ارث

۵) حق تمبر و مالیات بر در آمد شامل:

۱) مالیات بر درآمد املاک

۲) مالیات بر درآمد کشاورزی

۳) مالیات بر درآمد حقوق

۴) مالیات بر درآمد مشاغل

۵) مالیات بر درآمد اشخاص حقوقی

۶) مالیات بر درآمد اتفاقی

۷) مالیات درآمد ناشی از منابع مختلف می باشد. مالیاتهای غیر مستقیم نیز به دو

گروه مالیات برمصرف و مالیات بر واردات تقسیم می شود.

تدوین قانون مالیاتها و اعمال آن از دو نظر مهم می باشد، از یک سو نقش مهمی در

تامین منابع مالی دولت دارد و از سوی دیگر در تنظیم امور اقتصادی کشور موثر است.

بنابراین قوانین مالیاتی نه تنها باید متضمن ایجاد درآمدهایی برای دولت باشند،

بلکه باید به نحوی وضع گردند که موجب رشد و توسعه اقتصادی کشور شوند. از اهداف

دیگری که قوانین مالیاتی باید آنها را دنبال کنند، تحقق عدالت اجتماعی و توزیع

برابر درآمد و ثروت در جامعه می باشد.

در بودجه سال ۷۹، ۶۴ درصد درآمدهای مالیاتی را، مالیاتهای مستقیم و مابقی،

مالیاتهای غیر مستقیم تشکیل داده است. همچنین سهم درآمدهای مالیاتی از مخارج دولت

حدود ۲۶ درصد بوده است. سهم مالیاتها از GDP حدود ۶ درصد، از کل درآمدهای عمومی کمتر از

۳ درصد و از هزینه های جاری حدود ۳۵ تا ۴۰ درصد بوده است.

● سیر تحولات قانون جامع مالیاتهای مستقیم

قانون جامع مالیاتها در سال ۱۳۴۵ تصویب گردیده است. این قانون به علت وجود اشکالات متعدد در سالهای ۱۳۶۶ و ۷۱ مورد بازنگری قرار گرفت. با این وجود علیرغم اصلاحات بعمل آمده، قانون مذکور نتوانست از نابسامانی نظام مالیاتی بکاهد. بنابراین در سال ۱۳۷۹ اصلاحیه جدید قانون مالیاتهای مستقیم با فراخوانی از طرف مجلس، با اتفاق نظر کمیسیون اقتصادی مجلس، کارشناسان مرکز پژوهشهای مجلس و کارشناسان مستقل و نمایندگان بخش خصوصی و مسوولان مالیاتی کشور، مورد تایید نمایندگان مجلس قرار گرفت.

اصلاحیه جدید بر قانون مالیاتهای مستقیم متمرکز شده است. این اصلاحیه برای رفع نارساییهای نظام مالیاتی ایران با اصلاحات عمیق قانون مالیاتهای مستقیم سال ۱۳۶۶ وضع شده است. زمان اجرای قانون جدید از ابتدای سال ۱۳۸۱ تعیین شده است. در اصلاحیه جدید، نرخ متوسط مالیات از ۵۴ درصد به ۳۵ درصد کاهش یافته است.

لایحه اصلاح مالیاتهای مستقیم موارد زیر را در بر می گیرد :

الف) تعدیل نرخهای مالیاتی: در

لایحه اصلاح مالیاتهای مستقیم، نرخهای مالیاتی برای فعالیتهای اقتصادی کاهش یافته

است. علاوه بر آن نرخهای پلکانی قبلی به صورت ثابت ۲۵ درصدی تبدیل شده است و بار

مالیاتی واحدهای اقتصادی که از سود آنها مالیات دریافت می گردید،کاهش یافته است.

▪ هدف از تعدیل نرخ ما لیات،

دستیابی به اهداف زیر عنوان شده است:

۱) سیاست کاهش نرخ مالیات بر رشد اقتصادی تاثیر

مثبتی خواهد گذاشت و برای سرمایه گذاری (داخلی و خارجی) مفید خواهد بود.

۲) به دلیل توجه برنامه سوم به خصوصی سازی، نرخهای مالیات باید کاهش یابد.

۳) کاهش نرخهای مالیات، باعث افزایش بازدهی و بهره وری سرمایه گذاریها خواهد شد.

۴) به منظور دخالت نرخ تورم سالانه در نظام مالیاتی کشور، نرخهای مالیات با نرخ

تورم سالانه تعدیل خواهد شد.

۵) کاهش نرخ مالیات، باعث کاهش فرار مالیاتی خواهد شد.

ب) رفع تبعیض های مالیاتی: برخی از معافیتهای مالیاتی که در حال حاضر برای موسسات

و نهادهای دولتی وجود دارد، طبق لایحه جدید برای همه سرمایه گذاران و فعالان عرصه

اقتصادی، اعم از دولتی و خصوصی، یکسان در نظر گرفته شده است، تا شرایط تبعیض آمیز

بین نهادهای دولتی و خصوصی از میان برود.

ج) اصلاح سازمان وصول و تشخیص مالیاتی: برای آنکه روند بوروکراتیک وصول مالیات

کاهش یابد، معاونت مالیاتی وزارت اقتصادی به سازمان امور مالیات تبدیل شده است.

د) روشهای تشخیص و وصول مالیات بر اساس خود اظهاری و اعتماد به افراد و استناد به

حسابرسان متعهد در نظر گرفته شده است.

● بعضی موارد اصلاحیه قانون

مالیاتهای مستقیم

۱) این اصلاحیه برای حقوق بگیران، ماهانه مبلغی نزدیک به یک میلیون و پانصد هزار

ریال در ماه معافیت در نظر گرفته است. البته تفاوت این اصلاحیه با قانون کنونی این

است که بر خلاف نظام قبلی که نسبت به تغییرات نرخ تورم سالانه بی تفاوت بود، این

اصلاحیه با توجه به نرخ تورم سالانه تعدیل می شود. البته در این اصلاحیه بین وضعیت

افراد متاهل، مجرد، افراد تحت تکفل و افرادی که ناچار به پرداخت هزینه های درمانی

برای خود و دیگران هستند تفاوت قائل می شود.

۲) در قانون کنونی، مالیات بردارایی از ۴ فصل مالیات سالانه املاک، مالیات بر

اراضی بایر، مالیات بر املاک مسکونی خالی و مالیات بر ارث تشکیل شده است. اما در

اصلاحیه قانون مالیاتهای مستقیم به غیر از مالیات بر ارث، بقیه مالیاتها حذف می

شوند.

۳) کاهش نرخ مالیات بر نقل و انتقالات املاک از ۱۲ درصد نسبت به ارزش معاملاتی

آنها، به ۵ درصدکاهش خواهد یافت. کاهش مالیات بر سرقفلی تا حد ۲ درصد دریافتی صاحب

حق خواهد بود و از بساز و بفروشان مالیاتی تحت عنوان مالیات بساز و بفروش دریافت

نمی گردد. تنها یک مالیات اضافی ۱۰ درصدی نسبت به ارزش معاملاتی اعیانی مورد فروش،

اخذ می گردد.

۴) اجاره مستغلات نیز تا سطح یک میلیون و پانصد هزار ریال مشمول مالیات قرار گرفته

که با نرخ تورم تعدیل خواهد شد.

۵) کماکان مالیات بر درآمد فعالیتهای کشاورزی معاف خواهد بود.

۶) سطح معافیت مالیاتی حقوق بگیران تا مبلغ یک میلیون و پانصد هزار ریال در ماه،

خواهد بود. حقوقهای تا سطح ۵ میلیون ریال برای حقوق بگیران بخش خصوصی فقط ۱۰ درصد

و تا ۱۰میلیون ریال حدود ۵/۱۳ درصد و در بخش دولتی، مشمول نرخ ۵/۸ درصد خواهد بود.

عیدی سالانه نیز تا حد معافیت ماهانه حقوق از مالیات معاف خواهد بود.

۷) مالیات بر درآمد مشاغلی که در قالبی جز قالب شخصیت حقوقی انجام می پذیرد، جزء

مهمی از مالیاتها را تشکیل می دهد. در این فصل از قانون، نحوه نگهداری سوابق

حسابداری و دیگر مستندات و نحوه تشخیص به صورت علی الراس معین شده است. در این

مورد بطورکلی تغییرات بنیادین زیر اعمال گردید:

الف) کلیه مشاغل مکلف شده اند که اسناد و مدارک کافی برای تشخیص درآمد مشمول

مالیات خود نگهداری کنند. در صورت عدم نگهداری، موجب جریمه سنگین ۱۰ درصدی نسبت به

مبلغ صورت حسابهای خرید خواهند شد. عدم صدور صورت حساب یا عدم استفاده از کد

اقتصادی موجب جریمه ای معادل ۲۰ درصد فروش خواهد شد.

ب) تکیه زیاد قانون بر دفاتر قانونی و مواردی مانند تاخیر ثبت یا تاخیر پلمپ موجب

بی اعتباری مستندات مودیان نخواهد شد.

ج) موارد تشخیص بصورت علی الراس بسیار کاهش یافته است و ازطریق رسیدگی به دفاتر

مستندات تشخیص داده می شود.

د) صاحبان مشاغل بر طبق این اصلاحیه از همان میزان معافیت پایه مالیاتی حقوق

بگیران استفاده خواهند کرد.

هـ) معافیت مالیاتی منوط به اظهار نامه مالیاتی در موعد قانونی است. در غیر این

صورت موجب تعلق جریمه سنگین ۴۰ درصدی خواهند بود.

۸) مالیات بردرآمد شرکتها نزدیک به ۳/۲ کل مالیاتهای بر درآمد ایران و نزدیک به

۳/۱ کل مالیاتهای وصولی دولت را تشکیل می دهد. قوانین مربوط به مالیات گذشته و

فعلی به صورتی است که علاوه بر ۱۰ درصد مالیات شرکت، ۳ درصد مالیات سهم شهرداری و

۵/۳ در هزار، سهم اتاق بازرگانی و ۹۰ درصد درآمد تشخیص داده شده شرکتها را مشمول

نرخهای تا ۵۴ درصد کرده اند که تا حدود ۸۰ درصد سود شرکتها را شامل می شد. در واقع

قسمتی از سرمایه شرکتها هم به عنوان مالیات پرداخت می شد.

در اصلاحیه جدید با توجه به اینکه

۱) درآمد شرکتها نباید دوبار مشمول مالیات شود.

۲) نرخ واحد مالیات برای شرکتها بصورت نرخ ثابت ترجیح داده شده است، پس درآمد کلیه

شرکتهای خصوصی، دولتی، انتفاعی و غیر انتفاعی، خارجی یا داخلی مشمول نرخ ۲۵ درصدی

خواهند شد و صاحبان سهام و صاحبان شرکت بابت درآمد دریافتی هیچ نوع مالیاتی پرداخت

نمی کنند.

۹) مالیات شرکتهای سرمایه گذاری بدین صورت است که چون سود این شرکتها، سود پس از

کسر مالیات (سود خالص) شرکتهای سرمایه پذیر است، پس هیچ نوع مالیات دیگری نخواهند

داد.

۱۰) معافیت مالیاتی بصورتی هدفدار انجام می پذیرد. بطوریکه کلیه اشخاص معاف مانند

نهادهای عمومی غیر دولتی و اوقاف از معافیت حذف شده و شرکتهای تابع این نهادها و

فعالیتهای انتقاعی آنها مشمول مالیات خواهند شد. همچنین فعالیتهای صنعتی و معادن

واقع در مناطق محروم به مدت ۱۰ سال، ۱۰۰ درصد درآمد و برای بقیه تا ۴ سال ۸۰ درصد

درآمد، مشمول معافیت خواهند شد. اما اندوخته طرح توسعه و تکمیل از معافیت برخوردار

نخواهد بود. لیکن شرکتهایی که برای توسعه و تکمیل و بازسازی، مخارج سرمایه ای

داشته باشند، تمام هزینه سرمایه ای آن سال را میتوانند از درآمد مشمول مالیات خود

کسر کنند. در مورد نهادهای حرفه ای و مذهبی نیز فقط درآمدهای انتقاعی آنها، مشمول

مالیات خواهند بود.

۱۱) در اصلاحیه جدید، سازمان تشخیص و اجزاء و وظایف آن در قانون مشخص شده است. بنابراین در تشکیلات اجزا و وظایف سازمان تشخیص، در اختیار وزارت امور اقتصادی و دارایی گذاشته شده است تا برحسب مقتضیات اجرایی، طراحی و اجرا شود. دلیل این امر، افزایش انگیزش، راحتی و سرعت دریافت مالیاتها و همچنین ارتباط با مردم ذکرشده است.

● خصوصیات و ویژگیهای اصلاحیه

قانون مالیاتهای مستقیم

۱) یکی از نقاط قوت اصلاحیه، تک نرخی کردن و استاندارد ساختن نرخ مالیات برای اشخاص حقوقی و شرکتها می باشد. در نظام مالیاتی کنونی از اشخاص حقوقی و شرکتها ۲۵ درصد مالیات اخذ می گردد و این مساله موجب می شود شرکتها برای فرار مالیاتی، میزان درآمد خود را کمتر از میزان واقعی محاسبه کنند و این خود موجب توسعه نیافتگی و فرار مالیاتی در کشور می گردد. ولی در اصلاحیه جدید، شرکتها از ۲۰ تا ۶۴ درصد براساس درآمد، مشمول مالیات می شوند. همچنین برای شرکتهای سهامی ۲۵ درصد نرخ مالیاتی پیش بینی شده که این میزان برای شرکتهای پذیرفته شده در بورس با ۱۰ درصد کاهش مواجه شده است. همینطور تک نرخی کردن مالیات، سبب می شود که بین شرکتهای گوناگون و با کاربری متفاوت، تبعیض به وجود نیامده و اصل عدالت اجتماعی نیز برقرار گردد.

۲) یکی از نقاط قوت اصلاحیه، راندن سرمایه های کوچک به سمت سرمایه گذاریهای تولیدی

و مولد می باشد. زیرا برای ایجاد و افزایش انگیزه در مناطق کمتر توسعه یافته، ۱۰

درصد از درآمد حاصل از فعالیتهای تولیدی و صنعتی در این مناطق تا ۱۰ سال از مالیات

معاف خواهد بودو در نتیجه باعث افزایش تولید و اشتغال در مناطق محروم خواهد شد و

درآمدهای خانوارها در این مناطق افزایش می یابد.

۳) یکی دیگر از نقاط قوت این اصلاحیه توجه به قشر حقوق بگیر و کم درآمد جامعه است. معافیت مالیاتی حقوقهای کمتر از یکصد و سی هزار تومان و همچنین معافیت عیدی کارمندان از مالیات، موجب افزایش قدرت خرید کارمندان، همچنین بهبود وضعیت معیشتی آنان و حرکت به سمت بوجود آمدن عدالت اجتماعی خواهد بود.

۴) پیش بینی می شود که با اصلاح قانون مالیاتهای مستقیم بیش از ۶۰ درصد از درآمدهای مالیاتی دولت در بخش حقوق و دستمزد کارکنان و شرکتهای تابعه دولت کاسته شود. اما پیش بینی می شود که با حذف معافیتهای مالیاتی این کاهش درآمد مالیاتی جبران شود و مشکل کسری بودجه برای دولت ایجاد نشود.

۵) یکی دیگر از نقاط قوت این اصلاحیه تغییر روند

محاسبه مالیاتها برای شرکتها می باشد. در نظام مالیات کنونی، نرخهای مالیات بدون

توجه به نرخ تورم سالانه تنظیم می شود. لیکن در اصلاحیه، مقرر گردیده است که کلیه

نرخهای مالیات با نرخ تورم سالانه تعدیل شود.

۶) یکی از موارد مهم در این اصلاحیه، کاهش معافیتهای مالیاتی و یا لغو آن برای

بسیاری از بنیادها و نهادهای غیر دولتی که اقدامات انتقاعی انجام می دهند، می

باشد. در واقع به علت فرمان رهبری مبنی بر لغو مالیات نهادهای غیر دولتی سود ده،

بیش بینی می شود که درآمدهای دولت دو برابر شود. از این رو علیرغم کاهش نرخ مالیات

و بعضی از معافیتهای مالیاتی جدید، به نظر می رسد که دولت با کسری بودجه مواجه

نشده و در نتیجه افزایش تورم نیز به وجود نخواهد آمد.

۷) یکی دیگر از نقاط قوت اصلاحیه، افزایش نقش بخش خصوصی در اقتصاد می باشد.

بطوریکه با کاهش مالیات بر شرکتهای خصوصی و با کاهش درآمدهای دولت از این بخش،

جریان سرمایه در این بخش هموار شده و بخش خصوصی قادر به تولید و سرمایه گذاری

خواهد شد و با افزایش تولید، منابع مالیاتی جدیدتری برای دولت ایجاد خواهد شد و می

تواند کاهش مالیاتها را تا حدی جبران کند.

۸) وجود معافیت مالیاتی بنیادها و نهادها باعث ایجاد رقابت ناعادلانه آنها با بخش

خصوصی شده است و در نتیجه انگیزه فعالیت را برای بخش خصوصی از بین برده است که با

حذف این مالیاتها بخش خصوصی در کشور قویتر خواهد شد و با رقابت میان بخش خصوصی و

غیر خصوصی، ناکارآمدی موجود در نهادها و بخش دولتی از بین خواهد رفت. علاوه بر این

که حذف این معافیتها پایه مالیاتی را افزایش خواهد داد و با افزایش پایه مالیاتی

امکان کاهش نرخهای مالیاتی بوجود خواهد آمد.

آخرین مهلت ارسال صورت معاملات فصلی سه ماهه پاییز

معاون مالیاتهای مستقیم سازمان امور مالیاتی کشور،آخرین مهلت ارسال فهرست صورت معاملات فصل پاییز 1393 تا پایان دیماه جاری اعلام کرد.

بنابراین گزارش،دراجرای دستورالعمل ماده 169 مکرر قانون مالیاتهای مستقیم ، کلیه اشخاص مشمول میبایست صورت معاملات دوره پاییز سال 1393 را به صورت الکترونیکی از طریق سامانه www.tax.gov.ir و یا با لوح فشرده تا پایان دیماه ارسال کنند.به گزارش سازمان امور مالیاتی ، طبق قانون مهلت ارسال صورت معاملات ، یک ماه پس از پایان هر فصل است ؛ از این رو مهلت ارسال صورت معاملات دوره پاییز نیز تا پایان دیماه 1393 است

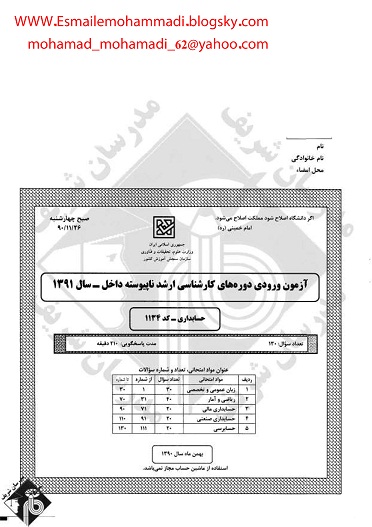

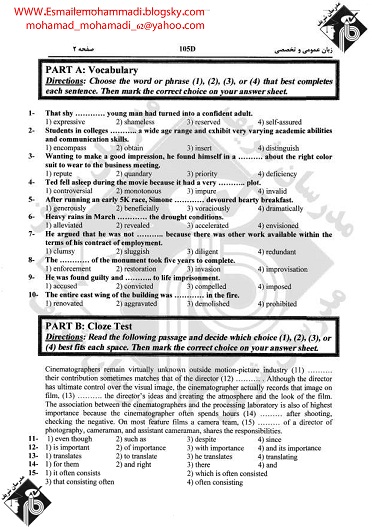

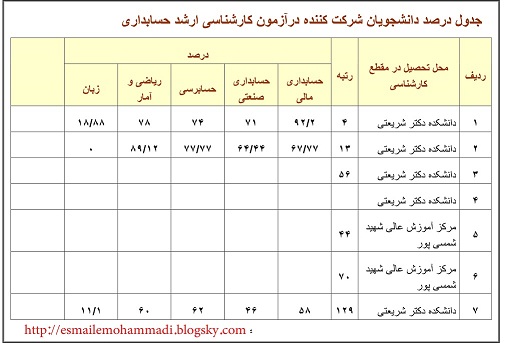

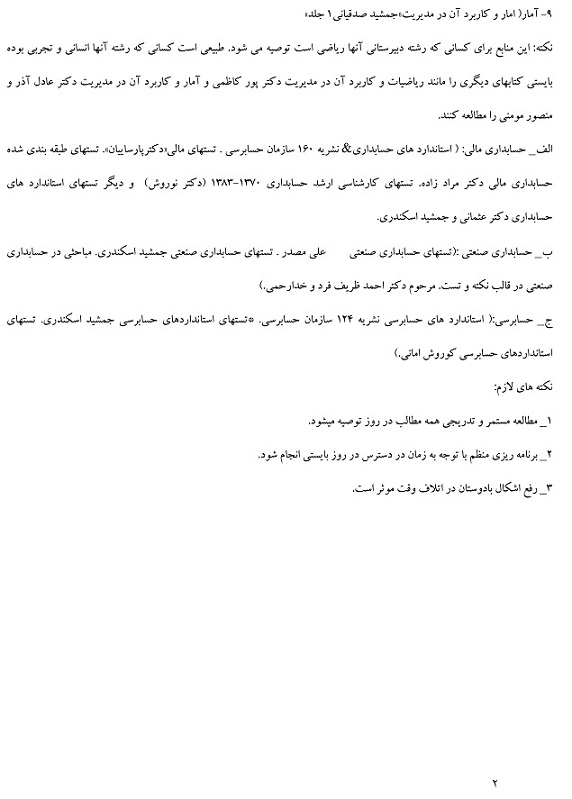

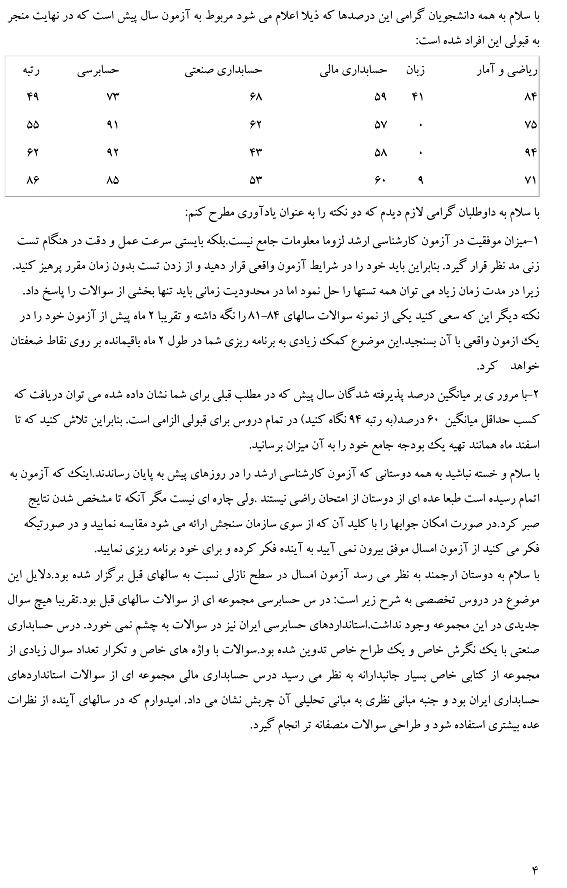

نمونه سوالات کارشناسی ارشد سال 1391

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای موفقیت تمامی دانشجویان گرامی در امتحانات پایان ترم اول سال 1393 علی الخصوص جناب ماهان توکلی عزیز ، خاصه اسمعیل محمّدی است.

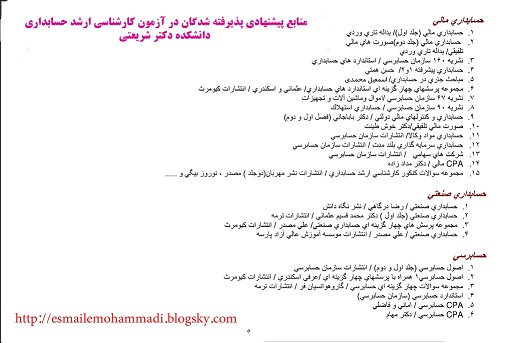

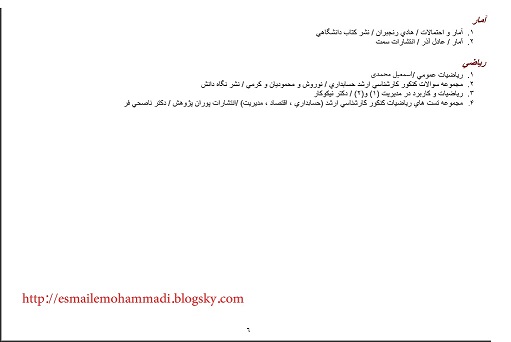

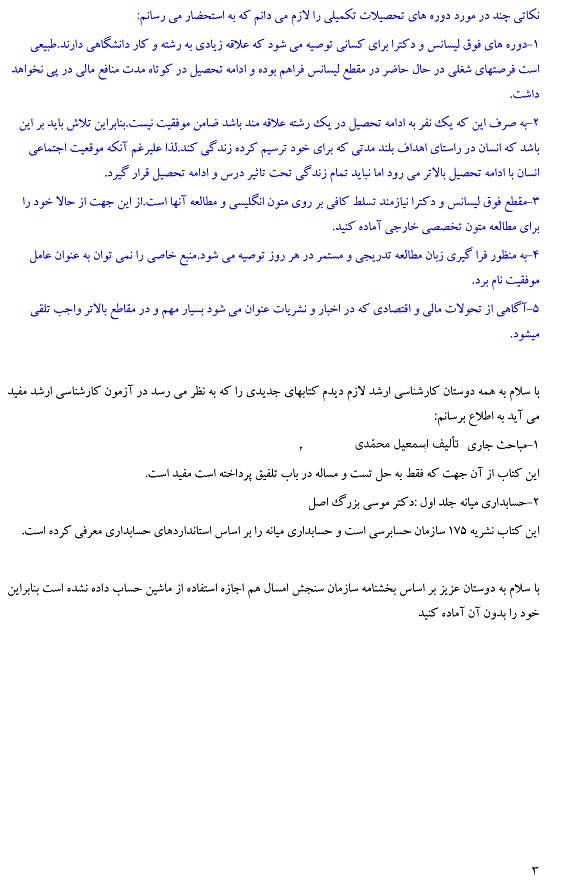

منابع کارشناسی ارشد بهمراه منابع پیشنهادی پذیرفته شدگان دانشکده دکتر شریعتی

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

منابع آزمون کارشناسی ارشد حسابداری

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

منابع کارشناسی ارشد

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

منابع پیشنهادی جهت شرکت در آزمون حسابدار رسمی

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

ارسال اینترنتی لیست بیمه سازمان تأمین اجتماعی

نویسنده :اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه بیماران ، خاصه اسمعیل محمّدی است.

تعریف حساب یا کدینگ کامل حسابداری (کل و معین)

نویسنده :اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای سلامتی استاد ارجمندم جناب آقای محمّد هادی قدیری که حتی با قلم علم هم نمی توان از یک عمر غمگساری هایش یک از هزار گفت ، خاصه اسمعیل محمّدی است.

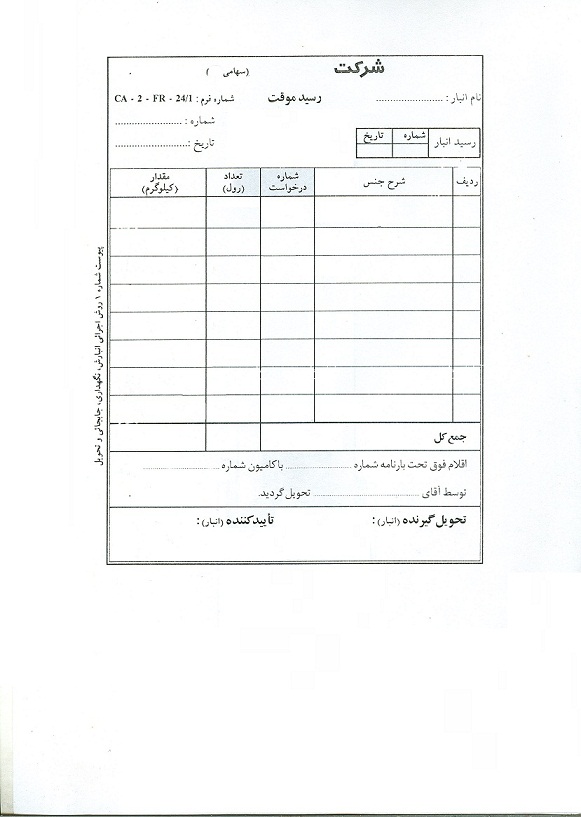

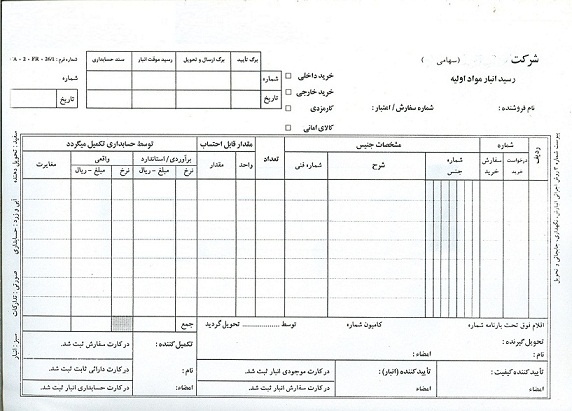

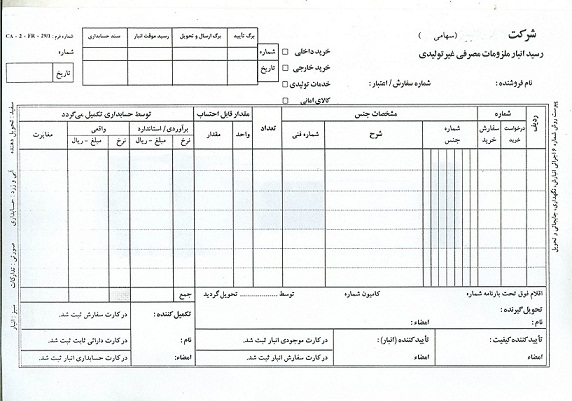

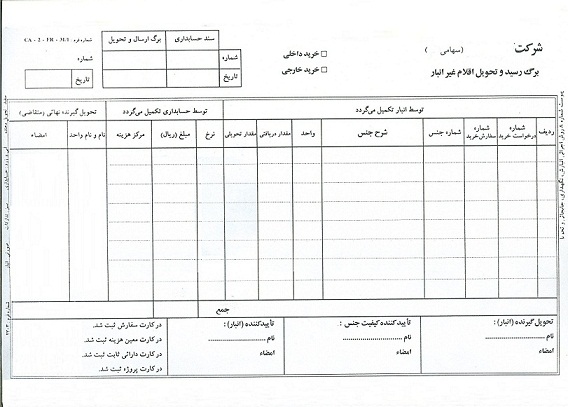

نمونه رسیدهای موقت انبار ، انبار مواد اولیه ، انبار ملزومات مصرفی ، انبار قطعات یدکی و تحویل اقلام غیر انبار

نویسنده :اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای روح پاک شهید مرتضی آوینی ، خاصه اسمعیل محمّدی است.

حسابداری هزینه های حقوق و دستمزد

نویسنده :اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای روح پاک شهید حاج ابراهیم همّت ، خاصه اسمعیل محمّدی است.نحوه تهیه صورت های مالی و گردش وجوه نقد مطابق با استانداردهای حسابداری

این مطلب به درخواست جناب آقای حسن شجاعی ازشیراز قرار داده شده:

الزامات مربوط به نحوه ارائه جریان وجوه نقد و موارد افشای مربوط ، در استاندارد حسابداری شماره 2 با عنوان صورت جریان وجوه نقد تشریح شده است. طبق استاندارد مذکور ، اطلاعات مربوط به جریان نقدی ، مبنایی را برای ارزیابی واحد تجاری در ایجاد وجه نقد و نیاز واحد تجاری در استفاده بهینه از جریانهای نقدی فراهم می آورد که برای استفاده کنندگان صورتهای مالی مفید است.

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای روح پاک شهید محمد جهان آرا ، خاصه اسمعیل محمّدی است.

میزان معافیت بر در آمد حقوق به نرخ سال 1393

معافیتهای مزایای مربوط به شغل حقوق (مقرر) – (اعم از مستمر و یا غیرمستمر + (مقرری یا مزد یا حقوق اصلی) = درآمد مشمول مالیات حقوق شایان گفتن است که میزان معافیت مالیات حقوق همه ساله با توجه به اوضاع اقتصادی همچون تورم و سایر عوامل در حال تغییر بوده، بطوریکه قانونگذار برای سال ۱۳۹۳ میزان این معافیت را 120،000،000 ریال در سال تعیین نموده که برای هر ماه 10،000،000 ریال می باشد. از اینرو با توجه به قانون بودجه سال ۱۳۹۳ حقوق ماهانه زیر یک میلیون تومان معاف از مالیات بوده و افرادی که حقوق آنان بینیک تا هفت میلیون تومان میباشد باید با مأخذ ده درصد (10%) مالیات پرداخت نماید.ضمن آنکه حقوق مازاد بر هفت میلیو با مأخذ بیست درصد (20%)ملاک مالیات حقوق قرار می گیرد. بموجب ماده (۸۶) قانون مذکور، پرداخت کنندگان حقوق هنگام هر پرداخت یا تخصیص آن مکلف اند مالیات متعلق را محاسبه و کسر و ظرف سی روز ضمن تسلیم فهرستی متضمن نام و نشانی دریافت کنندگان حقوق و میزان آن به اداره امور مالیاتی محل پرداخت و در ماههای بعد فقط تغییرات را صورت دهند.

چنانچه

حقوق بگیران بابت مالیات بر درآمد حقوق مالیات اضافی پرداخت نموده باشند بموجب

ماده (۸۷) قانون، اضافه پرداختی مذکور قابل استرداد می باشد،

مشروط بر آنکه بعد از انقضای تیرماه سال بعد تا آخر آن سال با درخواست کتبی حقوق

بگیران از اداره امور مالیاتی محل سکونت مورد مطالبه قرار گیرد. اداره امور

مالیاتی مذکور نیز موظف است ظرف سه ماه از تاریخ تسلیم درخواست، رسیدگی های لازم

را معمول و در صورت احراز اضافه پرداختی و نداشتن بدهی قطعی دیگر در آن اداره امور

مالیاتی نسبت به استرداد اضافه پرداختی از محل وصولی های جاری اقدام نماید

.

در ذیل به اهم موارد درآمدهای حقوق که از پرداخت مالیات معاف می باشند اشاره می گردد:

۱- حقوق بازنشستگی و وظیفه و مستمری و پایان خدمت و خسارت

اخراج و بازخرید خدمت و وظیفه یا مستمری پرداختی به وراث و حق سنوات و حقوق ایام

مرخصی استفاده نشده که در موقع بازنشستگی یا از کارافتادگی به حقوق بگیر پرداخت می

شود.

۲- هزینه سفر و فوق

العاده مسافرت مربوط به شغل

۳- مسکن واگذاری در محل

کارگاه یا خانه های ارزان قیمت سازمانی در خارج از محل کارگاه یا کارخانه برای

استفاده کارگران

۴

- وجوه حاصل از بیمه

بابت جبران خسارت بدنی و معالجه و امثال آن

۵

- عیدی سالانه یا پاداش

آخر سال جمعاً معادل یک دوازدهم میزان معافیت های مالیاتی موضوع ماده (۸۴) قانون مالیاتها

۶

- خانه های سازمانی که

با اجازه قانونی و یا آیین نامه های خاص در اختیار ماموران کشوری گذارده می شود.

۷

- وجوهی که کارفرما بابت

هزینه معالجه کارکنان خود یا افراد تحت تکفل آنها مستقیماً یا به وسیله حقوق بگیر به

پزشک یا بیمارستان به استناد اسناد و مدارک مثبته پرداخت کند.

۸

- مزایای غیرنقدی

پرداختی به کارکنان حداکثر معادل دو دوازدهم معافیت موضوع ماده (۸۴) قانون مالیاتها

۹

- درآمد حقوق پرسنل

نیروهای مسلح جمهوری اسلامی ایران اعم از نظامی و انتظامی، مشمولان قانون استخدامی

وزارت اطلاعات و جانبازان انقلاب اسلامی و جنگ تحمیلی و آزادگان ضمناً بموجب ماده

(۹۲) قانون مالیاتها پنجاه درصد (۵۰%) مالیات حقوق کارکنان شاغل در مناطق کمتر توسعه یافته بخشوده

می شود.

لازم به توضیح است پرداخت هایی که از طرف غیر از پرداخت

کنندگان مقرری مزد و حقوق اصلی به عمل می آید پرداخت کنندگان این قبیل وجوه مکلفند

هنگام هر پرداخت مالیات متعلق را بدون در نظر گرفتن معافیت مقرر قانونی محاسبه و پرداخت

نمایند

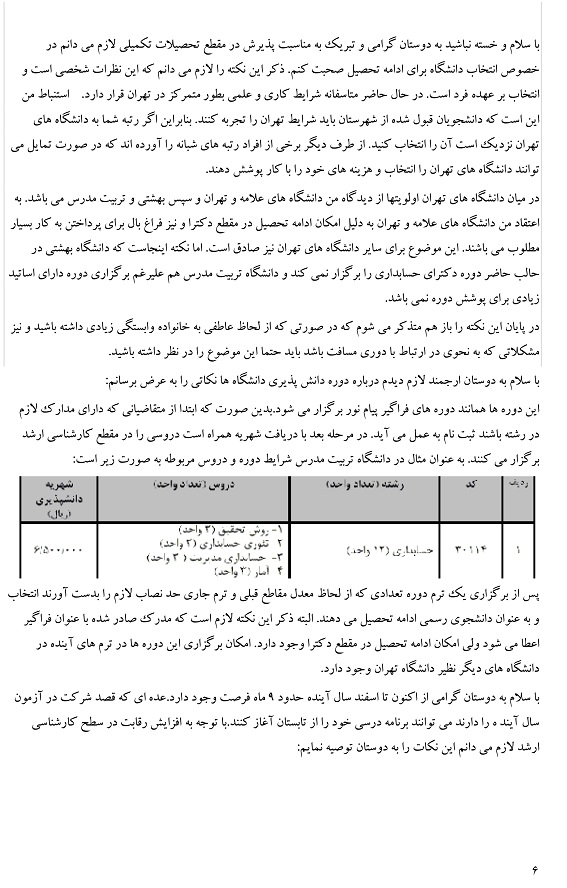

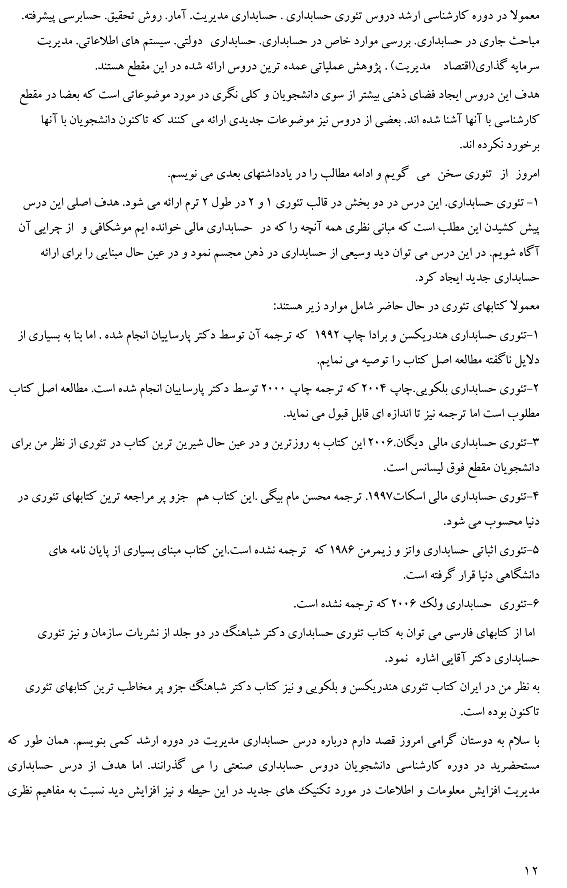

توضیحات مالیات ماهانه مالیات سالانه نرخ به درصد درآمد مشمول مالیات پس از کسر مالیات حقوق سالیانه حقوق ماهیانه - معاف معاف 0 معاف 120،000،000 10،000،000 - 1،000،000 72،000،000 10% 720،000،000 840،000،000 70،000،000 نسبت به مازاد 12،000،000 144،000،000 10% 20% 1،080،000،000 1،200،000،000 100،000،000

معافیت های مالیاتی مربوط به مالیات بر درآمد اشخاص حقوقی

معافیت های مالیاتی مالیات بر درآمد اشخاص حقوقی

مطابق ماده (2) ق.م.م: اشخاص زیر مشمول پرداخت مالیاتهای موضوع این قانون نیستند:

1- وزارتخانه ها و مؤسسات دولتی؛

2-دستگاه هایی که بودجۀ آنها وسیلۀ دولت تأمین می شود

3-شهرداری ها

مطابق ماده (81) ق.م.م:

درآمد حاصل از کلیه فعالیتهای کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبورعسل و پرورش طیور، صیادی و ماهیگیری، نوغان داری، احیای مراتع و جنگها، باغات اشجار از هر قبیل و نخیلات از پرداخت مالیات معاف می باشد

اشخاص برخوردار از معافیت در اینجا کلیه اشخاص حقوقی که در زمینه فعالیتهای کشاورزی اشتغال دارند می باشد.

مطابق تبصره (2) ماده (107) ق م م:

در مورد عملیات پیمانکاری در ایران (هر نوع کار ساختمانی، تأسیسات فنی و تأسیساتی که شامل تهیه و نصب موارد مذکور) در صورتی که کارفرما، وزارتخانه ها ، موسسات و شرکتهای دولتی یا شهرداریها باشند، آن قسمت از مبلغ قرارداد که از طریق خرید داخلی یا خارجی به مصرف خرید لوازم و تجهیزات می رسد مشروط بر آنکه در قرارداد یا اصلاحات و الحاقات بعدی، آن مبالغ لوازم و تجهیزات به طور جدا از سایر اقلام قرارداد درج شده باشد از پرداخت مالیات معاف خواهد بود.

(اشخاص برخوردار از معافیت: اشخاص حقوقی خارجی و مؤسسات مقیم خارج از ایران)

مطابق تبصره (3) ماده (107) ق م م:

شعب و نمایندگی های شرکت های و بانک های خارجی در ایران که بدون داشتن حق

انجام دادن معامله به امر بازاریابی و جمع آوری اطلاعات اقتصادی در ایران برای

شرکت مادر اشتغال دارند و برای جبران مخارج خود از شرکت مادر وجوهی دریافت می کنند

نسبت به آن مشمول مالیات بر درآمد نخواهند بود

مطابق تبصره (4) ماده (107) ق م م:

در مواردی که پیمانکاران خارجی تمام یا قسمتی از پیمانکاری در ایران نسبت

به هر نوع کار ساختمانی، تأسیسات فنی و تأسیساتی شامل تهیه و نصب موارد مذکور، و

به پیمانکاران دست دوم اشخاص حقوقی ایرانی واگذار کنند معادل آن مبلغ از لوازم و

تجهیزات مذکور در قرارداد دست اول که توسط پیمانکار دست دوم خریداری می گردد از

دریافتی پیمانکار دست اول از پرداخت مالیات بر درآمد معاف خواهد بود

مطابق ماده (108) ق.م.م:

در مورد شرکتهای بیمه: اندوخته هایی که مالیات آن تا تاریخ لازم الاجرا شدن این اصلاحیه پرداخت نشده در صورت انتقال به حساب سرمایه مشمول مالیات نخواهد بود.. . . .

مطابق تبصره (5) ماده (109) ق.م.م:

مؤسسات بیمه خارجی که با قبول بیمه اتکائی از مؤسسات بیمه ایرانی تحصیل

درآمد می نمایند مشمول مالیاتی به نرخ دو درصد حق بیمه دریافتی و سود حاصل از

سپرده مربوط در ایران می باشند. در صورتی که مؤسسات بیمه ایرانی در کشور متبوع

مؤسسه بیمه گر اتکائی دارای معافیت بیمه بوده و از پرداخت مالیات بر معاملات

اتکائی معاف باشند، مؤسسه مزبور نیز از پرداخت مالیات دولت ایران معاف خواهد شد.

مطابق بند (ب) ماده (111) ق م م:

انتقال دارایی های شرکت های ادغام یا ترکیب شده به شرکت جدید یا شرکت موجود

حسب مورد به ارزش دفتری مشمول مالیات مقرر در ق م م نخواهد بود. ( اشخاص برخوردار از معافیت عبارتست از:

شرکتهای ادغام شده)

مطابق بند (ج) ماده (111) ق م م:

عملیات ادغام یا ترکیب شده به شرکت جدید یا شرکت موجود مسئول مالیات دوره انحلال موضوع بخش مالیات بر درآمد قانون مالیاتها نخواهد بود. ( اشخاص برخوردار از معافیت عبارتست از: شرکتهای ادغام یا ترکیب شده )

مطابق ماده (132) ق م م:

در آمد مشمول مالیات ابرازی ناشی از فعالیتهای تولیدی و معدنی در واحدهای تولیدی یا معدنی در بخش های تعاونی و خصوصی که از اول سال 1381 به بعد از طرف وزارتخانه های ذیربط برای آنها پروانه بهره برداری صادر یا قرارداد استخراج و فروش منعقد می شود، از تاریخ شروع بهره برداری یا استخراج به میزان هشتاد درصد (80%) و به مدت چهار سال و در مناطق کمتر توسعه یافته به میزان صددرصد (100%) و به مدت ده سال از مالیات موضوع ماده (105) ق.م.م معاف است.

اشخاص برخوردار از معافیت عبارتند از: واحد های تولیدی یا معدنی در غالب اشخاص حقوقی))

مطابق تبصره (3) ماده (132) ق.م.م:

کلیه تأسیسات ایرانگردی و جهانگردی دارای پروانه بهره برداری از وزارت فرهنگ و ارشاد اسلامی هر سال از پرداخت پنجاه درصد (50%) مالیات متعلق معاف هستند.

اشخاص برخوردار از معافیت عبارتست از: اشخاص حقوقی که به

امر سیاحتی و زیارتی مشغول هستند

مطابق ماده (133) ق م م:

صد در صد درآمد شرکتهای تعاونی:

- روستایی، عشایری، کشاورزی، صیادان، کارگری، کارمندی، دانشجویان و دانش آموزان و اتحادیه های آنها از پرداخت مالیات معاف است.

مطابق ماده (134) ق م م

درآمد حاصل از تعلیم و تربیت، مدارس غیر انتفاعی ابتدائی، راهنمائی،

متوسطه، فنی و حرفه ای، دانشگاهها و مراکز آموزش عالی و درآمد مؤسسات نگهداری

معلولین ذهنی و حرکتی بابت نگهداری اشخاص مذکور که حسب مورد دارای پروانه فعالیت

از مراجع ذیربط هستند و درآمد باشگاهها و مؤسسات ورزشی دارای مجوز از سازمان تربیت

بدنی حاصل از فعالیت های منحصراً ورزشی معاف از پرداخت مالیات می باشند

مطابق ماده (138) ق م م:

آن قسمت از سود ابرازی شرکت های تعاونی و خصوصی که برای توسعه و بازسازی و نوسازی یا تکمیل واحدهای موجود صنعتی و معدنی خود با ایجاد واحدهای جدید صنعتی یا معدنی در آن سال مصرف گردد از پنجاه درصد (50%) مالیات متعلق موضوع ماده (150) این قانون معاف خواهد بود مشروط بر اینکه قبلاً اجاره توسعه یا تکمیل یا ایجاد واحد صنعتی و یا معدنی جدید در قالب طرح سرمایه گذاری معین از وزارتخانه ذیربط تحصیل شده باشد. در صورتی که هزینه اجرای طرح یا طرح های یاد شده در هر سال مازاد بر سود ابرازی همان سال باشد و یا ازا هزینه طرح سرمایه گذاری کمتر باشد شرکت می تواند از معافیت مذکور در محاسبه مالیات سود ابرازی سال های بعد حداکثر به مدت سه سال و به میزان مازاد مذکور و یا باقی مانده هزینه اجرای کامل طرح بهره مند شود. ( اشخاص برخوردار از معافیت عبارتست از: شرکتهای تعاونی و خصوصی)

مطابق تبصره (3) ماده (138) ق.م.م:

کارخانه های واقع در محدوده آبریز تهران که تعداد کارکنان آنها کمتر از پنجاه نفر نباشند در صورتی که تأسیسات خود را کلاً به خارج از شعاع یکصد و بیست کیلومتری مرکز تهران انتقال دهند بر اساس ضوابطی که از طرف وزارت امور اقتصادی و دارایی و وزارت ذیربط حسب مورد برقرار می شود تا ده سال از تاریخ بهره برداری در محل جدید از پرداخت مالیات بر درآمد ناشی از فعالیت صنعتی مربوط معاف خواهند بود. (اشخاص برخوردار از معافیت عبارتست از: شرکتهای تعاونی و خصوص)

مطابق بند (الف) ماده 139 ق.م.م: موارد ذیل از پرداخت مالیات معاف است:

موقوفات- نذورات – پذیره – کمکها و هدایای دریافتی نقدی و غیر نقدی.

آستان قدس رضوی، آستان حضرت عبدالعظیم الحسنی(ع)، آستان حضرت معصومه(ع)آستان حضرت احمد ابن موسی(ع) "شاه چراغ"، آستان مقدس حضرت امام خمینی(ره)، مساجد، حسینیه ها، تکایا، سایر بقاع متبرکه که بعهده سازمان اوقاف و امور خیریه می باشد.

مطابق بند (ب) ماده 139 ق.م.م:

کمکها و هدایای دریافتی نقدی و غیر نقدی سازمان هلال احمر جمهوری اسلامی ایران از پرداخت مالیات معاف است. (اشخاص برخوردار از معافیت عبارتست از: سازمان هلال احمر اسلامی ایران)

مطابق بند (ج) ماده 139 ق.م.م:

کمکها و هدایای دریافتی نقدی و غیر نقدی صندوق های پس انداز بازنشستگی و سازمان بیمه خدمات درمانی و سازمان تأمین اجتماعی و همچنین حق بیمه و حق بازنشستگی سهم کارکنان و کارفرما و جریمه های دریافتی مربوط توسط آنها از پرداخت مالیات معاف است. (اشخاص برخوردار از معافیت عبارتست از: صندوق های پس انداز بازنشستگی و سازمان بیمه خدمات درمانی و سازمان تأمین اجتماعی.)

مطابق بند (د) ماده 139 ق.م.م:

کمکها و هدایای دریافتی نقدی و غیر نقدی مدارس علوم اسلامی از پرداخت مالیات معاف است. تشخیص مدارس علوم اسلامی با شورای مدیریت حوزه علمیه قم می باشد. ( اشخاص برخوردار از معافیت عبارتست از مدارس علوم اسلامی).

مطابق بند (هـ) ماده 139 ق.م.م:

کمکها و هدایای دریافتی نقدی و غیر نقدی نهادهای انقلاب اسلامی از پرداخت مالیات معاف . تشخیص نهادهای انقلاب اسلامی با هیات وزیران می باشد. (اشخاص برخوردار از معافیت عبارتست از : نهاد های انقلاب اسلامی)

مطابق بند (و) ماده 139 ق.م.م:

آن قسمت از درآمد صندوق عمران موقوفات کشور که به مصرف عمران موقوفات برسد، از پرداخت مالیات معاف است. ( اشخاص برخوردار از معافیت عبارتست از: صندوق عمران موقوفات کشور.)

مطابق بند (ح) ماده 139 ق.م.م:

معافیت آن قسمت از درآمد موقوفات عام که طبق موازین شرعی به مصرف اموری از قبیل:

تبلیغات اسلامی، تحقیقات فرهنگی، تحقیقات علمی، تحقیقات دینی، تحقیقات فنی، اختراعات، اکتشافات، تعلیم و تربیت، بهداشت و درمان، بنا و تعمیر و نگهداری مساجد، مصلاها، حوزه های علمیه و مدارس علوم اسلامی و مدارس و دانشگاههای دولتی، مراسم تغزیه و اطعام، تعمیر آثار باستانی، امور عمرانی و آبادانی، هزینه یا وام تحصیلی دانش آموزان و دانشجویان.

کمک به مستضعفان و آسیب دیدگان حوادث ناشی از سیل، زلزله، آتش سوزی، جنگ و حوادث غیر مترقبه دیگر، مشروط بر این که درآمد و هزینه های مزبور به تائید سازمان اوقاف و امور خیریه رسیده باشد. ( اشخاص برخوردار از معافیت عبارتست از: موقوفات عام.)

مطابق بند (ل) ماده (139) ق م م:

فعالیت های:

انتشاراتی و مطبوعاتی، فرهنگی و هنری که به موجب مجوز وزارت فرهنگ و ارشاد اسلامی انجام می شوند.

مطابق تبصره (1) ماده (139) ق م م:

وجوهی که از فعالیت های غیر انتفاعی و به منظور پیشبرد اهداف و وظایف اشخاص موضوع این ماده از راه برگزاری دوره های آموزشی، سمینارها، نشر کتاب و نشریه های دوره ای و ... در چارچوب اساسنامه آنها تحصیل می شود و سازمان امور مالیاتی کشور بر درآمد و هزینه آ نها نظارت می کند. از پرداخت مالیات معاف است. ( فعالیتهای غیر انتفاعی مؤسسات فرهنگی و آموزشی از پرداخت مالیات معاف می باشند.)

مطابق بند (ط) ماده (139) ق م م:

کمکها و هدایای دریافتی نقدی و غیرنقدی مؤسسات خیریه و عام المنفعه که به ثبت رسیده اند مشروط بر آنکه به موجب اساسنامه آنها صرف امور مذکور در بند (ح) این ماده شود و سازمان امور مالیاتی کشور بر درآمد و هزینه آنها نظارت کند، از پرداخت مالیات معاف می باشند. (اشخاص برخوردار از معافیت عبارتست از: مؤسسات خیریه و عال المنفعه.)

مطابق بند (ی) ماده (139) ق م م:

کمکها و هدایای دریافتی نقدی و غیرنقدی و همچنین حق عضویت اعضاء مجامع حرفه ای احزاب و انجمنها و تشکلهای غیردولتی که دارای مجوز و از مراجع ذی ربط باشند و وجوهی که بموجب قانون از درآمد یا حق الزحمه اعضاء آنها کسر و به حساب مجامع مزبور واریز می شود.(اشخاص برخوردار از معافیت عبارتست از: اعضاء مجامع حرفه ای احزاب و تشکلهای غیر دولتی.)

مطابق بند (ک) ماده (139) ق م م:

موقوفات و کمکها و هدایای دریافتی نقدی و

غیر نقدی انجمنها و هیئتهای مذهبی مربوط به اقلیتهای دینی مذکور در قانون اساسی

جمهوری اسلامی ایران مشروط بر اینکه رسمیت آنها به تصویب وزارت کشور برسد.

(اشخاص برخوردار

از معافیت عبارتست از: انجمنها و هیئتهای مذهبی مربوط به اقلیتهای دینی)

بند (الف) ماده (141) ق م م:

معافیت 100% درآمد حاصل از صادرات محصولات تمام شده کالاهای صنعتی محصولات بخش کشاورزی ـ شامل محصولات:

زراعی، باغی، دام و طیور، شیلات، جنگل و مرتع

و صنایع تبدیلی و تکمیلی آن و معافیت 50% درآمد حاصل از صادرات سایر کالاهایی که به منظور دست یافتن به اهداف صادرات کالاهای غیر نفتی به خارج از کشور صادر می شوند (فهرست کالاهای مشمول این ماده در طول هر برنامه به پیشنهاد وزارتخانه های امور اقتصادی و دارایی و بازرگانی ـ کشاورزی و جهاد سازندگی و وزارتخانه های صنعتی به تصویب هیأت وزیران می رسد. (اشخاص برخوردار از معافیت عبارتست از: صادر کنندگان محصولات بخش کشاورزی و صنایع تبدیلی و تکمیلی آن تا پایان برنامه سوم توسعه موقوف الاجرا می باشد و طبق ماده 113 قانون برنامه سوم عمل خواهد شد)

مطابق بند (ب) ماده (141) ق م م:

معافیت 100% درآمد حاصل از صادرات کالاهای مختلف که به صورت ترانزیت به ایران وارد شده یا می شوند و بدون تغییر در ماهیت یا با انجام کاری بر روی آن صادر می شوند. (صادرکنندگان از پرداخت مالیات معاف می باشند)

مطابق ماده (142) ق م م:

درآمد کارگاههای:

فرش دستباف، صنایع دستی و شرکت های تعاونی و اتحادیه های تولیدی مربوطه از پرداخت مالیات معاف است. (اشخاص برخوردار از معافیت عبارتست از: شرکتهای تعاونی تولیدی و اتحادیه های تولید صنایع دستی)

مطابق ماده (143) ق م م:

معافیت 10% مالیات شرکتهایی که سهام آنها طبق قانون مربوط از طرف هیأت پذیرش برای معامله در بورس قبول می شود از سال پذیرش تا سالیکه از فهرست نرخها در بورس حذف نشده باشند در صورتیکه کلیه نقل و انتقالات سهام از طریق کارگزاران بورس انجام در دفاتر ثبت گردد. (اشخاص برخوردار از معافیت: شرکتهای پذیرفته شده در بورس)

نویسنده :اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

مالیات و عوارض ارزش افزوده از سال 89 لغایت 93 و تفکیک ضرایب آنها،همچنین مشمولین مراحل ثبت نام در نظام مالیات بر ارزش افزوده

مشمولین مرحله اول

تاریخ اجرا در مورد این دسته از مشمولین: 1387/07/01

-1کلیه واردکنندگان

-2کلیه صادرکنندگان

-3کلیه فعالان اقتصادی با مجموع فروش کالاها و ارائه

خدمات بیش از سه میلیارد ریال در سال 1386 و یا بیش از یک میلیارد و دویست و پنجاه

میلیون ریال در پنج ماهه اول سال 1387 (واحدهای صنفی که دارای شخصیت حقیقی بوده و تابع

شورای اصناف کشور میباشند از این بند شرایط مشمولیت مرحله اول ثبت نام مستثنی

گردیدند)

تذکر بسیار مهم: مشمولین واجد شرایط مرحله اول حتی در صورت انطباق با شرایط مشمولیت

مراحل دوم و بعدی ثبت نام این نظام مالیاتی، جزو مشمول مرحله اول ثبت نام و اجرای

این نظام مالیاتی محسوب میگردند

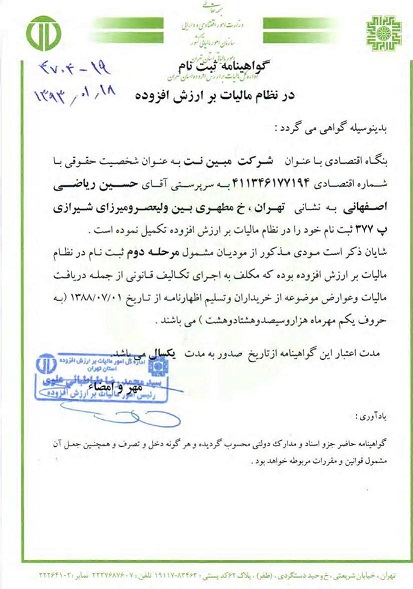

مشمولین مرحله دوم

تاریخ اجرا در مورد این دسته از مشمولین 1388/07/01

کلیه اشخاص اعم از حقیقی و حقوقی، صرفنظر از میزان فعالیت، که مشمول

مرحله اول ثبت نام در نظام مالیات بر ارزش افزوده نگردیده بودهاند، شاغل به

فعالیت در هر یک از موضوعات مندرج در بند (الف) ماده (96) قانون مالیاتهای مستقیم

(بجز فعالیتهای معاف موضوع ماده 12 قانون

مالیات بر ارزش افزوده) به شرح زیر، مشمول مرحله دوم ثبت نام و اجرای این نظام

مالیاتی میباشند:

-1کارخانهها و واحدهای تولیدی که برای آنها جواز تأسیس و

پروانهی بهرهبرداری از وزارتخانهی ذیربط صادر شده یا میشود؛

-2بهرهبرداران معادن؛

-3ارائه دهندگان خدمات حسابرسی، حسابداری و دفترداری و

همچنین خدمات مالی؛

-4حسابداران رسمی شاغل و موسسات حسابرسی عضو جامعه

حسابداران رسمی ایران؛

-5ارائه دهندگان خدمات مدیریتی و مشاورهای؛

-6ارائه دهندگان انواع خدمات انفورماتیک، رایانهای اعم

از سخت افزاری، نرم افزاری و طراحی سیستم؛

-7متلها و هتلهای سه ستاره و بالاتر؛

-8بنکداران، عمده فروشها، فروشگاههای بزرگ، واسطههای

مالی، نمایندگان توزیع کالاهای داخلی و وارداتی و صاحبان انبارها؛

-9نمایندگان موسسههای تجاری و صنعتی، اعم از داخلی و

خارجی؛

-10مؤسسات حمل و نقل موتوری و باربری دارای مجوز از

مراجع ذیربط، زمینی، دریایی و هوایی باربری (به استثناء واحدهایی که صرفاً به امر

حمل و نقل مسافر اشتغال دارند)؛

-11مؤسسات مهندسی و مهندسی مشاور؛

-12مؤسسات تبلیغاتی و بازاریابی

مشمولین مرحله سوم

تاریخ اجرا در مورد این دسته از مشمولین 1389/01/01

کلیه

اشخاص حقیقی و حقوقی که براساس شرایط مراحل اول و دوم ثبت نام، مشمول اجرای نظام

مالیات بر ارزش افزوده نگردیده اند، در صورتی که در سال 1387 یا 1388 مجموع فروش کالاها و ارائه خدمات

(غیرمعاف یا معاف و غیرمعاف) آنها سه میلیارد ریال و بالاتر می باشد، مشمول مرحله

سوم ثبت نام و اجرای قانون خواهند بود

مشمولین مرحله چهارم

تاریخ اجرا در مورد این دسته از مشمولین 1389/07/01

کلیه اشخاص حقیقی و حقوقی که براساس شرایط مراحل اول ، دوم و سوم ثبت نام، مشمول اجرای نظام مالیات بر ماده 96 « ب» ارزش افزوده نگردیده اند، در صورتی که شاغل به فعالیتهای ذیل (از جمله فعالیتهای موضوع بند قانون مالیاتهای مستقیم) باشند، با هر میزان فروش یا درآمد، مشمول مرحله چهارم ثبت نام ، آموزش و اجرای قانون خواهند بود.

1-صاحبان کارگاه های صنعتی (اعم از صنفی و غیر صنفی که دارای حداقل برق سه فاز 50 آمپر باشد)؛

2- فروشندگان طلا و جواهر؛

3- فروشندگان آهن آلات ؛

4- صاحبان تالارهای پذیرائی و رستورانها؛

5- صاحبان متل و هت لهای یک و دوستاره و هتل آپارتمان؛

6- صاحبان نمایشگاهها و فروشگاههای خودرو و بنگاه معاملات املاک؛

7- صاحبان تعمیرگاههای مجازخودرو؛

8- چاپخانه داران ؛

9- صاحبان دفاتراسناد رسمی؛

10- صاحبان دفاترخدمات مسافرتی و جهانگردی؛

11- صاحبان سینماها، تماشاخان ههاو مکانهای تفریحی و ورزشی

مشمولین مرحله پنجم

کلیه مشمولین ۱تا ۴ در صورتی که سالهای ۸۷ تا ۸۹ فروش کالا و خدمات از یک میلیادر ریال بیشتر باشد. و همچنین به زمان آغاز فعالیت بستگی دارد.

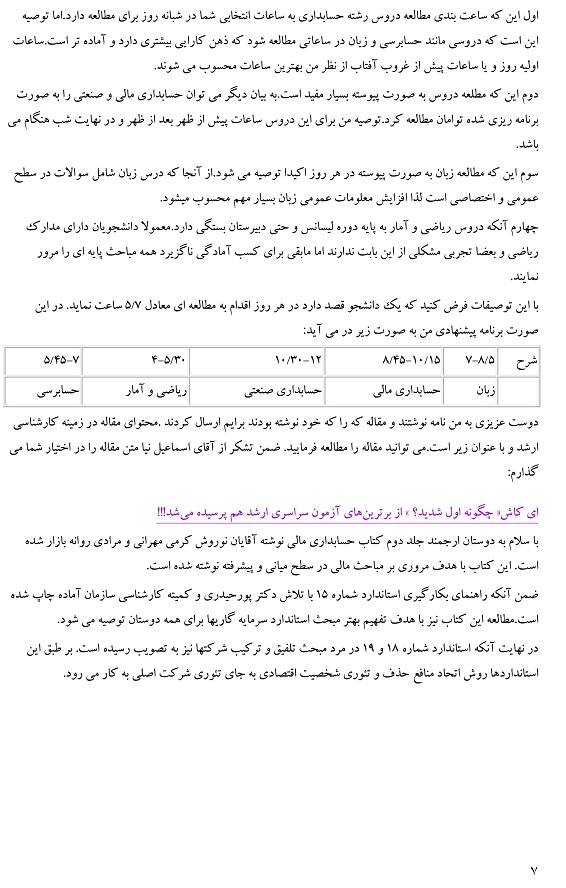

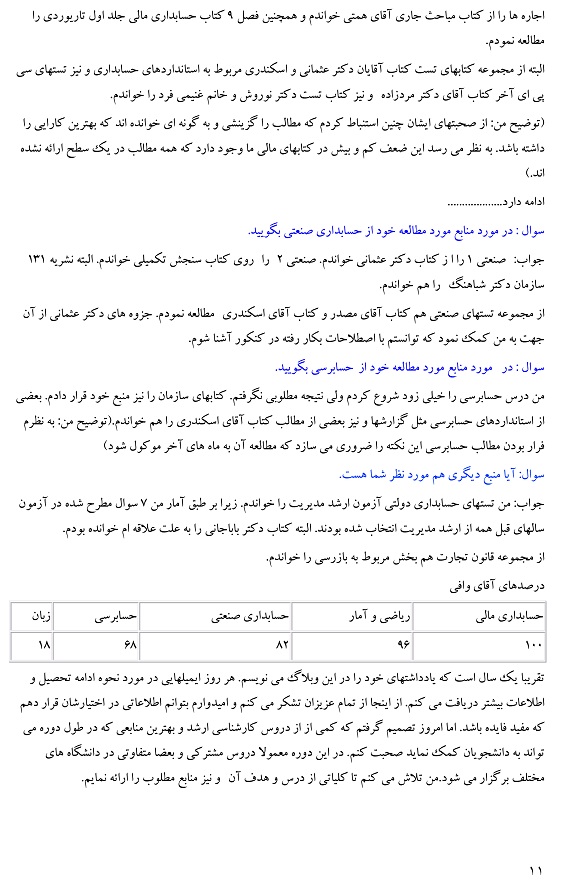

سال نرخ مالیات و عوارض ارزش افزوده درصد 87 الی 89 1/5 % مالیات و 1/5 % عوارض %3 1390 2/2 % مالیات و 1/8 % عوارض %4 1391 2/9 % مالیات و 2/1 % عوارض %5 1392 3/6 % مالیات و 2/4 % عوارض %6 1393 5/3 % مالیات و 2/7 % عوارض %8

تهیه و تنظیم:اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

نحوه ثبت شرکت در مناطق آزاد تجاری - صنعتی انزلی

ایران 8 منطقه آزاد تجاری صنعتی دارد:

1- چابهار

2- قشم

3- کیش

4- اروند

5- انزلی

6- سلفچگان

7- ارس

8- ماکو

ثبت شرکت سرمایه ارائه کلیه خدمات ثبتی در مناطق آزاد کیش، قشم، اروند و انزلی را دارد.

مدارک لازم جهت ثبت:

مجوز فعالیت اقتصادی صادره توسط سازمان منطقه آزاد تجاری – صنعتی انزلی

تائید واحد ثبتی منطقه درخصوص تعیین نام شخص حقوقی در شرف تاسیس

فتوکپی شناسنامه یا گذرنامه (درخصوص اتباع خارجی )موسسین / سهامداران / مدیران /بازرسان

وکالتنامه وکیل :

در صورتی که تقاضای ثبت شرکت توسط وکیل به عمل آمده باشد، بایستی تسلیم مرجع ثبتی منطقه شود .

ارائه دو جلد دفتر تجاری شرکت (یک جلد دفتر کل و یک جلد دفتر روزنامه ) که باید دارای شماره ترتیب و نخ مخصوص باشد .

در صورتی که سهامدار یا شریک شرکت در شرف تاسیس دارای شخصیت حقوقی و تابعیت ایرانی باشد ابتدا باید در اجرای ماده ۵۸۹ قانون تجارت مصوبه ای مبنی بر مشارکت و سرمایه گذاری در شرکت جدید التاسیس تهیه و تنظیم شود .

که در آن :

میزان و درصد سرمایه گذاری (سهام /سهم الشرکه ) مشخص شود .

نماینده ای جهت حضور در کلیه مجامع و جلسات هیأت مدیره معرفی و فتوکپی شناسنامه نماینده ارائه گردد.

مصوبه مذکور به امضاء اشخاص مجاز رسیده و به مهر شرکت ممهور گردد. سپس به پیوست این مصوبه و آخرین تغییرات در صاحبان امضاء مجاز و فتوکپی اساسنامه شرکت یا موسسه ضمیمه گردد.

چنانچه سهامدار یا شریک شرکت در شرف تاسیس دارای شخصیت حقوقی و تابعیت خارجی باشد لازم است مدارک ذیل به واحد ثبتی ارائه شود:

مصوبه هیأت مدیره مبنی بر مشارکت و سرمایه گذاری در شرکت در شرف تاسیس که در آن میزان و درصد سرمایه گذاری (سهم /سهم الشرکه)مشخص شده و نماینده ای را جهت حضور در کلیه مجامع و هیأت مدیره معرفی نموده و به امضاء اشخاص مجاز رسیده باشد و به مهر شرکت یا موسسه هم ممهور گردیده باشد.

گواهی ثبت شخص حقوقی خارجی که از سوی مرجع ثبتی کشور متبوع صادر شده باشد.

رونوشت اساسنامه مصدق شرکت یا موسسه خارجی.

فتوکپی گذرنامه نماینده شخص حقوقی خارجی.

مراتب صورتجلسه هیأت مدیره و گواهی ثبت باید به تصدیق مقامات صلاحیت دار که امضاء و مهر در آنجا واقع شده است(مراجع ثبتی کشور متبوع ) رسیده به تایید سفارت ایران و در نهایت به تصدیق وزارت امورخارجه جمهوری اسلامی ایران برسد.

کلیه مدارک مذکور باید توسط مترجم رسمی به زبان فارسی ترجمه گردد.

ارائه اصل و کپی سند برای مرکز اصلی و کروکی آن در داخل محدوده منطقه (در صورت استیجاری بودن مرکز اصلی ارائه اجاره نامه )

مراحل ثبت:

۱- مراجعه سرمایه گذار به معاونت اقتصادی سازمان و درخواست صدور مجوز برای ثبت شرکت

۲- تکمیل فرم تقاضای تعیین نام توسط متقاضی

۳- تائید نام شرکت توسط واحد ثبتی بعد از استعلام های مربوطه

۴- ارائه مجوز سرمایه گذاری به متقاضی توسط واحد مربوطه و در صورت نیاز معرفی به سایر نهادها جهت اخذ مجوزهای لازم

۵- ارائه مدارک ثبتی به سرمایه گذار توسط ثبت شرکتها

۶- تکمیل مدارک توسط متقاضی و ارائه آن به واحد ثبتی

۷- بررسی و کنترل مدارک توسط واحد ثبتی و در صورت لزوم تصحیح مدارک

۸- پرداخت حقوق ثبتی به بانک توسط سرمایه گذار و ارائه فیش آن به واحد ثبتی

۹- ثبت شرکت در دفاتر ثبت شرکتها

۱۰- پلمپ دفاتر تجاری

۱۱- ارائه یک نسخه از مدارک ثبتی ممهور شده به سرمایه گذار

۱۲- ارائه یک نسخه از آگهی به واحد صادر کننده مجوز جهت اقدامات آتی

نحوه ثبت شرکت:

حق الثبت اشخاص حقوقی و حق الثبت تغییرات و حق ثبت نام بازرگانان و حق پلمپ دفاتر تجاری نزد بانک صادرات شعبه ونوس به شماره حساب جاری

۰۲۰۷۲۰۱۱۹۰۰۰۳ بنام سازمان منطقه آزاد تجاری – صنعتی انزلی پرداخت گردد .(شماره حساب قید شده تنها مختص شرکت هاییست که در منطقه آزاد انزلی ثبت میگردند.)

اشخاص حقوقی پس از ثبت دارای شخصیت حقوقی خواهند بود و بر اساس قوانین و مقررات حاکم در منطقه فعالیت می نمایند .

پلمپ دفاتر روزانه و کل شرکتهای تجاری و غیر تجاری طبق دستورالعملی که توسط سازمان منطقه آزاد تجاری – صنعتی انزلی تعیین می شود صورت گرفته و پس از

امضاء نماینده واحد ثبتی به مهر واحد مذکور ممهور می شود.

در شرکت با مسئولیت محدود تعداد شرکا حداقل ۲ نفر و در شرکت سهامی

خاص تعداد سهامداران حداقل ۳ نفر می باشد.

روند ثبت شرکت:

مرحله اول : مراجعه سرمایه گذار به قسمت صدور مجوزها و اعلام طرح مورد نظر

مرحله دوم : بررسی طرح و تعیین نام شرکت در شرف تاسیس

مرحله سوم : صدور مجوز سرمایه گذاری بنام شرکت در شرف تاسیس توسط واحد ذیربط در صورت عدم دارا بودن مجوزهای لازم ویا نیاز به ارائه مجوز مورد نیاز از دیگر نهادها به واحد ذیربط جهت اخذ مجوز ارجاع داده می شود

پس از صدور مجوز سرمایه گذاری مراحل ذیل انجام می گیرد:

۱- ارائه مدرک ثبتی به سرمایه گذار

۲- تکمیل مدارک ثبتی توسط متقاضی و ارائه به واحد ثبتی

۳- پرداخت حقوق ثبتی به بانک توسط سرمایه گذار و ارائه فیش آن به واحد ثبتی

۴- ثبت شرکت در دفاتر ثبت شرکتها

۵- پلمپ دفاتر تجاری ارائه یک نسخه از مدرک ممهور ثبتی به سرمایه گذار

۶- ارائه یک نسخه از مدرک ممهور ثبتی به سرمایه گذار

شرکتهای سهامی خاص :

۱- دو نسخه اظهارنامه که تکمیل شده و امضاء سهامداران رسیده باشد .

۲- دو نسخه اساسنامه که تکمیل شده و تمامی صفحات آن به امضاء سهامداران رسیده باشد .

۳- دو نسخه صورتجلسه مجمع موسس که به امضاء سهامداران و بازرسان رسیده باشد .

۴- دو نسخه صورتجلسه اولین جلسه هیئت مدیره که به امضاء کلیه مدیران رسیده باشد .

۵- فتوکپی برابر اصل شده صفحه اول شناسنامه کلیه مدیران ، سهامداران ، و بازرسان (در صورتیکه اشخاص مذکور دارای شخصیت حقوقی باشند بجای فتوکپی شناسنامه آگهی روزنامه رسمی ارائه شود.)

۶- گواهی از یکی از بانکهای منطقه که حاکی از پرداخت ۳۵ درصد سرمایه باشد .

۷- تقویم نامه سرمایه غیر نقدی توسط کارشناس رسمی دادگستری در صورتیکه تمام یا قسمتی از سرمایه شرکت بصورت غیر نقدی باشد .

۸- ارائه مجوز فعالیت .

۹- پرداخت هزینه های مربوط به ثبت شرکت و درج آگهی پس از تکمیل مدارک .

پلمپ دفاتر تجاری شرکت ( یک جلد دفتر کل و یک جلد دفتر روزنامه) در مرحله پایانی .

شرکت با مسئولیت محدود:

۱- دو نسخه شرکت نامه که تکمیل شده و به امضاء کلیه شرکاء رسیده باشد .

۲- دو نسخه تقاضا نامه که تکمیل شده و به امضاء کلیه شرکاء رسیده باشد .

۳- دو نسخه اساسنامه که تکمیل شده و تمامی صفحات آنها به امضاء تمامی شرکاء رسیده باشد.

۴- دو نسخه صورتجلسه مجمع موسس که تکمیل شده و به امضاء شرکاء و مدیران رسیده باشد .

۵- فتوکپی برابر اصل شده صفحه اول شناسنامه کلیه شرکاء و مدیران شرکت (در صورتیکه اشخاص مذکور دارای شخصیت حقوقی باشند بجای فتوکپی شناسنامه آگهی روزنامه رسمی ارائه شود.)

۶- ارائه مجوز فعالیت .

۷- پرداخت هزینه های مربوط به ثبت شرکت و درج آگهی پس از تکمیل مدارک .

۸- پلمپ دفاتر تجاری ( یک جلد دفتر کل و یک جلد دفتر روزنامه) در مرحله پایانی

تذکر مهم :

قبل از تکمیل مدارک لازم است موافقت اداره ثبت شرکتهای منطقه در مورد نامه پیشنهادی شرکت و موضوع فعالیت اخذ شود . ضمناً مدارک ارائه شده حتی الامکان بصورت تایپ شده و چنانچه بصورت دست نویس تهیه شده باشد باید خوش خط و خوانا ، بدون قلم خوردگی یا لاک گرفتگی و یا قلم واحد تنظیم گردد .

موسسه غیر تجاری

صورتجلسه مجمع عمومی موسس (دو نسخه )

صورتجلسه هیأت مدیره (دو نسخه )

اساسنامه شرکت در شرف تاسیس (دو نسخه )

شرکتنامه و تقاضانامه ثبت شرکت (دو نسخه )

تفاوت شرکت سهامی خاص از مسؤلیت محدود:

در شرکت سهامی خاص حداقل ۳۵% سرمایه باید نقداً در یکی از شعب بانکهای منطقه تودیع و گواهی مربوطه ارائه و ۶۵% در تعهد سهامداران باشد در صورتیکه در شرکت با مسئولیت محدود باید ابتدا کل سرمایه توسط شرکا پرداخت گردد.

انتخاب بازرسان اصلی و علی البدل در شرکت سهامی خاص اجباری و در شرکت با مسئولیت محدود مدیران شرکت برای مدت زمان محدود یا نامحدود انتخاب می شوند.

سرمایه در شرکت سهامی خاص به سهام تقسیم و مسئولیت صاحبان سهام محدود به مبلغ اسمی آنهاست. سرمایه در شرکت با مسئولیت محدود به سهام یا قطعات سهام تقسیم نمی شوند و شرکا فقط تا میزان سرمایه خود در شرکت مسئول قروض و تعهدات می باشند.

مدیران در شرکت سهامی خاص الزاماً بایستی سهامدار بوده و یا تعداد سهام وثیقه مقرر در اساسنامه را تهیه و به صندوق شرکت بپردازند.

مدیران در شرکت با مسئولیت محدود بصورت موظف یا غیر موظف که از بین شرکاء یا از خارج انتخاب می شوند انجام وظیفه خواهند نمود.