وبسایت رسمی اسمعیل محمَدی

به نام آفریننده خلیج همیشه فارس ...:::... کوله باری پر از دیروز ، رهسپار فرداها ...وبسایت رسمی اسمعیل محمَدی

به نام آفریننده خلیج همیشه فارس ...:::... کوله باری پر از دیروز ، رهسپار فرداها ...ثبت اعتراض به برگ قطعی

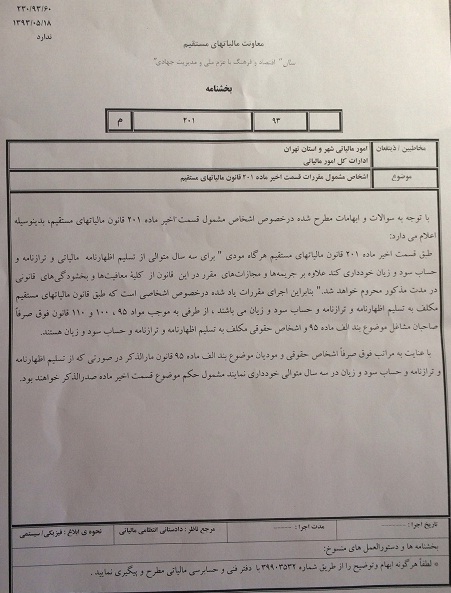

طبق بخشنامه قرار داده شده در مورد ماده 201 قانون مالیاتهای مستقیم کلیه مؤدیان بند "الف" وهمچنین اشخاص حقوقی که سه سال اظهارنامه مالیاتی خود را به اداره امور مالیاتی حوزه فعالیت خود تسلیم نکرده اند مشمول معافیت مالی نمیشوند.با تفسیر درست از این بخشنامه جدید که در تاریخ 1393/05/18 طی نامه شماره 230/93/60 صادر گردید میتوان از این بخشنامه به نفع سایر مؤدیان استفاده کرد.

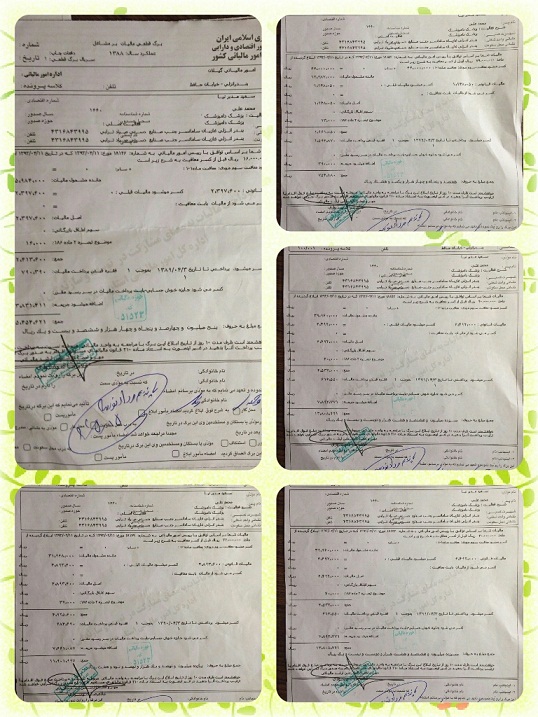

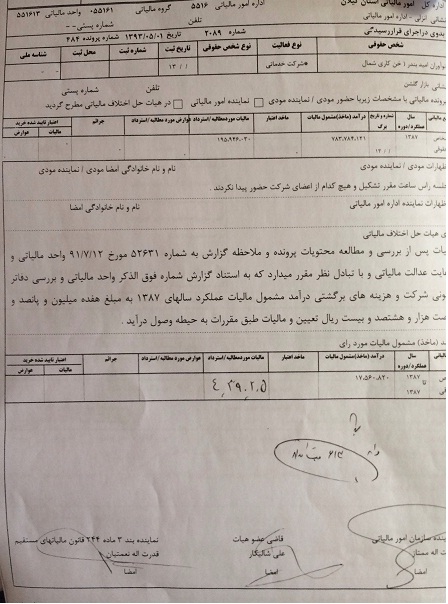

در ذیل شما شاهد برگ قطعی مالیاتی از پزشکی هستید که سه سال متوالی (سالهای مالی 1388/1389/1390) اظهارنامه خود را تسلیم نکرده ؛ لذا با توجه به موارد گفته شده کارشناس مربوطه با استفاده از تجربه و مهارت خویش و بهره مندی از مفاد ماده 201 و تنظیم لوایح لازمه و تسلیم آن به سازمان امور مالیاتی از منافع مؤدی دفاع کرده و میزان جریمه ها کاهش و از معافیت ملیاتی استفاده شده است.

*** تذکر : کلیه پزشکان و دام پزشکان مشمول بند "ب" میباشند.

نویسنده :اسمعیل محمّدی

ضمناً هزینه استفاده از این اطلاعات ذکر 10 صلوات برای شفای همه مریضان ، خاصه اسمعیل محمّدی است.

اعتراض به رأی هیئت حل اختلاف

همان طور که میدانیم به موجب مواد ۱۷۰ و ۲۴۴ قانون مالیاتهای مستقیم، مرجع رسیدگی به عموم اختلافهای مالیاتی از جمله اعتراض به برگ تشخیص مالیات صادره از سوی ماموران مالیاتی، هیات حل اختلاف مالیاتی است.متاسفانه به لحاظ عدم آشنایی مودیان با حقوق خود، در بسیاری از موارد آرای صادره از سوی هیاتهای حل اختلاف مالیاتی، بهرغم، محق بودن مودی، در رد اعتراض مودی و تایید نظر ماموران مالیاتی و برگ تشخیص مالیات صادره از سوی آنان است.

عمده مشکلاتی که منجر به این امر میشود به شرح زیر است

:

الف) مودی از اختیار خود در انتخاب یک نفر از اعضای هیات از بین اتاق بازرگانی

و صنایع و معادن جمهوری اسلامی ایران یا اتاق تعاون یا جامعه حسابداران رسمی ایران

یا مجامع حرفهای یا تشکلهای صنفی یا شورای اسلامی شهر استفاده نمیکند و بر همین

اساس اعضای هیات حل اختلاف بر اساس نظر سازمان امور مالیاتی تعیین میشوند

.

ب) در برخی موارد، جلسات هیات حل اختلاف مالیاتی، بدون حضور همه اعضا

تشکیل میشود و بنابراین دفاعیات مودی به استماع کلیه اعضای هیات نمیرسد

.

ج) مودیان به منظور ارائه دفاع قانونی و مستدل، از کارشناسان خبره در

امور مالی و مالیاتی و حقوقی استفاده نمیکنند

.

به منظور اینکه مودیان مالیاتی بتوانند از اعتراض خود در هیات حل

اختلاف مالیاتی به نتیجهای مطلوب برسند و احقاق حق کنند، لازم است از کلیه حقوق خود

در این مورد آگاهی داشته باشند و بدانند که نحوه عمل آنها در این مورد چگونه باید

باشد.

مراحل یک الی شش زیر بیانگر مراحل اعتراض به برگ تشخیص مالیات و مواردی که مودیان باید با آنها آشنا شوند، بالاخص حقوق قانونی آنها است .

۱ ) اطلاع از جزئیات گزارشی که مبنای صدور برگ تشخیص قرار گرفته است:

به استناد ماده ۲۳۷ قانون مالیاتهای مستقیم، در صورت استعلام مودی، ماموران مالیاتی مکلفند جزئیات گزارشی را که مبنای صدور برگ تشخیص قرار گرفته است، به مودی اعلام کند و هر گونه توضیحی را که در این خصوص بخواهد به او و یا وکیل تامالاختیار وی بدهند.

۲

)

بررسی جزئیات گزارش مبنای صدور برگ تشخیص و انطباق آن با قوانین،

مقررات و اسناد و مدارک مثبته و تهیه لوایح دفاعی.

برای انجام این امر، نیاز به اطلاع کامل از قانون مالیاتهای مستقیم، آییننامههای

اجرایی آن، بخشنامههای صادره، از سوی سازمان امور مالیاتی و آرای وحدت رویه شورای

عالی مالیاتی است. با توجه به عدم تسلط اکثر مودیان بر قوانین و مقررات مزبور،

بهترین راه، استفاده از متخصصین در امور مالیاتی و حقوقی و حسابداران رسمی است.

این اشخاص با بررسی نحوه عمل ماموران مالیاتی و مبانی برگ تشخیص صادره به لحاظ

اشراف به قوانین و آییننامهها و بخشنامهها و با بررسی مستندات مودی، میتوانند

به بهترین نحو لوایح دفاعی را برای مودی تهیه و حتی در صورت لزوم به عنوان وکیل

تامالاختیار وی در جلسات هیات حل اختلاف مالیاتی شرکت کنند

.

۳

)

اعتراض نسبت به برگ تشخیص:

در صورتی که بررسیهای انجام شده به شرح بند دو فوق دال بر مواردی

باشد که منجر به تشخیص درآمد مشمول مالیات و مالیات مربوط به روشی غیر منطبق با قوانین

و مقررات و یا عدم توجه به اسناد و مدارک مثبته ارائه شده از طرف مودی باشد، مودی

ظرف

۳۰ روز از

تاریخ ابلاغ، بهطور شخصی یا به وسیله وکیل تامالاختیار خود میتواند با مراجعه

به اداره امور مالیاتی و ارائه مدارک و اسناد لازم، بهطور کتبی تقاضای رسیدگی

مجدد کند.

۴

)

رسیدگی مسؤل مربوط نسبت به اعتراض مودی:

به موجب ماده

۲۳۸ قانون

مالیاتهای مستقیم، مسوول مربوط در سازمان امور مالیاتی موظف است، ظرف مهلتی که

بیش از ۳۰ روز از

تاریخ مراجعه نباشد، به موضوع رسیدگی و موارد ارائه شده از سوی مودی را بررسی کند

و در صورتی که مدارک ارائه شده را برای رد مندرجات برگ تشخیص کافی دانست، آن را رد

و مراتب را در ظهر برگ تشخیص امضا کند و در صورتی که دلایل و اسناد و مدارک ابرازی

را موثر در تعدیل درآمد تشخیص دهد و نظر وی مورد تایید مودی قرار گیرد، مراتب در

ظهر برگ تشخیص منعکس و به امضای مسوول مربوطه و مودی خواهد رسید و هر گاه دلایل و

اسناد و مدارک ابرازی مودی را برای رد برگ تشخیص یا تعدیل درآمد، موثر تشخیص ندهد،

باید مراتب را بهطور مستدل در ظهر برگ تشخیص منعکس و پرونده امر را برای رسیدگی

به هیات حل اختلاف ارجاع کند.

۵

)

حق مودی در انتخاب یک عضو هیات حل اختلاف:

با ارجاع پرونده به هیات حل اختلاف مالیاتی و به موجب بند

۳ ماده ۲۴۴ قانون مالیاتهای

مستقیم، مودی این حق را دارد که یکی از اعضای هیات را به انتخاب خود از اتاق

بازرگانی و صنایع و معادن جمهوری اسلامی یا اتاق تعاون یا جامعه حسابداران رسمی

ایران یا مجامع حرفهای یا تشکلهای صنفی یا شورای اسلامی شهر تعیین کند. استفاده

از این حق برای مودی به شرطی است که مودی در طی مهلت ۳۰ روزه خود برای اعتراض به برگ تشخیص، ضمن

اعتراض، انتخاب خود برای عضو هیات از بین تشکلهای فوق را بهطور کتبی به اداره

امور مالیاتی اعلام کند.

بدیهی است انتخاب مودی از این بابت باید متناسب با موارد مطروحه در

تشخیص مالیات و همچنین نوع فعالیت مودی باشد. به عنوان مثال: هنگامی که اشکالات مطروحه

ناشی از مسائل حسابداری و گزارشگری مالی و یا درک از قانون باشد، انتخاب جامعه

حسابداران رسمی ایران گزینه مناسبی است. هنگامی که اشکالات مطروحه به نحوی مرتبط

با نوع فعالیت تجاری مودی باشد، انتخاب مجمع عمومی صنفی و یا اتاق بازرگانی صنایع

و معادن و یا اتاق تعاون حسب مورد منتج به نتیجه بهتری خواهد شد و در حالتی که

اشکالات مطروحه به نحوی مرتبط با شهر محل فعالیت مودی باشد، انتخاب شورای شهر

مناسب خواهد بود

.

۶

)

اطمینان از حضور سه عضو هیئت حل اختلاف :

در هنگام تشکیل جلسه هیات حل اختلاف مالیاتی لازم است که مودی نسبت به حضور هر سه نفر عضو هیات حل اختلاف اطمینان یابد. حضور کلیه اعضا و توجه آنها به دفاعیات مودی، امکان صدور رای منصفانه و متکی به اسناد و مدارک را بیشتر فراهم میسازد. از طرف دیگر باید توجه داشت که به موجب تبصره یک ماده ۲۴۴ قانون مالیاتهای مستقیم، جلسات هیاتهای حل اختلاف مالیاتی با حضور هر سه عضو، رسمی است.

به عبارت دیگر عدم حضور حتی یکی از اعضا، منجر به عدم رسمیت جلسه هیات

شده و مودی میتواند در صورت وقوع چنین امری، درخواست حضور کلیه اعضای هیات را به

منظور رسمیت جلسه کند و در صورت عدم حضور کلیه اعضا و تاکید مودی، سازمان امور

مالیاتی موظف است نسبت به تجدید جلسه و تعیین وقت دیگری اقدام کند

.

متاسفانه گاه مشاهده شده که جلسات هیاتهای حل اختلاف مالیاتی با حضور

نماینده سازمان امور مالیاتی و بدون حضور دو عضو دیگر برگزار شده و نظر نماینده

سازمان امور مالیاتی بعدها به امضای اعضای غایب رسیده و به عنوان رای هیات به مودی

ابلاغ شده است

.

بدیهی است وقوع چنین شرایطی منجر به تضعیف موقعیت مودی در اثبات ادله

خود به کلیه اعضای هیات و بعضا تضییع حقوق مودی در دفاع از خود خواهد شد

.

و همچنین آشنایی مودیان با حقوق قانونی خود و استفاده از آن به شرح

فوق میتواند منجر به اخذ نتایج مطلوبتر و عدم تضییع حقوق آنان در فرآیند اعتراض

به برگ تشخیص مالیات و رسیدگی در هیاتهای حل اختلاف مالیاتی شود

.

اھم نکات در نگھداری و تحریر دفاتر قانونی

در این قسمت به آیین نامه ای می پردازیم که درخصوص روش های نگهداری دفاتر و اسناد و مدارک و نحوه ثبت وقایع مالی و چگونگی تنظیم صورت های مالی قانون مالیات های مستقیم است. بر اساس ماده اول /11/ نهایی موضوع تبصره 2 ماده 95 اصلاحی مصوب 27 این آیین نامه، مقررات این آیین نامه شامل مودیانی است که در موعد مقرر ترازنامه و حساب سود و زیان و یا حسب مورد حساب درآمد و هزینه و حساب سود و زیان را با رعایت مقررات مربوط ارایه می کنند. همچنین مودیان در انتخاب یکی از روش های حسابداری بر اساس استانداردهای پذیرفته شده مجازند و در سال های بعد باید همان رویه را اعمال نمایند. در صورتیکه به جهات مشخصی تغییر رویه داده باشند مکلفند اثرات حاصل از تغییر رویه را برای صورت های مالی مشخص و طی یادداشتی جداگانه پیوست اظهارنامه به اداره امور مالیاتی ارایه نمایند. مشخصات دفاتر قانونی بر طبق ماده 2- دفاتر قانونی مشمول این آیین نامه عبارت است از کلیه دفاترروزنامه و کل اعم از مشترک یا جدا از یکدیگر و دفتر مشاغل )دفتر درآمد و هزینه(که قبل از ثبت هرگونه عملیات حسابداری در آنها، دفاتر روزنامه و کل مطابق مقررات مواد 11 و 12 قانون تجارت مصوب سال 1311 ازطرف نماینده اداره ثبت اسناد و دفاتر مشاغل از طرف ادارات امور مالیاتی ذیربط حسب مورد امضا و پلمپ و ثبت گردیده و به فارسی تحریر شده باشد.

تبصره :1 اشتباه در شماره گذاری صفحات و همچنین اشتباهات ناشی از پلمپ دفاتر در مراجع مذکور موجب بی اعتباری دفاتر نخواهد بود.

تبصره :2 نوشتن دفاتر با وسایلی که به سهولت قابل محو است )مانند مواد گرافیت (ممنوع است. بر طبق ماده 4- مودیان مشمول این آیین نامه مکلفند برای هر سال مالی فقط از دفاتر امضاء، پلمپ و ثبت شده ظرف یک سال قبل استفاده نمایند، مگر اینکه در اثناء سال به علت تمام شدن دفاتر نیاز به دفاتر جدید باشد که در این صورت مجاز هستند دفاتر جدید امضاء، پلمپ و ثبت نمایند و با رعایت مقررات ماده 16 این آیین نامه ادامه عملیات مالی را در دفاتر جدید ثبت کنند. درج تعداد و مشخصات دفاتر ماخوذه برای استفاده در هر سال مالی، در اظهارنامه مالیاتی مربوط به آن سال الزامی است. بر طبق ماده -3 دفتر روزنامه دفتری است که اشخاص حقوقی یا حقیقی کلیه معاملات و سایر رویدادهای مالی و محاسباتی خود را با رعایت اصول و موازین و استانداردهای پذیرفته شده حسابداری و به ترتیب تاریخ وقوع در آن ثبت نمایند. تبصره- نگهداری دفتر روزنامه واحد برای ثبت کلیه عملیات و یا دفاتر روزنامه متعدد برای هر بخش از عملیات مجاز است. بر طبق ماده 5- دفتر کل دفتری است که عملیات ثبت شده در دفتر یا دفاتر روزنامه بر حسب سرفصل یا کدگذاری حساب ها در صفحات مخصوص آن ثبت می شود به ترتیبی که تنظیم حساب سود و زیان و ترازنامه از آن امکان پذیر باشد. بر طبق ماده 6- دفتر مشترک روزنامه و کل دفتری است که دارای ستون هایی برای سرفصل حساب های متفاوت باشد، به طوری که اشخاص حقوقی و حقیقی با ثبت و نگهداری دفتر مذکور بر طبق اصول و ضوابط و استاندارهای حسابداری، بتواند نتایج عملیات خود را از آن استخراج و حساب سود و زیان و ترازنامه تهیه نمایند. بر طبق ماده 7- دفتر مشاغل) دفتر درآمد و هزین ( دفتری است که حداقل دارای ستون هایی برای درج تاریخ، شرح معاملات، درآمد، هزینه و دارایی های قابل استهلاک باشد و معاملات مذکور به ترتیب تاریخ وقوع در آن ثبت گردد به طوری که در پایان سال تعیین جمع درآمد و هزینه شغلی مودی و تنظیم حساب سود و زیان از آن امکان پذیر باشد. سایر دفاتر ، اسناد حسابداری و مدارک حساب بر طبق ماده 8- دفتر معین دفتری است که برای تفکیک و مجزا ساختن هر یک از حساب های دفتر کل بر حسب مقتضیات و شرایط حساب ممکن است نگهداری شود. کارت های حساب در حکم دفاتر معین است. بر طبق ماده-9 سند حسابداری فرمی است که در آن یک یا چند مورد از معاملات و سایر رویدادهای مالی و محاسباتی به حساب هایی که حسب مورد بدهکار یا بستانکار گردیده تجزیه می شود و پس از امضاء مراجع ذیصلاح مندرجات آن قابل ثبت در دفاتر می باشد. بر طبق ماده-10 مدارک حساب عبارت از مستنداتی است که بیانگر وقوع یک یا چند فعالیت یا رویداد مالی یا محاسباتی بوده و اسناد حسابداری و دفاتر بر مبنای آنها تنظیم و تحریر می گردد.

نحوه تحریر و نگهداری دفاتر قانونی بر طبق ماده 11 - مودیانی که دفتر روزنامه و کل نگهداری می نمایند باید کلیه معاملات و سایر رویدادهای مالی و محاسباتی و مودیان مجاز به نگهداری دفاتر مشاغل (دفتر درآمد و هزینه) باید، هرگونه درآمد و هزینه و خرید و فروش دارایی های قابل استهلاک خود را طبق مقررات این آیین نامه حسب مورد در دفاتر مربوط ثبت کنند ولو آنکه برای نگهداری حساب ها از ماشین های الکترونیکی و کارت های حساب استفاده شود

. تبصره 1: اشتباهات حسابداری در صورتی که بعدا در اثناء عملیات سال مربوط مورد توجه واقع و برپایه استانداردهای حسابداری در دفاتر همان سال اصلاح و مستندات آن ارایه شود، به اعتبار دفاتر خللی واردنخواهد کرد. بر طبق ماده -12 مودیان مجاز به نگهداری دفتر مشاغل می توانند تمام یا قسمتی از درآمد و هزینه های مشابه روزانه را تحت یک شماره ردیف در دفتر ثبت نمایند. مشروط بر اینکه در ستون شرح دفتر، نوع و تعداد آنها را قید و اگر متکی به اسناد و مدارک باشد مشخصات آن را نیز در ستون مزبور درج نمایند. در صورتی که اقلام درآمد و هزینه خرید و فروش دارایی های قابل استهلاک متکی به اسناد و مدارک باشد، مودیان مذکور می بایست پس از ثبت موارد در دفتر مشاغل، اسناد و مدارک مربوط را به ترتیب شماره ردیف دفتر و به نحوی که برای رسیدگی ماموران مالیاتی قابل استفاده باشد، نگهداری نمایند. بر طبق ماده 13 - در مواردی که دفاتر روزنامه و کل نگهداری می شود، کلیه معاملات و سایر رویدادهای مالی و محاسباتی مربوط در موارد نگهداری دفاتر مشاغل، درآمد و هزینه ها و خرید و فروش دارایی های قابل استهلاک باید در همان روز انجام، حسب مورد دردفاتر روزنامه یا مشاغل ثبت گردد.

تبصره 2: تاریخ مذکور در مدارک یا فاکتور فروش یا خرید و غیره ملاک قطعی تاخیر تحریر شناخته نمی شود و هرگاه انجام و ختم این گونه اعمال با توجه روش و طرز کار موسسه تابع تشریفات و طی مراحلی باشد تا موضوع آماده برای ثبت در دفتر مربوط شود، فاصله بین تاریخ فاکتور یا مدارک و روز آماده شدن آن برای ثبت در دفتر تاخیر ثبت تلقی نخواهد شد

تبصره 3: تاخیر در تحریر عملیات در صورتی که به منظور سوء استفاده نباشد تا 15 روز به تشخیص اداره امور مالیاتی و بیش از آن به تشخیص هیات 3 نفر و اصلاحیه های بعدی به قانونی بودن دفاترموضوع بند 3 ماده 97 قانون مالیات های مستقیم مصوب 3خللی وارد نخواهد شد.

تبصره 4: در مواردی که دفاتر موضوع این آیین نامه توسط مقامات قضایی یا سایر مراجع قانونی از دسترس مودی خارج شود و صاحب دفتر از تاریخ وقوع این امر حداکثر ظرف سی روز دفاتر جدید امضاء، پلمپ و عملیات آن مدت را در دفاتر جدید ثبت کند، تاخیر ثبت عملیات در این مدت به اعتبار دفاتر خللی وارد نخواهد کرد.

تبصره 5: تاخیر ثبت دفاتر در مورد اشخاص حقوقی جدید التاسیس از تاریخ ثبت شخص حقوقی و در مورد سایر اشخاص از تاریخ شروع فعالیت تا سی روز مجاز خواهد بود. بر طبق ماده-14 کلیه عملیات ثبت شده در دفاتر روزنامه هر ماه باید حداکثر تا پانزدهم ماه بعد به دفتر کل نقل شود. بر طبق ماده -15موسساتی که دارای شعبه هستند مکلفند با توجه به روش های حسابداری خود خلاصه عملیات شعبه یا شعب خود را در صورتی که دارای دفاتر پلمپ شده باشند، حداقل سالی یک بار (تا قبل از بستن حساب ها) و درغیراینصورت ماه به ماه در دفاتر مرکز موسسه ثبت کنند. بر طبق ماده -16 امضا و پلمپ دفاتر ضمن سال مالی مشروط بر اینکه تا تاریخ امضاء و پلمپ هیچگونه عمل مالی و پولی صورت نگرفته باشد و همچنین تاخیر امضاء پلمپ تا حد مجاز مقرر در تبصره های 3 و 4 ماده-13 این آیین نامه در مورد دفتر روزنامه یا حسب مورد دفتر مشاغل و ماده-14 این آیین نامه در مورد دفتر کل، به اعتبار دفاتر خللی وارد نخواهد کرد. بر طبق ماده -17مودیانی که از سیستم های الکترونیکی استفاده می نمایند، موظفند حداقل ماهی یک بار خلاصه عملیات داده شده به ماشین های الکترونیکی را در دفتر روزنامه یا مشاغل حسب مورد ثبت و حداکثر ظرف مهلت تعیین شده در ماده 14 این آیین نامه به دفتر کل منتقل کنند، علاوه بر این به منظور تسهیل رسیدگی باید آیین نامه ها یا دستورالعمل های کار ماشین و برنامه های آن و نحوه کار با نرم افزارهای مالی مورد استفاده را در اختیار ماموران رسیدگی قرار دهند. چگونگی تنظیم صورت های مالی نهایی بر طبق ماده -18 اشخاص حقوقی و مشمولین بند ماده 96 اصلاحی قانون مالیات های مستقیم مکلفند صورت های مالی نهایی خود را با رعایت آخرین « الف » استانداردهای حسابداری اعلامی از طرف مراجع ذیصلاح تهیه و تنظیم نمایند.

تبصره: در مواردی که فرم اظهارنامه تدوین شده توسط سازمان امور مالیاتی کشور که در اختیار مودیان گذارده می شود، حاوی فرم صورت های مالی نیز باشد، اشخاص موضوع این ماده با تنظیم و ارایه این فرم ها ملزم به ارایه صورت های مالی جداگانه که خود برای موسسه متبوع تهیه نموده اند، نخواهند بود، لیکن می توانند به منظور رفع ابهام احتمالی و یا ارایه اطلاعات بیشتر، علاوه بر تنظیم و ارایه اظهارنامه مزبور نسخه ای از صورت های مالی و ضمائم مربوط را نیز همراه ماده 96 قانون « ب» اظهارنامه به اداره امور مالیاتی ذیربط ارایه نمایند. بر طبق ماده -19 از اشخاص مشمول بند مالیات های مستقیم، هر یک که در امور تولید و خرید و فروش کالا فعالیت ندارند و فعالیت آنها به طور مشخص محدود به دریافت بهای خدمات و پرداخت هزینه ها است، بایستی صورت خلاصه درآمدها و هزینه ها را حتی المقدور با تفکیک انواع آنها تهیه و سایر اشخاص موضوع آن بند مکلفند صورت حساب سود و زیان خود را (با ابراز موجودی ها، خرید، فروش و غیره) برابر رویه های متداول در امر حسابداری تنظیم نمایند.

تبصره- چنانچه فرم اظهارنامه تدوین شده توسط سازمان امور مالیاتی کشور که در اختیار مودیان گذارده می شود از حیث لزوم ارایه اطلاعات مذکور در این ماده، کفایت امر بنماید، مودیان مزبور ملزم به تهیه و ارایه صورت های جداگانه نخواهند بود، لیکن می توانند به منظور رفع ابهام احتمالی و یا ارایه اطلاعات بیشتر، علاوه بر اظهارنامه نسخه ای از حساب درآمد و هزینه و یا حساب سود و زیان خود را نیز که بشرح فوق تنظیم نموده اند، به انضمام سایر یادداشت ها و مدارک موجود همراه اظهارنامه به اداره امور مالیاتی ذیربط ارایه نمایند.

*** موارد رد دفاتر بر طبق ماده – 20 تخلف از تکالیف مقرر در این آیین نامه در موارد زیر موجب رد دفاتر می باشد:

1- در صورتی که دفاتر ارایه شده به نحوی از پلمپ خارج شده و یا فاقد یک یا چند برگ باشد

2- عدم ثبت یک یا چند فعالیت مالی در دفاتر به شرط احراز

3- ثبت تمام یا قسمتی از یک فعالیت در حاشیه

4- ثبت تمام یا قسمتی از یک فعالیت (آرتیکل) بین سطور

5- تراشیدن و پاک کردن و محو کردن مندرجات دفاتر به منظور سوء استفاده

6- جای سفید گذاشتن بیش از حد معمول در صفحات و سفید ماندن تمام صفحه در دفتر روزنامه و دفتر مشاغل به منظور سوء استفاده

7- بستانکار شدن حساب های نقدی و بانکی، مگر اینکه حساب های بانکی با صورتحساب بانک مطابقت نماید و یا بستانکار شدن حساب های بانکی یا نقدی ناشی از تقدم و تاخر ثبت حساب ها باشد که در این صورت موجب رد دفتر نیست

8- تاخیر تحریر دفاتر روزنامه و مشاغل زائد بر حد مجاز مقرر در تبصره های 2 و 3 و 4 ماده 13 و تاخیر تحریر دفتر کل زاید بر حد مجاز مقرر در ماده 14 و تاخیر تحریر زاید بر حد مقرر در ماده 17 این آیین نامه

9- عدم ثبت عملیات شعبه یا شعب در دفاتر مرکز طبق مقررات ماده 15 این آیین نامه

10- اشتباه حساب حاصل در ثبت عملیات موسسه در صورتی که نسبت به اصلاح آن طبق مقررات تبصره ماده 11-این آیین نامه اقدام نشده باشد

11- در صورتی که مودیان مالیاتی حسب مورد از اوراق مخصوص موضوع ماده 169 قانون مالیات های مستقیم استفاده ننمایند

12- عدم ارایه آیین نامه ها و یا دستورالعمل های کار ماشین و برنامه های آن و نحوه کار با نرم افزار های مالی مورد استفاده

13- عدم ارایه یک یا چند جلد از دفاتر ثبت و پلمپ شده (ولو نانویس

14- ( استفاده از دفاتر ثبت و پلمپ شده سال های قبل (با توجه به مقررات ماده 3 این آیین نامه

15- عدم تطبیق مندرجات دفاتر با اطلاعات موجود در سیستم های الکترونیکی در مورد اشخاصی که از سیستم های مذکور استفاده می نمایند

16- ثبت هزینه ها و درآمدها و هر نوع اعمال اقلام مالی غیر واقع در دفاتر به شرط احراز (توضیح آنکه ثبت هزینه هایی که وقوع آن محقق بوده اما به دلایل خاص قانونی قابل قبول از حیث مالیاتی نیست و برگشت داده می شود، به منزله ثبت هزینه های غیر واقع تلقی نمی شود.)

تبصره- در مورد بند 6 این ماده چنانچه سفید ماندن جهت ثبت تراز افتتاحی باشد موجب رد دفاتر نخواهد بود و همچنین سفید ماندن ذیل صفحات دفتر در آخر هر روز یا هر هفته یا هر ماه به شرطی که اسناد دارای شماره ردیف بوده و قسمت سفید مانده با خط بسته شود، به اعتبار دفتر خللی وارد نمی آورد.

ورود و خروج کالا در مناطق آزاد

ماده ۲ـ ورود هرنوع کالا به هریک از مناطق مجاز است. به استثنای کالاهایی که به موجب شرع مقدس اسلام یا قوانین کشور (که در آنها نام مناطق آزاد تصریح شده باشد) ممنوع، یا بر اساس مقررات ویژه منطقه غیرمجاز میشود.

تبصره ـ ورود کالا با مبدأ ساخت اسرائیل به منطقه ممنوع است.

ماده ۳ـ سازمان مکلف است آمار ماهانه کلیه کالاهای وارده به منطقه رابرای ثبت آماری گمرکی به وزارت بازرگانی وگمرک ایران بفرستد.

ماده ۴ـ ترتیب ورود کالا به منطقه تابع ضوابط تعیین شده به وسیله سازمان منطقه است که با کمترین تشریفات انجام میشود، ولی در هر حال رعایت مقررات و ضوابط بهداشتی، امنیتی، فرهنگی و استاندارد براساس ضوابط مورد عمل در منطقه الزامی است.

تبصره ـ ضوابط بهداشت انسانی را سازمان با هماهنگی وزارت بهداشت، درمان و آموزش پزشکی تعیین خواهد نمود.

ماده ۵ ـ ورود کالا به منطقه از راههای زیر مجاز وتابع این مقررات میباشد:

۱ـ کالاهایی که از خارج یا سایر نقاط کشور و یا دیگر مناطق آزاد تجاری ــ صنعتی کشور، وارد منطقه میشوند، چنانچه از نوع مصالح، ابزار و لوازم ساختمانی برای احداث واحد تولیدی، تجاری، خدماتی، مسکونی و فعالیتهای زیربنایی (به استثنای وسایل تزیینی و مبل) باشند، با تشخیص سازمان منطقه و به میزان مورد نیاز از پرداخت عوارض بندری و فرودگاهی معاف هستند ولی مشمول پرداخت هزینههای خدماتی میباشند.

۲ـ ماشینآلات، مواد اولیه، اجزا و قطعات مورد نیاز تولید، تجهیزات و ابزارآلات تولیدی، قطعات یدکی ماشینآلات تولیدی و وسایل نقلیه سرمایهای(به استثنای اتومبیل سواری و قایق تفریحی) از پرداخت عوارض بندری و فرودگاهی معاف ولی مشمول پرداخت هزینه های خدماتی میباشند.

۳ـ کالاهایی که از خارج یا سایر مناطق آزاد کشور، (به استثنای کالاهای موضوع بندهای ۱ و ۲ این ماده) به منطقه وارد و ترخیص قطعی میگردند، مشمول پرداخت عوارض بندری و فرودگاهی میباشند و در صورتی که کالاهای مذکور صدور مجدد شوند، صرفا عوارض بندری و فرودگاهی اخذ شده قابل استرداد خواهد بود.

۴ـ ورودکالا به منظور نگهداری امانی در انبارهای زیر کلید منطقه برای مهلت معین مجاز است. انتقال کالای مذکور به این انبارها تابع تشریفات ترانزیت داخلی منطقه است و استفاده و نقل و انتقال کالا از این انبارها بدون اطلاع و کسب مجوز یا انجام تشریفات به هر منظور تخلف از این مقررات محسوب میشود.

۵ ـ به استثنای مواردی که سازمان هر منطقه، ترتیب دیگری مقرر دارد، ورود کالا از خارج، سایر مناطق آزاد کشور یا از قلمرو گمرکی، برای عرضه در نمایشگاه، صادرات مجدد، بسته بندی مجدد، تفکیک، درجه بندی، پاک کردن، مخلوط کردن و عملیات مشابه به صورت موقت و با پرداخت هزینه های خدماتی تحت نظارت سازمان هر منطقه مجاز است. استفاده یا فروش این کالاها که از خارج وارد شده، در منطقه بر اساس ارزش کالا هنگام ورود به منطقه مشمول پرداخت عوارض بندری و فرودگاهی و انجام تشریفات ترخیص قطعی میباشد.

تبصره ـ کالاهایی که به منظور تکمیل یا تعمیر از خارج یا از دیگر مناطق آزادکشور یا از سایر نقاط کشور وارد منطقه میشوند به صورت ورود موقت و بر اساس ضوابط منطقه و با معافیت از عوارض بندری و فرودگاهی ولی با پرداخت هزینههای خدماتی مجاز است. مهلت نگهداری این کالاها به صورت موقت در مناطق حداکثر دو سال خواهد بود.

۶ ـ ورود و تخلیه کالا در بنادر منطقه که سازمان منطقه اعلام می دارد، به منظور ترانس شیپمنت و ترانزیت خارجی، با پرداخت هزینه خدماتی انجام تشریفات مقرر مجاز است.

۷ـ کلیه کالاهایی که از خارج کشور به مقصد مناطق آزاد یا از مناطق آزاد به مقصد کشورهای خارجی از طریق سرزمین اصلی حمل میشود تابع مقررات و تشریفات ترانزیت خارجی موضوع فصل هفتم آییننامه اجرایی قانون امور گمرکی بوده و در نهایت سادگی و با کمترین تشریفات انجام خواهد شد.

تبصره ـ ترانزیت خارجی کالاهای ممنوعه قانونی مستلزم اخذ مجوز از شورایعالی مناطق آزاد میباشد.

صدور و خروج کالا از مناطق آزاد تجاری ــ صنعتی جمهوری اسلامی ایران

ماده ۶ ـ سازمان مجاز است با رعایت مقررات مربوط نسبت به صدور گواهی مبدأ برای کالاهایی که از منطقه خارج میشود، اقدام نماید. مراجع رسمی ذیربط در داخل کشور موظف هستند گواهی مبدأ صادره را بپذیرند.

ماده ۷ـ صدور کالا از مناطق تابع ضوابط تعیین شده به وسیله سازمان منطقه در چارچوب این مقررات است که در نهایت سادگی و با کمترین تشریفات خواهدبود.

تبصره ـ مانیفست وسایل نقلیهای که به مقصد کشورهای خارجی، دیگر مناطق آزاد کشور و یا سایرنقاط کشور از منطقه خارج میشوند، با تأیید سازمان معتبر خواهد بود.

ماده ۸ ـ سازمان مکلف است آمار ماهانه کلیه کالاهای صادره از منطقه را برای ثبت آماری به وزارت بازرگانی و گمرک ایران ارسال نماید.

ماده ۹ـ صدور و خروج کالا ازمنطقه طبق مقررات و به روش زیرمجاز است:

۱ـ صدور کالای ساخته شده در منطقه به خارج از کشور یا دیگر مناطق آزاد کشور اعم از آنکه مواد اولیه به کار رفته در آن از داخل کشور و یا خارج یا از دیگر مناطق کشور تأمین شده باشد مجاز و مستلزم تنظیم اظهارنامه صادراتی به منظور ثبت آماری میباشد.

۲ـ ورود کالای تولیدشده در منطقه به سایر نقاط کشور در حد ارزش افزوده به اضافه مواد اولیه داخلی به کاررفته در آن از پرداخت حقوق گمرکی و سود بازرگانی معاف میباشد و تنها حقوق گمرکی و سود بازرگانی مواد اولیه و قطعات وارداتی به کار رفته در کالای یاد شده دریافت خواهد شد.

۳ـ ورود کالاهای خارجی (اعم از کالای مصرفی، مواداولیه و ماشینآلات و سایر کالاها) که عینا از منطقه به سایر نقاط کشور ارسال میشود، مجاز است ولی ترخیص آن موکول به رعایت مقررات عمومی صادرات و اردات و مقررات گمرکی کشور خواهد بود.

۴ـ صدور کالاهای داخلی از منطقه به خارج کشور که عینا صادر میشوند، موکول به رعایت مقررات عمومی صادرات و واردات کشور است.

۵ ـ خروج کالاهایی که از سایر نقاط کشور به منظور تعمیر یا تکمیل به صورت موقت به منطقه وارد میشوند وپس از تکمیل یا تعمیر به کشور اعاده میشوند مجاز و تابع تشریفات مقرر در قانون امورگمرکی میباشند و بابت ارزش دستمزد عملیات تعمیر یا تکمیل از حقوق گمرکی و سود بازرگانی معاف بوده ولی قطعات و قسمتها و لوازم تعویض یا اضافه شده که منشأ خارجی داشته باشند، مشمول حقوق گمرکی و سود بازرگانی بر اساس مقررات عمومی صادرات و واردات کشور میباشند.

۶ ـ اعاده عین کالای وارده خارجی به خارج ا زکشور یا اعاده کالای وارده از سایر نقاط کشور به داخل کشور، با اجازه سازمان منطقه مجاز است.

۷ـ خروج موقت کالا از منطقه به منظور تعمیر یا تکمیل در خارج یا در سایر نقاط کشور (به استثنای کالاهایی که از سایر نقاط کشور به منطقه وارد شده است) با مجوز قبلی سازمان مجاز و هنگام بازگشت به منطقه از عوارض بندری و فرودگاهی معاف است.

ماده ۱۰ـ صدور یا خروج کالا از اماکن منطقه تحت هریک از عناوین مذکور در بندهای ماده (۹) در صورت استفاده از خدمات و امکانات منطقه، مشمول پرداخت هزینه های خدماتی به منطقه خواهد بود.

نحوه تهیه و ارائه صورت جریان وجوه نقد

1- فعالیتهای عملیاتی:

1-1- روش مستقیم :

1-1-1- وجوه نقد حاصل از فروش= حسابهای دریافتنی پایان دوره – حسابهای دریافتنی ابتدای دوره + فروش

2-1-1- وجوه نقد حاصل از ارایه خدمات= حسابهای دریافتنی پایان دوره - حسابهای دریافتنی ابتدای دوره + درآمد خدمات

3-1-1- وجوه نقد پرداختی بابت مواد اولیه= موجودی پایان دوره - موجودی ابتدای دوره + هزینه مواد اولیه

4-1-1- وجوه نقد پرداختی بابت حقوق و دستمزد= حقوق پرداختنی پایان دوره - حقوق پرداختنی ابتدای دوره + هزینه حقوق

(برای تمامی درآمد ها و هزینه های عملیاتی) از جمله پرداختی بابت حق امتیاز ، اجاره عملیاتی و هزینه های تجدید ساختار و هرنوع پرداختی به کارکنان از جمله وام و خسارت دریافتی از بیمه از بابت حتی اقلام سرمایه ای.

2-1- روش غیر مستقیم:

(تهیه صورت تطبیق سود عملیاتی با جریان وجوه نقد حاصل از عملیات)

1-2-1- تعیین سود عملیاتی(صورت سود و زیان)

2-2-1- تعدیل هزینه های غیر نقدی

الف) استهلاک

ب) مزایای پایان خدمت

ج) ......

3-2-1- تعدیل از بابت اقلام عملیاتی ترازنامه

الف) افزایش و کاهش در داراییهای مرتبط با عملیات

ب) افزایش و کاهش در بدهیهای مرتبط با عملیات

4-2-1- تعدیل از بابت درآمدها و هزینه های غیر عملیاتی

** مواردی که در هیچ سرفصل دیگری قرار نمیگیرند(حمل موردی مواد اولیه) .

5-2-1- تعدیلات سنواتی موثر بر اقلام جاری

بدهکار = خروج وجه نقد

بستانکار= ورود وجه نقد

الف) اگر نقدی باشد ، ورودی یا خروجی وجه نقد

ب) در غیر این صورت اثر آن به این وسیله خنثی میشود.

6-2-1- سایر تعدیلات:

در مواقعی که حسابهای عملیاتی با سایر سرفصلها درگیر شود.

2- بازده سرمایه گذاریها و سود پرداختی بابت تأمین مالی:

1-2- سود سهام دریافتی= سود سهام دریافتنی ابتدای دوره + در آمد مربوط به سود سهام – سود سهام دریافتنی پایان دوره

** از بابت بکارگیری روش ارزش ویژه میبایست تعدیلات لازم صورت گیرد.

2-2- سود سهام پرداختی= سود سهام پرداختنی ابتدای دوره + سود سهام تصویب شده –سود سهام پرداختنی پایان دوره

3-2- بهره دریافتی= بهره دریافتنی ابتدای دوره + درآمد بهره –بهره دریافتنی پایان دوره

4-2- بهره پرداختی= بهره پرداختنی ابتدای دوره +بهره منظور شده به دارایی+ هزینه بهره – بهره پرداختنی پایان دوره

5-2- تعدیلات سنواتی موثر بر این سرفصل(دریافتنی یا پرداختنی)

3- مالیا ت بر درآمد:

1- کلیه وجوه نقدی که واحد تجاری از بابت عملکرد پرداخت کرده است.

** حتی از بابت سنوات قبل (تعدیلات سنواتی)

مالیات پردرآمد پرداختی = ذخیره مالیات ابتدای دوره +پیش پرداخت مالیات پایان دوره+ مالیات دوره جاری –ذخیره مالیات انتهای دوره - پیش پرداخت مالیات اول دوره+ تعدیلات سنواتی موثر - تعدیلات سنواتی غیر موثر

4- فعالیتهای سرمایه گذاری

1-4- وجوه مرتبط با داراییهای ثابت مشهود و داراییهای نامشهود

1-1-4- وجوه پرداختی بابت تحصیل=حسابهای پرداختنی مرتبط در ابتدای دوره + افزایش در دارایی ثابت – حسابهای پرداختنی مرتبط در پایان دوره

2-1-4- وجوه دریافتی بابت فروش=سود (- زیان)حاصل از واگذاری+ کاهش در دارایی ثابت(ارزش دفتری) +حسابهای دریافتنی مرتبط در ابتدای دوره – حسابهای دریافتنی مرتبط در پایان دوره

3-1-4- اعمال تعدیلات از بابت تعدیلات سنواتی موثر

نکته:

4-1-4- اعمال تعدیلات از بابت تغییر طبقه بندی و تعدیلا جاری که بر افزایش و کاهش داراییها موثر است.

**در صورتیکه بتوان به طور مستقیم از طریق اطلاعات مالی دریافتها و پرداختهای مرتبط با تحصیل یا واگذاری داراییها را مشخص کرد فرمولهای فوق میتواند کنترل کننده مناسبی باشد.

2-4- وجوه مرتبط با سرمایه گذاریها(سهام ، سپرده بانکی یا اوراق مشارکت)

** دقیقاً شبیه ردیف 1-4 عمل میشود اما حتماً باید اثرات ناشی از بکارگیری روشهای سرمایه گذاری (ارزش ویژه یا ارزش بازار و .....) مد نظر قرار گیرد.

5- فعالیتهای تأمین مالی:

1-5- وجوه مرتبط با افزایش و کاهش سرمایه

** صرفاً مبالغ نقدی ، (شامل علی الحساب افزایش سرمایه) مد نظر قرار میگیرد.

2-5- فعالیتهای تأمین مالی

3-5- دریافت تسهیلات مالی و بازپرداخت اصل تسهیلات مالی و حصه اصل اقساط پرداختی اجاره به شرط تملیک .

باز پرداخت اصل تسهیلات مالی=مانده اصل در ابتدای دوره + اصل تسهیلات مالی دریافتی–مانده اصل در پایان دوره

*** تسعیر ارز از این بابت بابد تعدیل شود. یعنی منهای سود تسعیر و به اضافه زیان تسعیر ارز

*** تسهیلات مالی دریافتی با سررسید کمتر از سه ماه را میتوان بطور خالص و جداگانه نمایش داد.

1-3-5- اعمال تعدیلات از بابت تعدیلات سنواتی موثر

6- مبادلات غیر نقدی

معاملاتی که مستلزم استفاده از وجه نقد نیست نباید در صورت جریان وجوه نقد انعکاس یابد .

این معاملات ، به استثنای معاملات مربوط به فعالیتهای عملیاتی ، در صورت با اهمیت بودن بایددر یادداشتهای توضیحی به نحو ی مناسب افشا شود.

نمونه غیر نقدیهایی که باید در یاداشتها افشاء شوند:

1- تحصیل داراییهای ثابت مشهود در قبال تسهیلات مالی

2- تحصیل داراییهای ثابت مشهود در قبال صدور سهام

3- مبادله موجودی مواد اولیه یا موجودی کالای ساخته شده با دارایی ثابت مشهود

4- افزایش سرمایه از محل مطالبات حال شده بستانکاران

5- جایگزینی وامهای بلند مدت با وامهای بلند مدت دیگر

تغییرات در چارچوب حقوق صاحبان سرمایه که مبین طبقهبندی مجدد حسابهای تشکیل دهنده حقوق صاحبان سرمایه است از قبیل افزایش سرمایه از محل اندوختهها و تخصیص اندوخته از محل سود انباشته، در زمره معاملات غیر نقدی مستلزم افشا تلقی نمیشود.

7 -تسعیر ارز

1-7- هرگاه بخشی از سود یا زیان ناشی از تسعیر معاملات عملیاتی تسویه شده و یا مانده های عملیاتی تسویه نشده به موجب استانداردهای حسابداری یا قوانین آمره به سود و زیان عملیاتی دوره منظور نشده باشد.

2-7- هرگاه سود یا زیان ناشی از تسعیر معاملات غیرعملیاتی تسویه شده یا مانده های غیرعملیاتی تسویه نشده در محاسبه سود عملیاتی دوره منظور شده باشد.

در موارد فوق ، تعدیلات انجام شده در محاسبه جریانهای نقدی در سرفصلهای اصلی مربوط منظور می شود.

3-7- هرگاه سود یا زیان ناشی از تسعیر وجه نقد (صرفاً وجه نقد)در محاسبه سود یا زیان عملیاتی دوره منظور شده باشد.

**مورد فوق به عنوان یکی از عوامل تطبیق بین مانده اول دوره و پایان دوره وجه نقد درصورت جریان وجوه نقد ارائه می شود

8- مانده وجه نقد ابتدا و پایان دوره:

** مانده وجه نقد ابتدا و پایان دوره در ذیل صورت جریان وجوه نقد درج میگردد.

مالیات بر ارزش افزوده

در ذیل ﺳﻌﻲ ﺷﺪه ﺳﺎﻳﺮ ﺗﻌﺎرﻳﻒ و ﻣﻔﺎﻫﻴﻤﻲ ﻛﻪ ﻣﻮدﻳﺎن اﻳﻦﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ در اﺟﺮای ﻗﺎﻧﻮن ﺑﺎ آن ﻣﻮاﺟﻪ ﻣﻲ ﺷﻮﻧﺪ، ﻣﻄﺮح ﮔﺮدد.

1-ﺗﻌﺮﻳﻒ ﻣﻮدی در ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده:

ﻓﻌﺎﻻن اﻗﺘﺼﺎدی اﻋﻢ از اﺷﺨﺎص ﺣﻘﻴﻘﻲ و ﺣﻘﻮﻗﻲ ﻛﻪ اﻗﺪام ﺑﻪ ﻋﺮﺿﻪ، ﺻﺎدرات ﻳﺎ واردات ﻛﺎﻻ و ﺧﺪﻣﺎت ﻣﺸﻤﻮلﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﻲ ﻛﻨﻨﺪ و ﻃﺒﻖ ﺿﻮاﺑﻄﻲ ﻛﻪ ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﻴﺎﺗﻲ اﻋﻼم ﻣﻲ ﻧﻤﺎﻳﺪ ﻣﻜﻠﻒ ﺑﻪ ﺛﺒﺖ ﻧﺎمﻣﻲ ﮔﺮدﻧﺪ، ﻣﻮدی ﻣﺤﺴﻮب ﻣﻲ ﺷﻮﻧﺪ.

2-اﻋﺘﺒﺎر ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده:

ﻣﻜﺎﻧﻴﺰم اﻋﺘﺒﺎر ﻣﺮﺑﻮط ﺑﻪ ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﭼﻨﻴﻦ اﺳﺖ ﻛﻪ از ﻣﺎﻟﻴﺎت درﻳﺎﻓﺘﻲ ﺑﺎﺑﺖ ﻓﺮوش ﻛﺎﻻ وﺧﺪﻣﺎت ﻣﻲ ﺗﻮان ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﭘﺮداﺧﺘﻲ ﺟﻬﺖ ﺧﺮﻳﺪ ﻳﺎ وارد ﻛﺮدن ﻣﻮاد و ﻟﻮازم ﻣﺮﺑﻮط ﺑﻪ ﻓﻌﺎﻟﻴﺖاﻗﺘﺼﺎدی را ﻛﺴﺮ ﻧﻤﻮد. ﺑﻪ اﻳﻦ ﺗﺮﺗﻴﺐ ﻋﻤﻼ ﺷﺨﺼﻲ ﻛﻪ ﻣﺸﻤﻮل ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده اﺳﺖ ﻣﻲ ﺗﻮاﻧﺪ در اﻇﻬﺎرﻧﺎﻣﻪ ﻣﺎﻟﻴﺎﺗﻲ ﻣﺮﺑﻮط (ﻛﺴﻮری) را ﻣﻨﻈﻮر دارد. ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﭘﺮداﺧﺘﻲ ﺑﺎﺑﺖ ﺧﺮﻳﺪﻫﺎ ﻗﺎﺑﻞ اﺣﺘﺴﺎبﺑﻪ ﻋﻨﻮان اﻋﺘﺒﺎر ﻣﺎﻟﻴﺎﺗﻲ اﺳﺖ، ﺿﻤﻨﺎ اﻋﺘﺒﺎر اﻗﻼم ﻛﺎﻻﻫﺎی ﻣﻔﻘﻮد ﻳﺎ ﻣﻨﻬﺪم ﺷﺪه ﻳﺎ ﺑﻪ زﻳﺎن ﻓﺮوﺧﺘﻪ ﺷﺪه در ﺻﻮرتاﺣﺮاز ﻗﺎﺑﻞ اﻋﻤﺎل ﺧﻮاﻫﺪ ﺑﻮد.

3-ﺳﺎزوﻛﺎر ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده و ﻋﻮارض ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت:

ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻧﻮﻋﻲ ﻣﺎﻟﻴﺎت ﺑﺮ ﻣﺼﺮف اﺳﺖ ﻛﻪ درﺷﻤﺎر ﻣﺎﻟﻴﺎت ﻫﺎی ﻏﻴﺮ ﻣﺴﺘﻘﻴﻢ ﻗﺮار ﻣﻲ ﮔﻴﺮد. ازﺳﻮی دﻳﮕﺮ ﻋﻮارض ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﻋﻮارﺿﻲ اﺳﺖ ﻛﻪ ﺑﺮ روی ﻗﻴﻤﺖ ﻓﺮوش ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل اﻋﻤﺎل و ﺑﺮاﺳﺎس درﺻﺪی از ﻗﻴﻤﺖ درﻳﺎﻓﺖ ﻣﻲ ﺷﻮد.ﻃﺒﻖ ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﻛﻠﻴﻪ ﻋﺮﺿﻪ ﻛﻨﻨﺪﮔﺎن، اراﺋﻪ دﻫﻨﺪﮔﺎن و ﻫﻤﭽﻨﻴﻦ واردﻛﻨﻨﺪﮔﺎن وﺻﺎدرﻛﻨﻨﺪﮔﺎن ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل، ﻋﻼوه ﺑﺮ ارزش اﻓﺰوده، ﺑﺎﻳﺪ ﻋﻮارﺿﻲ را ﻧﻴﺰ ﺑﻪ ﻋﻨﻮان ﻋﻮارض ﺷﻬﺮداری ﻫﺎو دﻫﻴﺎری ﻫﺎ ﺑﭙﺮدازﻧﺪ؛ و اﻳﻦ ﻋﻮارض ﭘﺮداﺧﺘﻲ ﻫﻤﺎﻧﻨﺪ ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻗﺎﺑﻞ ﺗﻬﺎﺗﺮ و اﺳﺘﺮداد ﻣﻲ ﺑﺎﺷﺪ و ازﻫﺮ ﻓﻌﺎل اﻗﺘﺼﺎدی ﺑﻪ ﻓﻌﺎل اﻗﺘﺼﺎدی دﻳﮕﺮ در ﻃﻮل زﻧﺠﻴﺮه واردات، ﺗﻮﻟﻴﺪ و ﺗﻮزﻳﻊ اﻧﺘﻘﺎل ﻣﻲ ﻳﺎﺑﺪ، ﺗﺎ ﻧﻬﺎﻳﺘﺎ ﺑﻪﻣﺼﺮف ﻛﻨﻨﺪه ﻣﻨﺘﻘﻞ و ﺗﻮﺳﻂ وی ﭘﺮداﺧﺖ ﺷﻮد. ﺑﻨﺎﺑﺮاﻳﻦ، ﭘﺮداﺧﺖ ﻛﻨﻨﺪﮔﺎن واﻗﻌﻲ اﻳﻦ ﻋﻮارض ﻧﻴﺰ ﻣﺼﺮفﻛﻨﻨﺪﮔﺎن ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل ﻫﺴﺘﻨﺪ و ﻓﻌﺎﻻن اﻗﺘﺼﺎدی ﺣﺎﺿﺮ در زﻧﺠﻴﺮه، ﺗﻨﻬﺎ ﻋﺎﻣﻼن اﻧﺘﻘﺎل اﻳﻦ ﻋﻮارض ﺑﻪﻣﺼﺮف ﻛﻨﻨﺪه ﻧﻬﺎﻳﻲ ﻣﻲ ﺑﺎﺷﻨﺪ و وﺟﻬﻲ را ﺑﻪ ﻋﻨﻮان ﻋﻮارض ﻣﻮﺿﻮع اﻳﻦ ﻗﺎﻧﻮن از ﻣﺤﻞ ﻓﺮوش ﻫﺎی ﺧﻮد ﭘﺮداﺧﺖ ﻧﺨﻮاﻫﻨﺪ ﻛﺮد.

4- ﻋﺮﺿﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل:

ﻋﺮﺿﻪ و ﻓﺮوش و ﻫﻤﭽﻨﻴﻦ واردات و ﺻﺎدرات ﻛﻠﻴﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت (ﺑﻪ اﺳﺘﺜﻨﺎی ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﻌﺎف)ﻣﺸﻤﻮل اﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ اﺳﺖ. ﻣﻨﻈﻮر از ﻋﺮﺿﻪ ﻛﺎﻻ و اﻧﺘﻘﺎل ﻛﺎﻻ از ﻃﺮﻳﻖ ﻫﺮ ﻧﻮع ﻣﻌﺎﻣﻠﻪ و ﻣﻨﻈﻮر از اراﺋﻪﺧﺪﻣﺎت، اﻧﺠﺎم ﺧﺪﻣﺖ ﺑﺮای دﻳﮕﺮان در ﻗﺒﺎل درﻳﺎﻓﺖ ﻣﺎ ﺑﻪ ازاء (ﻧﻘﺪ ﻳﺎ ﻏﻴﺮ ﻧﻘﺪی) ﻣﻲ ﺑﺎﺷﺪ. ﺑﻨﺎﺑﺮاﻳﻦ، ﺑﻪ ﺟﺰ ﻛﺎﻻﻫﺎو ﺧﺪﻣﺎت ﻣﻌﺎف ﻛﻪ ﻋﻤﺪﺗﺎ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت اﺳﺎﺳﻲ ﺳﺒﺪ ﻣﺼﺮﻓﻲ ﺧﺎﻧﻮار ﺑﻪ وﻳﮋه ﺧﺎﻧﻮارﻫﺎی ﻛﻢ درآﻣﺪ ﻣﻲ ﺑﺎﺷﻨﺪ،ﺳﺎﻳﺮ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﻣﺸﻤﻮل ﻣﺎﻟﻴﺎت و ﻋﻮارض ﻣﻮﺿﻮع ﻗﺎﻧﻮن اﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ ﻣﻲ ﺷﻮﻧﺪ.

5-ﻋﺮﺿﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﺧﺎص ﻣﺸﻤﻮل:

ﻣﻄﺎﺑﻖ ﻗﺎﻧﻮن، اﻧﻮاع ﺳﻴﮕﺎر و ﻣﺤﺼﻮﻻت دﺧﺎﻧﻲ، اﻧﻮاع ﺑﻨﺰﻳﻦ و ﺳﻮﺧﺖ ﻫﻮاﭘﻴﻤﺎ، ﻧﻔﺖ ﺳﻔﻴﺪ، ﻧﻔﺖ ﮔﺎز و ﻧﻔﺖ ﻛﻮره ﺑﻪ ﻋﻨﻮان ﻛﺎﻻﻫﺎی ﺧﺎص ﻣﺪﻧﻈﺮ ﻗﺮار ﮔﺮﻓﺘﻪ ﺷﺪه اﺳﺖ. اﻳﻦ ﻛﺎﻻﻫﺎ دارای ﻧﺮخ ﻣﺎﻟﻴﺎت و ﻋﻮارض ﻣﺘﻔﺎوﺗﻲﻧﺴﺒﺖ ﺑﻪ ﻧﺮخ ﻋﻤﻮﻣﻲ ﻣﻲ ﺑﺎﺷﻨﺪ و ﻣﺎﻟﻴﺎت و ﻋﻮارض ﭘﺮداﺧﺘﻲ ﺑﺮ روی ﺧﺮﻳﺪ آﻧﻬﺎ ﻧﻴﺰ ﺗﺤﺖ ﺷﺮاﻳﻂ ﺧﺎص ﺑﻪ ﻋﻨﻮان اﻋﺘﺒﺎر ﺗﻠﻘﻲ ﻣﻲ ﮔﺮدد.

6- ﻋﺮﺿﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻏﻴﺮ ﻣﺸﻤﻮل:

ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎﺗﻲ ﻛﻪ ﻣﻄﺎﺑﻖ ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده از ﭘﺮداﺧﺖ ﻣﺎﻟﻴﺎت ﻣﻌﺎف ﺷﺪه اﻧﺪ، ﺧﺎرج از ﺷﻤﻮلاﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ ﺧﻮاﻫﻨﺪ ﺑﻮد. ﻳﻌﻨﻲ در زﻣﺎن ﻋﺮﺿﻪ و ﻓﺮوش ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﻌﺎف، ﻣﺒﻠﻐﻲ ﺑﻪ ﻋﻨﻮان ﻣﺎﻟﻴﺎت ﺑﺮارزش اﻓﺰوده از ﻣﺸﺘﺮﻳﺎن و ﺧﺮﻳﺪاران درﻳﺎﻓﺖ ﻧﻤﻲ ﺷﻮد.

7- دوره ﻣﺎﻟﻴﺎﺗﻲ:

ﻣﻄﺎﺑﻖ ﻣﺎده (۱۰) ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﻫﺮ ﺳﺎل ﺷﻤﺴﻲ ﺑﻪ ﭼﻬﺎر دوره ﻣﺎﻟﻴﺎﺗﻲ ﺳﻪ ﻣﺎﻫﻪ ﻳﺎ ﻓﺼﻠﻲ(ﺑﻬﺎر- ﺗﺎﺑﺴﺘﺎن- ﭘﺎﻳﻴﺰ- زﻣﺴﺘﺎن)، ﺗﻘﺴﻴﻢ ﻣﻲ ﺷﻮد. وزﻳﺮ اﻣﻮر اﻗﺘﺼﺎدی و داراﻳﻲ ﻣﺠﺎز اﺳﺖ ﺑﺎ ﭘﻴﺸﻨﻬﺎد ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﻴﺎﺗﻲ ﻛﺸﻮر ﻣﺪت دوره ﻣﺎﻟﻴﺎﺗﻲ را ﺑﺮای ﻫﺮ ﮔﺮوه از ﻣﻮدﻳﺎن، دو ﻳﺎ ﻳﻚ ﻣﺎﻫﻪ ﺗﻌﻴﻴﻦ ﻧﻤﺎﻳﺪ. درﻫﺮ ﺻﻮرت،ﻣﻮدﻳﺎن ﻣﺸﻤﻮل ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﺑﺎﻳﺪ ﺣﺪاﻛﺜﺮ ﻇﺮف ﭘﺎﻧﺰده روز از ﺗﺎرﻳﺦ اﻧﻘﻀﺎی ﻫﺮ دوره، ﻣﺎﻟﻴﺎت وﻋﻮارض درﻳﺎﻓﺘﻲ و ﭘﺮداﺧﺘﻲ ﻃﻲ آن دوره را ﺑﺎ اراﺋﻪ اﻇﻬﺎرﻧﺎﻣﻪ ای ﺑﻪ اداره اﻣﻮر ﻣﺎﻟﻴﺎﺗﻲ ﻣﺮﺑﻮط اﻋﻼم و ﭘﺮداﺧﺖﻧﻤﺎﻳﻨﺪ.

8- ﻗﻠﻤﺮو ﻧﻈﺎم ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده:

ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﺑﺮ ﻛﻠﻴﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل ﻗﺎﻧﻮن ﻛﻪ در داﺧﻞ ﻛﺸﻮر ﻣﺼﺮف ﻣﻲ ﺷﻮد، اﻋﻤﺎلﻣﻲ ﮔﺮدد، ﻟﻴﻜﻦ ﻣﻄﺎﺑﻖ ﻣﻮاد (۶) و (۷) ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﻨﺎﻃﻖ آزاد ﺗﺠﺎری- ﺻﻨﻌﺘﻲ و ﻣﻨﺎﻃﻖ وﻳﮋه ا ﻗﺘﺼﺎدی از ﻗﻠﻤﺮو اﺟﺮای اﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ ﺧﺎرج ﻣﻲ ﺑﺎﺷﻨﺪ.

9-ﻣﺎﻟﻴﺎت و ﻋﻮارﺿﻲ ﻛﻪ ﺑﺎ اﺟﺮای ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮارزش اﻓﺰوده ﺑﺮﻗﺮاری آﻧﻬﺎ ﻣﻤﻨﻮع ﻳﺎ ﺣﺬف ﻣﻲ ﺷﻮد:

اﻟﻒ- ﺑﺮﻗﺮاری ﻫﺮﮔﻮﻧﻪ ﻋﻮارض و ﺳﺎﻳﺮ وﺟﻮه ﺑﺮای اﻧﻮاع ﻛﺎﻻﻫﺎی وارداﺗﻲ و ﺗﻮﻟﻴﺪی و ﻫﻤﭽﻨﻴﻦ اراﺋﻪ ﺧﺪﻣﺎتﻛﻪ در ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﺗﻜﻠﻴﻒ ﻣﺎﻟﻴﺎت و ﻋﻮارض آﻧﻬﺎ ﻣﻌﻴﻦ ﺷﺪه اﺳﺖ، ﻣﻤﻨﻮع ﻣﻲ ﺑﺎﺷﺪ.

ب- ﺑﺮﻗﺮاری ﻋﻮارض ﺑﻪ درآﻣﺪﻫﺎی ﻣﺎﺧﺬ ﻣﺤﺎﺳﺒﻪ ﻣﺎﻟﻴﺎت، ﺳﻮد ﺳﻬﺎم ﺷﺮﻛﺖ ﻫﺎ، ﺳﻮد اوراق ﻣﺸﺎرﻛﺖ، ﺳﻮدﺳﭙﺮده ﮔﺬاری و ﺳﺎﻳﺮ ﻋﻤﻠﻴﺎت ﻣﺎﻟﻲ اﺷﺨﺎص ﻧﺰد ﺑﺎﻧﻚ ﻫﺎ و ﻣﻮﺳﺴﺎت اﻋﺘﺒﺎری ﻏﻴﺮ ﺑﺎﻧﻜﻲ ﻣﺠﺎز، ﺗﻮﺳﻂ ﺷﻮراﻫﺎی اﺳﻼﻣﻲ و ﺳﺎﻳﺮ ﻣﺮاﺟﻊ ﻣﻤﻨﻮع ﺷﺪه اﺳﺖ.

ج- ﻗﻮاﻧﻴﻦ و ﻣﻘﺮرات ﻣﺮﺑﻮط ﺑﻪ اﻋﻄﺎی ﺗﺨﻔﻴﻒ ﻳﺎ ﻣﻌﺎﻓﻴﺖ از ﭘﺮداﺧﺖ ﻋﻮارض ﻳﺎ وﺟﻮه ﺑﻪ ﺷﻬﺮداری ﻫﺎ ودﻫﻴﺎری ﻫﺎ ﻣﻠﻐﻲ ﻣﻲ ﺷﻮد.

د- ﻣﺎﻟﻴﺎت ﺑﻨﺪ (ﻫـ) ﻣﺎده (۳) ﻗﺎﻧﻮن ﻣﻮﺳﻮم ﺑﻪ ﺗﺠﻤﻴﻊ ﻋﻮارض از اول ﻣﻬﺮ ﻣﺎه ﭘﺲ از ﺗﺎرﻳﺦ ﺗﺼﻮﻳﺐ ﻗﺎﻧﻮنﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده (۸۷/۳/۱) ﻟﻐﻮ و ﻋﻮارض آن ﺑﻪ ﻧﺮخ ۱/۵ درﺻﺪ اﺻﻼح و ﺑﻪ ﻣﻮرد اﺟﺮا ﮔﺬاﺷﺘﻪ ﺷﺪه اﺳﺖ.

ﻫـ - ﻣﻄﺎﺑﻖ ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده از اول ﻣﻬﺮ ﻣﺎه ﺳﺎل ۱۳۸۷ ﻗﺎﻧﻮن ﻣﻮﺳﻮم ﺑﻪ ﺗﺠﻤﻴﻊ ﻋﻮارض ﻟﻐﻮ وﺑﺮﻗﺮاری و درﻳﺎﻓﺖ ﻫﺮﮔﻮﻧﻪ ﻣﺎﻟﻴﺎت ﻏﻴﺮ ﻣﺴﺘﻘﻴﻢ و ﻋﻮارض دﻳﮕﺮ از ﺗﻮﻟﻴﺪﻛﻨﻨﺪﮔﺎن و واردﻛﻨﻨﺪﮔﺎن ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت،ﻣﻤﻨﻮع ﻣﻲ ﺑﺎﺷﺪ.

-ﻣﺎﻟﻴﺎت و ﻋﻮارض ﺧﺎصﻣﺎﻟﻴﺎت و ﻋﻮارض ﻣﺴﺘﺜﻨﻲ ﻛﻪ ﺑﺎ اﺟﺮای ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﺑﻪ ﻋﻨﻮان ﻣﺎﻟﻴﺎت و ﻋﻮارض ﺧﺎص،ﻛﻤﺎﻛﺎن ﺑﻪ ﻗﻮت ﺧﻮد ﺑﺎﻗﻲ ﻫﺴﺘﻨﺪ ﻋﺒﺎرﺗﻨﺪ از:

- ﻋﻮارض ﺧﺪﻣﺎت ﺣﻤﻞ و ﻧﻘﻞ ﺑﺮون

ﺷﻬﺮی ﻣﺴﺎﻓﺮ در داﺧﻞ ﻛﺸﻮر؛

- ﻋﻮارض

ﺳﺎﻟﻴﺎﻧﻪ ﺧﻮدروﻫﺎی ﺳﻮاری؛

- ﻋﻮارض

و ﻣﺎﻟﻴﺎت ﺷﻤﺎره ﮔﺬاری ﺧﻮدرو؛

- درﻳﺎﻓﺖ

وﺟﻮه ﺟﻬﺖ ﺗﻤﺪﻳﺪ و ﻳﺎ اﺻﻼح اﻧﻮاع ﻛﺎرت ﻫﺎ و ﻣﺠﻮزﻫﺎ؛

- ﻣﺎﻟﻴﺎت

ﺧﺮوج ﻣﺴﺎﻓﺮ از ﻛﺸﻮر؛

- ﻋﻮارض

ﻓﺮودﮔﺎﻫﻲ ﺑﻠﻴﻂ ﭘﺮوازﻫﺎی داﺧﻠﻲ؛

- ﻣﺎﻟﻴﺎت

ﻧﻘﻞ و اﻧﺘﻘﺎل ﺧﻮدرو؛

- ﻋﻮارض

آزاد راﻫﻬﺎ، ﻋﻮارض ﻣﻮﺿﻮع ﻣﺎده (۱۲) ﻗﺎﻧﻮن

ﺣﻤﻞ و ﻧﻘﻞ و ﻋﺒﻮر ﻛﺎﻻﻫﺎی ﺧﺎرﺟﻲ از ﻗﻠﻤﺮو

ﺟﻤﻬﻮری

اﺳﻼﻣﻲ اﻳﺮان ﻣﺼﻮب ۱۳۷۴/۱۲/۲۶

- ﻋﻮارﺿﻲ

ﻛﻪ ﻃﺒﻖ ﻗﺎﻧﻮن ﭼﮕﻮﻧﮕﻲ اداره ﻣﻨﺎﻃﻖ آزاد ﺗﺠﺎری-ﺻﻨﻌﺘﻲ در داﺧﻞ آن ﻣﻨﺎﻃﻖ اﺧﺬ ﻣﻲ ﮔﺮدد

- ﻋﻮارض ﺧﺎص آﻻﻳﻨﺪﮔﻲ: واﺣﺪﻫﺎی ﺗﻮﻟﻴﺪی آﻻﻳﻨﺪه ﻣﺤﻴﻂ زﻳﺴﺖ ﻛﻪ اﺳﺘﺎﻧﺪاردﻫﺎ و ﺿﻮاﺑﻂ ﺣﻔﺎﻇﺖ ازﻣﺤﻴﻂ زﻳﺴﺖ را رﻋﺎﻳﺖ ﻧﻜﻨﻨﺪ، ﻃﺒﻖ ﺗﺸﺨﻴﺺ و اﻋﻼم ﺳﺎزﻣﺎن ﺣﻔﺎﻇﺖ ﻣﺤﻴﻂ زﻳﺴﺖ (ﺗﺎ ﭘﺎﻧﺰدﻫﻢ اﺳﻔﻨﺪﻣﺎه ﻫﺮ ﺳﺎل ﺑﺮای اﺟﺮاء در ﺳﺎل ﺑﻌﺪ)، ﻫﻤﭽﻨﻴﻦ ﭘﺎﻻﻳﺸﮕﺎه ﻫﺎی ﻧﻔﺘﻲ و واﺣﺪﻫﺎی ﭘﺘﺮوﺷﻴﻤﻲ، ﻋﻼوه ﺑﺮﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده و ﻋﻮارض ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﻣﺸﻤﻮل ﭘﺮداﺧﺖ ﻳﻚ درﺻﺪ(۱%) از ﻗﻴﻤﺖ ﻓﺮوش ﺑﻪﻋﻨﻮان ﻋﻮارض آﻻﻳﻨﺪﮔﻲ ﻣﻲ ﺑﺎﺷﻨﺪ و ﻣﻜﻠﻔﻨﺪ اﻳﻦ ﻋﻮارض را راﺳﺎ ﭘﺮداﺧﺖ ﻛﻨﻨﺪ و ﺣﻖ ﻧﺪارﻧﺪ ﻋﻮارضﻣﺰﺑﻮر را از ﺧﺮﻳﺪاران درﻳﺎﻓﺖ و ﻳﺎ ﺑﻪ ﻋﻨﻮان اﻋﺘﺒﺎر ﻣﺎﻟﻴﺎﺗﻲ ﻣﻨﻈﻮر ﻧﻤﺎﻳﻨﺪ.

ﺗﻌﺎرﻳﻒ ﻛﻠﻲ در ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده

ﺑﻪ ﮔﺰارش رﺳﺎﻧﻪ ﻣﺎﻟﻴﺎﺗﻲ اﻳﺮان، در ﻗﺴﻤﺖ ﺷﺎﻧﺰدﻫﻢ ﻣﺠﻤﻮﻋﻪ داﻧﺴﺘﻨﻲ ﻫﺎی ﻣﺎﻟﻴﺎﺗﻲ، ﻛﻠﻴﺎﺗﻲ از ﺗﺎرﻳﺨﭽﻪ وﻣﻔﻬﻮم ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﻄﺮح ﮔﺮدﻳﺪ. در اداﻣﻪ ﺳﻌﻲ ﺧﻮاﻫﺪ ﺷﺪ ﺳﺎﻳﺮ ﺗﻌﺎرﻳﻒ و ﻣﻔﺎﻫﻴﻤﻲ ﻛﻪ ﻣﻮدﻳﺎن اﻳﻦﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ در اﺟﺮای ﻗﺎﻧﻮن ﺑﺎ آن ﻣﻮاﺟﻪ ﻣﻲ ﺷﻮﻧﺪ، ﻣﻄﺮح ﮔﺮدد.

۱- ﺗﻌﺮﻳﻒ ﻣﻮدی در ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده:

ﻓﻌﺎﻻن اﻗﺘﺼﺎدی اﻋﻢ از اﺷﺨﺎص ﺣﻘﻴﻘﻲ و ﺣﻘﻮﻗﻲ ﻛﻪ اﻗﺪام ﺑﻪ ﻋﺮﺿﻪ، ﺻﺎدرات ﻳﺎ واردات ﻛﺎﻻ و ﺧﺪﻣﺎت ﻣﺸﻤﻮلﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﻲ ﻛﻨﻨﺪ و ﻃﺒﻖ ﺿﻮاﺑﻄﻲ ﻛﻪ ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﻴﺎﺗﻲ اﻋﻼم ﻣﻲ ﻧﻤﺎﻳﺪ ﻣﻜﻠﻒ ﺑﻪ ﺛﺒﺖ ﻧﺎمﻣﻲ ﮔﺮدﻧﺪ، ﻣﻮدی ﻣﺤﺴﻮب ﻣﻲ ﺷﻮﻧﺪ.

۲- اﻋﺘﺒﺎر ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده:

ﻣﻜﺎﻧﻴﺰم اﻋﺘﺒﺎر ﻣﺮﺑﻮط ﺑﻪ ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﭼﻨﻴﻦ اﺳﺖ ﻛﻪ از ﻣﺎﻟﻴﺎت درﻳﺎﻓﺘﻲ ﺑﺎﺑﺖ ﻓﺮوش ﻛﺎﻻ وﺧﺪﻣﺎت ﻣﻲ ﺗﻮان ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﭘﺮداﺧﺘﻲ ﺟﻬﺖ ﺧﺮﻳﺪ ﻳﺎ وارد ﻛﺮدن ﻣﻮاد و ﻟﻮازم ﻣﺮﺑﻮط ﺑﻪ ﻓﻌﺎﻟﻴﺖاﻗﺘﺼﺎدی را ﻛﺴﺮ ﻧﻤﻮد. ﺑﻪ اﻳﻦ ﺗﺮﺗﻴﺐ ﻋﻤﻼ ﺷﺨﺼﻲ ﻛﻪ ﻣﺸﻤﻮل ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده اﺳﺖ ﻣﻲ ﺗﻮاﻧﺪ در اﻇﻬﺎرﻧﺎﻣﻪ ﻣﺎﻟﻴﺎﺗﻲ ﻣﺮﺑﻮط (ﻛﺴﻮری) را ﻣﻨﻈﻮر دارد. ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﭘﺮداﺧﺘﻲ ﺑﺎﺑﺖ ﺧﺮﻳﺪﻫﺎ ﻗﺎﺑﻞ اﺣﺘﺴﺎبﺑﻪ ﻋﻨﻮان اﻋﺘﺒﺎر ﻣﺎﻟﻴﺎﺗﻲ اﺳﺖ، ﺿﻤﻨﺎ اﻋﺘﺒﺎر اﻗﻼم ﻛﺎﻻﻫﺎی ﻣﻔﻘﻮد ﻳﺎ ﻣﻨﻬﺪم ﺷﺪه ﻳﺎ ﺑﻪ زﻳﺎن ﻓﺮوﺧﺘﻪ ﺷﺪه در ﺻﻮرتاﺣﺮاز ﻗﺎﺑﻞ اﻋﻤﺎل ﺧﻮاﻫﺪ ﺑﻮد.

۳- ﺳﺎزوﻛﺎر ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده و ﻋﻮارض ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت:

ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻧﻮﻋﻲ ﻣﺎﻟﻴﺎت ﺑﺮ ﻣﺼﺮف اﺳﺖ ﻛﻪ درﺷﻤﺎر ﻣﺎﻟﻴﺎت ﻫﺎی ﻏﻴﺮ ﻣﺴﺘﻘﻴﻢ ﻗﺮار ﻣﻲ ﮔﻴﺮد. ازﺳﻮی دﻳﮕﺮ ﻋﻮارض ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﻋﻮارﺿﻲ اﺳﺖ ﻛﻪ ﺑﺮ روی ﻗﻴﻤﺖ ﻓﺮوش ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل اﻋﻤﺎل و ﺑﺮاﺳﺎس درﺻﺪی از ﻗﻴﻤﺖ درﻳﺎﻓﺖ ﻣﻲ ﺷﻮد.ﻃﺒﻖ ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﻛﻠﻴﻪ ﻋﺮﺿﻪ ﻛﻨﻨﺪﮔﺎن، اراﺋﻪ دﻫﻨﺪﮔﺎن و ﻫﻤﭽﻨﻴﻦ واردﻛﻨﻨﺪﮔﺎن وﺻﺎدرﻛﻨﻨﺪﮔﺎن ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل، ﻋﻼوه ﺑﺮ ارزش اﻓﺰوده، ﺑﺎﻳﺪ ﻋﻮارﺿﻲ را ﻧﻴﺰ ﺑﻪ ﻋﻨﻮان ﻋﻮارض ﺷﻬﺮداری ﻫﺎو دﻫﻴﺎری ﻫﺎ ﺑﭙﺮدازﻧﺪ؛ و اﻳﻦ ﻋﻮارض ﭘﺮداﺧﺘﻲ ﻫﻤﺎﻧﻨﺪ ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻗﺎﺑﻞ ﺗﻬﺎﺗﺮ و اﺳﺘﺮداد ﻣﻲ ﺑﺎﺷﺪ و ازﻫﺮ ﻓﻌﺎل اﻗﺘﺼﺎدی ﺑﻪ ﻓﻌﺎل اﻗﺘﺼﺎدی دﻳﮕﺮ در ﻃﻮل زﻧﺠﻴﺮه واردات، ﺗﻮﻟﻴﺪ و ﺗﻮزﻳﻊ اﻧﺘﻘﺎل ﻣﻲ ﻳﺎﺑﺪ، ﺗﺎ ﻧﻬﺎﻳﺘﺎ ﺑﻪﻣﺼﺮف ﻛﻨﻨﺪه ﻣﻨﺘﻘﻞ و ﺗﻮﺳﻂ وی ﭘﺮداﺧﺖ ﺷﻮد. ﺑﻨﺎﺑﺮاﻳﻦ، ﭘﺮداﺧﺖ ﻛﻨﻨﺪﮔﺎن واﻗﻌﻲ اﻳﻦ ﻋﻮارض ﻧﻴﺰ ﻣﺼﺮفﻛﻨﻨﺪﮔﺎن ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل ﻫﺴﺘﻨﺪ و ﻓﻌﺎﻻن اﻗﺘﺼﺎدی ﺣﺎﺿﺮ در زﻧﺠﻴﺮه، ﺗﻨﻬﺎ ﻋﺎﻣﻼن اﻧﺘﻘﺎل اﻳﻦ ﻋﻮارض ﺑﻪﻣﺼﺮف ﻛﻨﻨﺪه ﻧﻬﺎﻳﻲ ﻣﻲ ﺑﺎﺷﻨﺪ و وﺟﻬﻲ را ﺑﻪ ﻋﻨﻮان ﻋﻮارض ﻣﻮﺿﻮع اﻳﻦ ﻗﺎﻧﻮن از ﻣﺤﻞ ﻓﺮوش ﻫﺎی ﺧﻮد ﭘﺮداﺧﺖ ﻧﺨﻮاﻫﻨﺪ ﻛﺮد.

۴- ﻋﺮﺿﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل:

ﻋﺮﺿﻪ و ﻓﺮوش و ﻫﻤﭽﻨﻴﻦ واردات و ﺻﺎدرات ﻛﻠﻴﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت (ﺑﻪ اﺳﺘﺜﻨﺎی ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﻌﺎف)ﻣﺸﻤﻮل اﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ اﺳﺖ. ﻣﻨﻈﻮر از ﻋﺮﺿﻪ ﻛﺎﻻ و اﻧﺘﻘﺎل ﻛﺎﻻ از ﻃﺮﻳﻖ ﻫﺮ ﻧﻮع ﻣﻌﺎﻣﻠﻪ و ﻣﻨﻈﻮر از اراﺋﻪﺧﺪﻣﺎت، اﻧﺠﺎم ﺧﺪﻣﺖ ﺑﺮای دﻳﮕﺮان در ﻗﺒﺎل درﻳﺎﻓﺖ ﻣﺎ ﺑﻪ ازاء (ﻧﻘﺪ ﻳﺎ ﻏﻴﺮ ﻧﻘﺪی) ﻣﻲ ﺑﺎﺷﺪ. ﺑﻨﺎﺑﺮاﻳﻦ، ﺑﻪ ﺟﺰ ﻛﺎﻻﻫﺎو ﺧﺪﻣﺎت ﻣﻌﺎف ﻛﻪ ﻋﻤﺪﺗﺎ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت اﺳﺎﺳﻲ ﺳﺒﺪ ﻣﺼﺮﻓﻲ ﺧﺎﻧﻮار ﺑﻪ وﻳﮋه ﺧﺎﻧﻮارﻫﺎی ﻛﻢ درآﻣﺪ ﻣﻲ ﺑﺎﺷﻨﺪ،ﺳﺎﻳﺮ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﻣﺸﻤﻮل ﻣﺎﻟﻴﺎت و ﻋﻮارض ﻣﻮﺿﻮع ﻗﺎﻧﻮن اﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ ﻣﻲ ﺷﻮﻧﺪ.

۵- ﻋﺮﺿﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﺧﺎص ﻣﺸﻤﻮل:

ﻣﻄﺎﺑﻖ ﻗﺎﻧﻮن، اﻧﻮاع ﺳﻴﮕﺎر و ﻣﺤﺼﻮﻻت دﺧﺎﻧﻲ، اﻧﻮاع ﺑﻨﺰﻳﻦ و ﺳﻮﺧﺖ ﻫﻮاﭘﻴﻤﺎ، ﻧﻔﺖ ﺳﻔﻴﺪ، ﻧﻔﺖ ﮔﺎز و ﻧﻔﺖ ﻛﻮره ﺑﻪ ﻋﻨﻮان ﻛﺎﻻﻫﺎی ﺧﺎص ﻣﺪﻧﻈﺮ ﻗﺮار ﮔﺮﻓﺘﻪ ﺷﺪه اﺳﺖ. اﻳﻦ ﻛﺎﻻﻫﺎ دارای ﻧﺮخ ﻣﺎﻟﻴﺎت و ﻋﻮارض ﻣﺘﻔﺎوﺗﻲﻧﺴﺒﺖ ﺑﻪ ﻧﺮخ ﻋﻤﻮﻣﻲ ﻣﻲ ﺑﺎﺷﻨﺪ و ﻣﺎﻟﻴﺎت و ﻋﻮارض ﭘﺮداﺧﺘﻲ ﺑﺮ روی ﺧﺮﻳﺪ آﻧﻬﺎ ﻧﻴﺰ ﺗﺤﺖ ﺷﺮاﻳﻂ ﺧﺎص ﺑﻪ ﻋﻨﻮان اﻋﺘﺒﺎر ﺗﻠﻘﻲ ﻣﻲ ﮔﺮدد.

۶- ﻋﺮﺿﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻏﻴﺮ ﻣﺸﻤﻮل:

ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎﺗﻲ ﻛﻪ ﻣﻄﺎﺑﻖ ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده از ﭘﺮداﺧﺖ ﻣﺎﻟﻴﺎت ﻣﻌﺎف ﺷﺪه اﻧﺪ، ﺧﺎرج از ﺷﻤﻮلاﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ ﺧﻮاﻫﻨﺪ ﺑﻮد. ﻳﻌﻨﻲ در زﻣﺎن ﻋﺮﺿﻪ و ﻓﺮوش ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﻌﺎف، ﻣﺒﻠﻐﻲ ﺑﻪ ﻋﻨﻮان ﻣﺎﻟﻴﺎت ﺑﺮارزش اﻓﺰوده از ﻣﺸﺘﺮﻳﺎن و ﺧﺮﻳﺪاران درﻳﺎﻓﺖ ﻧﻤﻲ ﺷﻮد.

۷- دوره ﻣﺎﻟﻴﺎﺗﻲ:

ﻣﻄﺎﺑﻖ ﻣﺎده (۱۰) ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﻫﺮ ﺳﺎل ﺷﻤﺴﻲ ﺑﻪ ﭼﻬﺎر دوره ﻣﺎﻟﻴﺎﺗﻲ ﺳﻪ ﻣﺎﻫﻪ ﻳﺎ ﻓﺼﻠﻲ(ﺑﻬﺎر- ﺗﺎﺑﺴﺘﺎن- ﭘﺎﻳﻴﺰ- زﻣﺴﺘﺎن)، ﺗﻘﺴﻴﻢ ﻣﻲ ﺷﻮد. وزﻳﺮ اﻣﻮر اﻗﺘﺼﺎدی و داراﻳﻲ ﻣﺠﺎز اﺳﺖ ﺑﺎ ﭘﻴﺸﻨﻬﺎد ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﻴﺎﺗﻲ ﻛﺸﻮر ﻣﺪت دوره ﻣﺎﻟﻴﺎﺗﻲ را ﺑﺮای ﻫﺮ ﮔﺮوه از ﻣﻮدﻳﺎن، دو ﻳﺎ ﻳﻚ ﻣﺎﻫﻪ ﺗﻌﻴﻴﻦ ﻧﻤﺎﻳﺪ. درﻫﺮ ﺻﻮرت،ﻣﻮدﻳﺎن ﻣﺸﻤﻮل ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﺑﺎﻳﺪ ﺣﺪاﻛﺜﺮ ﻇﺮف ﭘﺎﻧﺰده روز از ﺗﺎرﻳﺦ اﻧﻘﻀﺎی ﻫﺮ دوره، ﻣﺎﻟﻴﺎت وﻋﻮارض درﻳﺎﻓﺘﻲ و ﭘﺮداﺧﺘﻲ ﻃﻲ آن دوره را ﺑﺎ اراﺋﻪ اﻇﻬﺎرﻧﺎﻣﻪ ای ﺑﻪ اداره اﻣﻮر ﻣﺎﻟﻴﺎﺗﻲ ﻣﺮﺑﻮط اﻋﻼم و ﭘﺮداﺧﺖﻧﻤﺎﻳﻨﺪ.

۸- ﻗﻠﻤﺮو ﻧﻈﺎم ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده:

ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده، ﺑﺮ ﻛﻠﻴﻪ ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت ﻣﺸﻤﻮل ﻗﺎﻧﻮن ﻛﻪ در داﺧﻞ ﻛﺸﻮر ﻣﺼﺮف ﻣﻲ ﺷﻮد، اﻋﻤﺎلﻣﻲ ﮔﺮدد، ﻟﻴﻜﻦ ﻣﻄﺎﺑﻖ ﻣﻮاد (۶) و (۷) ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﻨﺎﻃﻖ آزاد ﺗﺠﺎری- ﺻﻨﻌﺘﻲ و ﻣﻨﺎﻃﻖ وﻳﮋهاﻗﺘﺼﺎدی از ﻗﻠﻤﺮو اﺟﺮای اﻳﻦ ﻧﻈﺎم ﻣﺎﻟﻴﺎﺗﻲ ﺧﺎرج ﻣﻲ ﺑﺎﺷﻨﺪ.

۹- ﻣﺎﻟﻴﺎت و ﻋﻮارﺿﻲ ﻛﻪ ﺑﺎ اﺟﺮای ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮارزش اﻓﺰوده ﺑﺮﻗﺮاری آﻧﻬﺎ ﻣﻤﻨﻮع ﻳﺎ ﺣﺬف ﻣﻲ ﺷﻮد:

اﻟﻒ- ﺑﺮﻗﺮاری ﻫﺮﮔﻮﻧﻪ ﻋﻮارض و ﺳﺎﻳﺮ وﺟﻮه ﺑﺮای اﻧﻮاع ﻛﺎﻻﻫﺎی وارداﺗﻲ و ﺗﻮﻟﻴﺪی و ﻫﻤﭽﻨﻴﻦ اراﺋﻪ ﺧﺪﻣﺎتﻛﻪ در ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﺗﻜﻠﻴﻒ ﻣﺎﻟﻴﺎت و ﻋﻮارض آﻧﻬﺎ ﻣﻌﻴﻦ ﺷﺪه اﺳﺖ، ﻣﻤﻨﻮع ﻣﻲ ﺑﺎﺷﺪ.

ب- ﺑﺮﻗﺮاری ﻋﻮارض ﺑﻪ درآﻣﺪﻫﺎی ﻣﺎﺧﺬ ﻣﺤﺎﺳﺒﻪ ﻣﺎﻟﻴﺎت، ﺳﻮد ﺳﻬﺎم ﺷﺮﻛﺖ ﻫﺎ، ﺳﻮد اوراق ﻣﺸﺎرﻛﺖ، ﺳﻮدﺳﭙﺮده ﮔﺬاری و ﺳﺎﻳﺮ ﻋﻤﻠﻴﺎت ﻣﺎﻟﻲ اﺷﺨﺎص ﻧﺰد ﺑﺎﻧﻚ ﻫﺎ و ﻣﻮﺳﺴﺎت اﻋﺘﺒﺎری ﻏﻴﺮ ﺑﺎﻧﻜﻲ ﻣﺠﺎز، ﺗﻮﺳﻂ ﺷﻮراﻫﺎیاﺳﻼﻣﻲ و ﺳﺎﻳﺮ ﻣﺮاﺟﻊ ﻣﻤﻨﻮع ﺷﺪه اﺳﺖ.

ج- ﻗﻮاﻧﻴﻦ و ﻣﻘﺮرات ﻣﺮﺑﻮط ﺑﻪ اﻋﻄﺎی ﺗﺨﻔﻴﻒ ﻳﺎ ﻣﻌﺎﻓﻴﺖ از ﭘﺮداﺧﺖ ﻋﻮارض ﻳﺎ وﺟﻮه ﺑﻪ ﺷﻬﺮداری ﻫﺎ ودﻫﻴﺎری ﻫﺎ ﻣﻠﻐﻲ ﻣﻲ ﺷﻮد.

د- ﻣﺎﻟﻴﺎت ﺑﻨﺪ (ﻫـ) ﻣﺎده (۳) ﻗﺎﻧﻮن ﻣﻮﺳﻮم ﺑﻪ ﺗﺠﻤﻴﻊ ﻋﻮارض از اول ﻣﻬﺮ ﻣﺎه ﭘﺲ از ﺗﺎرﻳﺦ ﺗﺼﻮﻳﺐ ﻗﺎﻧﻮنﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده (۸۷/۳/۱) ﻟﻐﻮ و ﻋﻮارض آن ﺑﻪ ﻧﺮخ ۱/۵ درﺻﺪ اﺻﻼح و ﺑﻪ ﻣﻮرد اﺟﺮا ﮔﺬاﺷﺘﻪ ﺷﺪه اﺳﺖ.

ﻫـ - ﻣﻄﺎﺑﻖ ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده از اول ﻣﻬﺮ ﻣﺎه ﺳﺎل ۱۳۸۷ ﻗﺎﻧﻮن ﻣﻮﺳﻮم ﺑﻪ ﺗﺠﻤﻴﻊ ﻋﻮارض ﻟﻐﻮ وﺑﺮﻗﺮاری و درﻳﺎﻓﺖ ﻫﺮﮔﻮﻧﻪ ﻣﺎﻟﻴﺎت ﻏﻴﺮ ﻣﺴﺘﻘﻴﻢ و ﻋﻮارض دﻳﮕﺮ از ﺗﻮﻟﻴﺪﻛﻨﻨﺪﮔﺎن و واردﻛﻨﻨﺪﮔﺎن ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت،ﻣﻤﻨﻮع ﻣﻲ ﺑﺎﺷﺪ.

-ﻣﺎﻟﻴﺎت و ﻋﻮارض ﺧﺎصﻣﺎﻟﻴﺎت و ﻋﻮارض ﻣﺴﺘﺜﻨﻲ ﻛﻪ ﺑﺎ اﺟﺮای ﻗﺎﻧﻮن ﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده ﺑﻪ ﻋﻨﻮان ﻣﺎﻟﻴﺎت و ﻋﻮارض ﺧﺎص،ﻛﻤﺎﻛﺎن ﺑﻪ ﻗﻮت ﺧﻮد ﺑﺎﻗﻲ ﻫﺴﺘﻨﺪ ﻋﺒﺎرﺗﻨﺪ از:

- ﻋﻮارض ﺧﺪﻣﺎت ﺣﻤﻞ و ﻧﻘﻞ ﺑﺮون ﺷﻬﺮی ﻣﺴﺎﻓﺮ در داﺧﻞ ﻛﺸﻮر؛

- ﻋﻮارض ﺳﺎﻟﻴﺎﻧﻪ ﺧﻮدروﻫﺎی ﺳﻮاری؛

- ﻋﻮارض و ﻣﺎﻟﻴﺎت ﺷﻤﺎره ﮔﺬاری ﺧﻮدرو؛

- درﻳﺎﻓﺖ وﺟﻮه ﺟﻬﺖ ﺗﻤﺪﻳﺪ و ﻳﺎ اﺻﻼح اﻧﻮاع ﻛﺎرت ﻫﺎ و ﻣﺠﻮزﻫﺎ؛

- ﻣﺎﻟﻴﺎت ﺧﺮوج ﻣﺴﺎﻓﺮ از ﻛﺸﻮر؛

- ﻋﻮارض ﻓﺮودﮔﺎﻫﻲ ﺑﻠﻴﻂ ﭘﺮوازﻫﺎی داﺧﻠﻲ؛

- ﻣﺎﻟﻴﺎت ﻧﻘﻞ و اﻧﺘﻘﺎل ﺧﻮدرو؛

- ﻋﻮارض آزاد راﻫﻬﺎ، ﻋﻮارض ﻣﻮﺿﻮع ﻣﺎده (۱۲) ﻗﺎﻧﻮن ﺣﻤﻞ و ﻧﻘﻞ و ﻋﺒﻮر ﻛﺎﻻﻫﺎی ﺧﺎرﺟﻲ از ﻗﻠﻤﺮو

ﺟﻤﻬﻮری اﺳﻼﻣﻲ اﻳﺮان ﻣﺼﻮب ۱۳۷۴/۱۲/۲۶

- ﻋﻮارﺿﻲ ﻛﻪ ﻃﺒﻖ ﻗﺎﻧﻮن ﭼﮕﻮﻧﮕﻲ اداره ﻣﻨﺎﻃﻖ آزاد ﺗﺠﺎری-ﺻﻨﻌﺘﻲ در داﺧﻞ آن ﻣﻨﺎﻃﻖ اﺧﺬ ﻣﻲ ﮔﺮدد

- ﻋﻮارض ﺧﺎص آﻻﻳﻨﺪﮔﻲ: واﺣﺪﻫﺎی ﺗﻮﻟﻴﺪی آﻻﻳﻨﺪه ﻣﺤﻴﻂ زﻳﺴﺖ ﻛﻪ اﺳﺘﺎﻧﺪاردﻫﺎ و ﺿﻮاﺑﻂ ﺣﻔﺎﻇﺖ ازﻣﺤﻴﻂ زﻳﺴﺖ را رﻋﺎﻳﺖ ﻧﻜﻨﻨﺪ، ﻃﺒﻖ ﺗﺸﺨﻴﺺ و اﻋﻼم ﺳﺎزﻣﺎن ﺣﻔﺎﻇﺖ ﻣﺤﻴﻂ زﻳﺴﺖ (ﺗﺎ ﭘﺎﻧﺰدﻫﻢ اﺳﻔﻨﺪﻣﺎه ﻫﺮ ﺳﺎل ﺑﺮای اﺟﺮاء در ﺳﺎل ﺑﻌﺪ)، ﻫﻤﭽﻨﻴﻦ ﭘﺎﻻﻳﺸﮕﺎه ﻫﺎی ﻧﻔﺘﻲ و واﺣﺪﻫﺎی ﭘﺘﺮوﺷﻴﻤﻲ، ﻋﻼوه ﺑﺮﻣﺎﻟﻴﺎت ﺑﺮ ارزش اﻓﺰوده و ﻋﻮارض ﻛﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﻣﺸﻤﻮل ﭘﺮداﺧﺖ ﻳﻚ درﺻﺪ(۱%) از ﻗﻴﻤﺖ ﻓﺮوش ﺑﻪﻋﻨﻮان ﻋﻮارض آﻻﻳﻨﺪﮔﻲ ﻣﻲ ﺑﺎﺷﻨﺪ و ﻣﻜﻠﻔﻨﺪ اﻳﻦ ﻋﻮارض را راﺳﺎ ﭘﺮداﺧﺖ ﻛﻨﻨﺪ و ﺣﻖ ﻧﺪارﻧﺪ ﻋﻮارضﻣﺰﺑﻮر را از ﺧﺮﻳﺪاران درﻳﺎﻓﺖ و ﻳﺎ ﺑﻪ ﻋﻨﻮان اﻋﺘﺒﺎر ﻣﺎﻟﻴﺎﺗﻲ ﻣﻨﻈﻮر ﻧﻤﺎﻳﻨﺪ.

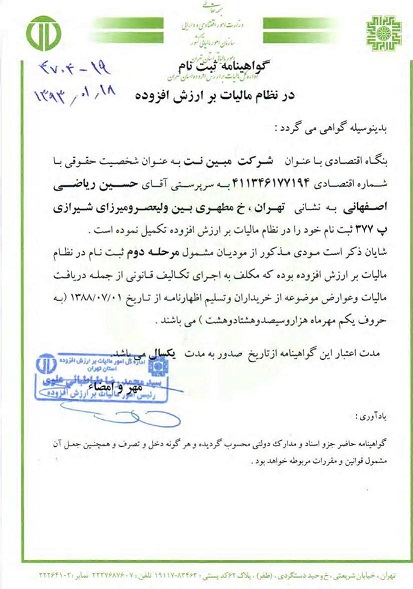

گواهی مالیات بر ارزش افزوده

یکی از مسائل مهم در اجرای نظام مالیات بر ارزش افزوده گرفتن مجوز فعالیت در این نهاد مالیاتی است .یکی از این مجوزها گواهینامه ثبت نام در نظام مالیات بر ارزش افزوده می باشد .شاید عده زیادی از فروشندگان کالا و یا ارائه کنندگان خدمات هنوز با این گواهینامه آشنایی نداشته ولی در صورتحساب های خود ۵% مالیات را محاسبه کرده و از خریداران دریافت می کنند .در صورتی که بعد از اتمام مراحل ثبت نام و تکمیل پرونده مالیاتی در سازمان مالیات بر ارزش افزوده ، اشخاص حقیقی و یا حقوقی باید مجوز لازم جهت اعمال قانونی را داشته باشند .در غیر اینصورت دریافت مبلغ مالیات بر ارزش افزوده غیر قانونی است و باید از صورتحساب فروشندگان کسر گردد. دریافت مبلغ فوق فقط با مجوز سازمان مالیات بر ارزش افزوده و تحت عنوان گواهینامه ثبت نام قابل اجرا است .بعد از ثبت نام نهایی و ارائه اظهارنامه دوره ۳ ماهه مالیات بر ارزش افزوده می توانید نامه ای بنا به درخواست آن سازمان تنظیم نموده و جهت گرفتن مجوز فوق اقدام نمایید . در حال حاضر در برخی از ادارات سازمان مالیات بر ارزش افزوده به غیر از مراحل فوق اشخاص را ملزم به گرفتن تاییدیه ماده 169 مکرر قانون مالیاتهای مستقیم می کنند .

طبق این دستور هریک از اشخاص حقیقی و حقوقی در پایان هر دوره ۳ ماهه باید خرید ها و فروش خود را در نرم افزار مربوطه ثبت کرده و در حوزه مشخص شده در منطقه خود ارائه کرده و تاییدیه سازمان مالیات بر ارزش افزوده را دریافت کنند . در غیر اینصورت سازمان مالیات بر ارزش افزوده به هیچ عنوان گواهینامه فوق را صادر نمی کند .

این گواهینامه بنا به تشخیص حوزه مالیات بر ارزش افزوده، بصورت ۶ ماهه یا یک ساله (اخیراً بنا به دلایلی طبق آخرین تصمیمات 3ماهه)صادر می شود ، که بعد از پایان تاریخ اعتبار اشخاص حقیقی و حقوقی ملزم به تمدید اعتبار از حوزه مالیاتی می باشند .کلیه خریداران موظند هنگام پرداخت مبلغ مالیات بر ارزش افزوده در صورتحساب فروشندگان ، گواهینامه ثبت نام را از آنها درخواست کرده و پس از رویت آن ، و اعتبار تاریخ ، نسبت به پرداخت آن اقدام نمایند.

مالیات بر درآمد اشخاص حقوقی

ماده 105 :

جمع درآمد شرکتها و درآمد ناشی از فعالیت های انتفاعی سایر اشخاص حقوقی از منابع مختلف در ایران یا خارج از ایران تحصیل می شود , پس از وضع زیان های حاصل از منابع غیر معاف و کسر معافیت های مقرر به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانه ای می باشد , مشمول مالیات به نرخ بیست و پنج درصد ( 25% ) خواهند بود .

تبصره 1 : در مورد

اشخاص حقوقی ایرانی غیرتجاری که به منظور تقسیم سود تأسیس نشده اند , در

صورتی که دارای فعالیت انتفاعی باشند , از مأخذ کل درآمد مشمول مالیات

فعالیت انتفاعی آنها مالیات به نرخ مقرر در این ماده وصول می شود .

تبصره

2 : اشخاص حقوقی خارجی و موسسات مقیم خارج از ایران به استثنای مشمولان

تبصره (5) ماده (109) و ماده (113) این قانون از مأخذ کل درآمد مشمول

مالیاتی که از بهره برداری سرمایه در ایران یا از فعالیت هایی که مستقیما

یا به وسیله نمایندگی از قبیل شعبه , نماینده , کارگزار و امثال آن در

ایران انجام می دهند یا از واگذاری امتیازات و سایر حقوق خود , انتقال دانش

فنی , دادن تعلیمات , کمک های فنی یا واگذاری فیلم های سینمایی از ایران

تحصیل می کنند به نرخ مذکور در این ماده مشمول مالیات خواهند بود .

نمایندگان اشخاص و موسسات مذکور در ایران نسبت به درآمدهایی که به هر عنوان

به حساب خود تحصیل می کنند طبق مقررات مربوط به این قانون مشمول مالیات می

باشند .

تبصره 3 : در موقع احتساب مالیات بردرآمد اشخاص حقوقی اعم از

ایرانی یا خارجی , مالیات هایی که قبلا پرداخت شده است با رعایت مقررات

مربوط از مالیات متعلق کسر خواهد شد و اضافه پرداختی از این بابت قابل

استرداد است .

تبصره 4 : اشخاص اعم از حقیقی یا حقوقی نسبت به سود سهام

یا سهام الشرکه دریافتی از شرکت های سرمایه پذیر مشمول مالیات دیگری

نخواهند بود .

تبصره 5 : در مواردی که به موجب قوانین مصوب وجوهی تحت

عناوین دیگری غیر از مالیات بردرآمد از مأخذ درآمد مشمول مالیات اشخاص قابل

وصول باشد , مالیات اشخاص پس از کسر وجوه مزبور به نرخ مقرر مربوط محاسبه

خواهد شد .

مالیات بردرآمد حقوق

ماده 82 :

درآمدی که شخص حقیقی در خدمت شخص دیگر (اعم از حقیقی یا حقوقی ) در قبال تسلیم نیروی کار خود بابت اشتغال در ایران برحسب مدت یا کار انجام یافته به طور نقدیاغیرنقد تحصیل می کند مشمول مالیات بردرآمد حقوق است .

تبصره : درآمد حقوقی که در مدت مأموریت خارج از کشور ( از طرف دولت جمهوری اسلامی ایران یا اشخاص مقیم ایران ) از منابع ایرانی عاید شخص می شود مشمول مالیات بردرآمد حقوق می باشد .

ماده 83 :

درآمد مشمول مالیات حقوق عبارت است از حقوق ( مقرری یا مزد , یا حقوق اصلی ) و مزایای مربوط به شغل اعم از مستمر و یا غیر مستمر قبل از وضع کسور و پس از کسر معافیت های مقرر در این قانون .

تبصره : درآمد غیرنقدی مشمول مالیات حقوق به شرح زیر تقویم و محاسبه می شود :

الف

: مسکن با اثاثیه معادل 25 درصد و بدون اثاثیه 20 درصد حقوق و مزایای نقدی

( به استثنای مزایای نقدی معاف موضوع ماده 91 این قانون ) در ماه پس از

وضع وجوهی که از این بابت از حقوق کارمند کسر می شود .

ب : اتومبیل

اختصاصی با راننده معادل 10 درصد و بدون راننده معادل 5 درصد حقوق و مزایای

مستمر نقدی ( به استثنای مزایای نقدی معاف موضوع ماده 91 این قانون ) در

ماه پس از کسر وجوهی که از این بابت از حقوق کارمند کسر می شود .

ج : سایر مزایای غیرنقدی معادل قیمت تمام شده برای پرداخت کننده حقوق .

ماده

84 : تا میزان یکصد وپنجاه برابر حداقل حقوق مبنای جدول حقوق موضوع ماده

(1) قانون نظام هماهنگ پرداخت کارکنان دولت , مصوب 1370 ,درآمد سالانه

مشمول مالیات حقوق کلیه حقوق بگیران از جمله کارگران مشمول قانون کار , از

یک یا چند منبع , از پرداخت مالیات معاف می شود .

ماده 85 :

نرخ مالیات بردرآمد حقوق در مورد کارکنان مشمول قانون نظام هماهنگ پرداخت کارکنان دولت مصوب 13/6/1370 پس از کسر معافیت های مقرر در این قانون به نرخ مقطوع ده درصد (10% ) و در مورد سایر حقوق بگیران نیز پس از کسر معافیت های مقرر در این قانون تا مبلغ چهل و دو میلیون ( 42000000) ریال به نرخ ده درصد (10%) و نسبت به مازاد آن به نرخ های مقرر در ماده (131) این قانون خواهد بود .

(ماده های پرکاربرد ق.م.م-5) ؛ ماده 97 و 98 قانون مالیاتهای مستقیم

ماده 97 : در موارد زیر درآمد مشمول مالیات مودی از طریق علی الرأس تشخیص خواهد شد :

1 - درصورتی که تا موعد مقرر ترازنامه و حساب سودوزیان و یاحساب درآمد وهزینه و حساب سودوزیان , حسب مورد , تسلیم نشده باشد

2

- درصورتی که مودی به درخواست کتبی اداره امورمالیاتی مربوط ازارائه دفاتر

و یا مدارک حساب در محل کار خود خودداری نماید ( منظور از محل کارردرمورد

اشخاص حقوقی نیز همان اقامتگاه قانونی آنها می باشد مگر این که مودی قبلا

مرکز عملیات خود را برای ارائه دفاتر و اسناد و مدارک کتبا به اداره امور

مالیاتی مربوط اعلام نموده باشد . ) در اجرای این بند هرگاه مودی از ارائه

قسمتی از مدارک حساب خودداری نماید چنانچه مربوط به هزینه باشد از احتساب

آن جزء هزینه های قابل قبول خودداری می شود و در صورتی که مربوط به درآمد

باشد درآمد مشمول مالیات این قسمت از طریق علی الرأس تعیین خواهد شد .

3-

درصورتی که دفاترواسنادو مدارک ابرازی برای محاسبه درآمد مشمول مالیات به

نظر اداره امور مالیاتی غیرقابل رسیدگی تشخیص شود و یا به علت عدم رعایت

موازین قانونی و آیین نامه مربوط مورد قبول واقع نشود که در این صورت مراتب

باید با ذکر دلایل کافی کتبا به مودی ابلاغ و پرونده برای رسیدگی به هیأتی

متشکل از سه نفر حسابرس منتخب رئیس کل سازمان امور مالیاتی کشور احاله

گردد . مودی می تواند ظرف یک ماه از تاریخ ابلاغ با مراجعه به هیأت مزبور

نسبت به رفع اشکال رسیدگی و ادای توضیح کتبی در مورد نحوه رعایت موازین

قانونی و آئین نامه حسب مورد اقدام نماید و در هر حال هیأت مکلف است ظرف ده

روز پس از انقضای یک ماه فوق نظر خود را با توجیهات و دلایل لازم و کافی

به اداره امور مالیاتی اعلام نماید تا براساس آن اقدام گردد . نظر هیأت با

اکثریت مناط اعتبار است و نظر عضوی که در اقلیت قرار گیرد باید در صورت

جلسه درج گردد . در مواردی که هیأت نظر اداره امور مالیاتی را در مورد

غیرقابل رسیدگی بودن دفاتر مودی مردود اعلام می کند باید مراتب را به

دادستانی انتظامی مالیاتی نیز اعلام نماید .

تبصره 1: در اجرای بند (3) این ماده دو ماه به مهلت رسیدگی موضوع ماده (156) این قانون اضافه می شود .

تبصره

2 : هرگاه طبق اسناد و مدارک ابراز ی یا به دست آمده امکان تعیین درآمد

واقعی مودی وجود داشته باشد , اداره امور مالیاتی مکلف است درآمد مشمول

مالیات را براساس رسیدگی به اسناد و مدارک مزبور یا دفاتر , حسب مورد ,

تعیین کند , در صورت داشتن درآمد ناشی از فعالیت های مکتوم که مستند به

دلایل و قراین کافی باشد , درآمد مشمول مالیات آن فعالیتها همواره از طریق

علی الرأس تشخیص داده و به درآمد مشمول مالیات مشخص شده قبلی افزوده و مأخذ

مطالبه مالیات واقع خواهد شد .

ماده 98 :

در موارد تشخیص علی الرأس , اداره امور مالیاتی باید پس از تحقیقات و بررسی های لازم و کسب اطلاعات مورد نیاز از مراجع مختلف اعم از دولتی یا غیردولتی ابتدا قرینه و یا قرائن مذکور در این قانون را که متناسب با وضعیت و موضوع فعالیت مودی باشد انتخاب و دلایل انتخاب نوع قرینه یا قرائن و رقم آنها را با توجیه مافی در گزارش رسیدگی قید نماید و سپس با اعمال ضریب یا ضرایب مقرر در قرینه یا قرائن انتخابی درآمد مشمول مالیات مودی را تعیین نماید . در صورتی که به چند قرینه اعمال ضریب شود معدلی که از نتایج اعمال ضریب به دست می آید درآمد مشمول مالیات خواهد بود .

موارد رد دفاتر قانونی ( روزنامه و کل )

تخلف از تکالیف مقرر در آیین نامه تحریر دفاتر قانونی موجب رد شدن آن می شود:

- در صورتی که دفاتر ارائه شده به نحوی از پلمپ خارج شده و یا فاقد یک یا چند برگ باشد .

- عدم ثبت یک یا چند فعالیت مالی در دفاتر به شرط احراز

- ثبت تمام یا قسمتی از یک فعالیت در حاشیه

- ثبت تمام یا قسمتی از یک فعالیت بین سطور

- تراشیدن و پاک کردن و محو کردن مندرجات دفاتر به منظور سوء استفاده

- جای سفید گذاشتن بیش از حد معمول در صفحات و سفید ماندن تمام صفحه در دفتر روزنامه و دفتر مشاغل به منظور سوء استفاده

- بستانکار شدن حسابهای نقدی و بانکی ، مگر اینکه حسابهای بانکی با صورت حساب بانک مطابقت نماید و یا بستانکار شدن حسابهای بانکی یا نقدی ناشی از تقدم و تاخر ثبت حسابها باشد که در اینصورت موجب رد دفاتر نیست .

- تاخیر تحریر دفاتر روزنامه و مشاغل زاید بر حد مجاز مقرر در تبصره های ۲ و ۳ و ۴ ماده ۱۳ و تاخیر دفتر کل زاید بر حد مجاز مقرردر ماده ۱۴ و تاخیر تحریر زاید بر حد مقرر در ماده ۱۷ این آیین نامه .

- عدم ثبت عملیات شعبه یا شعب در دفاتر مرکز طبق مقررات ماده ۱۵ این آیین نامه .

- اشتباه حساب حاصل در ثبت عملیات موسسه در صورتیکه نسبت به اصلاح آن طبق مقررات تبصره ماده ۱۱ این آیین نامه اقدام نشده باشد .

- در صورتی که مودیان مالیاتی حسب مورد از اوراق مخصوص موضوع ماده ۱۶۹ قانون مالیات های مستقیم استفاده ننمایند .

- عدم ارائه آیین نامه ها یا دستورالعمل های کار ماشین و برنامه های آن و نحوه کار با نرم افزارهای مالی مورد استفاده و همچنین عدم تسلیم خلاصه عملیات موضوع ماده ۱۷ این آیین نامه در مهلت مقرر در آن ماده در مورد اشخاصی که از سیستم های الکترونیکی استفاده می نمایند .

- عدم ارائه یک یا چند جلد از دفاتر ثبت و پلمپ شده . ( ولو نانویس )

- استفاده از دفاتر ثبت و پلمپ شده سال های قبل ( با توجه به مقررات ماده ۳ این آیین نامه )

- عدم تطبیق مندرجات دفاتر با اطلاعات موجود در سیستم الکترونیکی در مورد اشخاصی که از سیستم های مذکور استفاده می نمایند .

- ثبت هزینه ها و درآمد ها و هر نوع اعمال و اقلام مالی غیر واقع در دفاتر به شرط احراز ( توضیح اینکه ثبت هزینه هایی که وقوع آن محقق بوده اما به دلایل خاص قانونی قابل قبول از حیث مالیاتی نیست و برگشت داده می شود ، به منزله ثبت هزینه های غیر واقعی تلقی نمی شود).

نکته مهم : در مورد بند ۶ این آیین نامه ، چنانچه سفید ماندن جهت ثبت تراز اقتتاحی باشد ، موجب رد دفاتر نخواهد بود و سفید ماندن ذیل صفحات دفتر در آخر هر روز یا هر هفته یا هر ماه به شرطی که اسناد دارای شماره ردیف بوده و قسمت سفید ماند ه با خط بسته شود ، به اعتبار دفتر خللی وارد نمی آورد .

ماده 21) هیات سه نفری حسابرسان موضوع بند 3 ماده 97 قانون مالیاتهای مستقیم، در مواردیکه با توجه به دلایل توجیهی مؤدی و نحوه تحریر دفاتر و رعایت استانداردهای حسابداری و درجه اهمیت ایرادات مطروحه از سوی اداره امور مالیاتی و رعایت واقعیت امر، احراز نمایند که ایرادات مزبور به اعتبار دفاتر خللی وارد نمی نماید، می توانند نظر خود را مبنی بر قبولی دفاتر و اسناد و مدارک اعلام نمایند.

(ماده های پرکاربرد ق.م.م-4) ؛ ماده 96 قانون مالیاتهای مستقیم

الف) صاحبان مشاغل موضوع بند (الف) ماده (95) این قانون عبارتند از:

1- دارندگان کارت بازرگانی و کلیه وارد کنندگان و صادرکنندگان.

2- صاحبان کارخانه ها و واحدهای تولیدی که برای آن ها جواز تأسیس و پروانه بهره برداری از وزارتخانه ذیربط صادر شده یا می شود.

3- بهره برداران معادن.

4- صاحبان مؤسسات حسابرسی، حسابداری و دفترداری، خدمات مالی وارایه دهندگان خدمات مدیریتی، مشاوره ای، انفورماتیک، رایانه ای اعم از سخت افزاری و نرم افزاری و طراحی سیستم.

5- صاحبان مراکز آموزشی و پرورشی، آموزشگاه های آزاد، مدارس غیرانتفاعی، دانشگاه ها و مراکز آموزش عالی.

6- صاحبان بیمارستان ها، زایشگاه ها، آسایشگاه ها، درمانگاه ها و خانه های سالمندان.

7- صاحبان متل ها و هتل های سه ستاره و بالاتر.

8- بنکداران، عمده فروش ها، فروشگاه های بزرگ، واسطه های مالی، نمایندگان توزیع کالاهای داخلی و وارداتی و صاحبان انبارها.

9- نمایندگان مؤسسه های تجاری و صنعتی، اعم از داخلی و خارجی.

10- صاحبان مؤسسات حمل و نقل موتوری، زمینی، دریایی و هوایی اعم از مسافری یا باربری.

11- صاحبان مؤسسات مهندسی و مهندسی مشاور.

12- صاحبان مؤسسات تبلیغاتی و بازاریابی.

صاحبان مشاغل موضوع بند ( ب ) ماده (95) این قانون عبارتند از:

1- صاحبان کارگاه های صنعتی.

2- صاحبان مشاغل ساختمانی، تأسیسات فنی و صنعتی، نقشه کشی، نقشه برداری، محاسبات فنی و نظارت.

3- چاپخانه داران، لیتوگراف ها، صحاف ها، ارایه دهندگان خدمات چاپ وگرافیست ها.

4- صاحبان مراکز ارتباطات رایانه ای.

5- وکلاء، کارشناسان، مترجمان رسمی دادگستری، مشاوران حقوقی، حسابداران رسمی و اعضای سازمان های نظام مهندسی.

6- محققان، پژوهشگران و کارشناسان آزاد که به تهیه و ارایه طرح های تحقیقاتی اشتغال دارند.

7- دلالان، حق العمل کاران و کارگزاران.

8- صاحبان مراکز فرهنگی، هنری، فرهنگسراها، کانون های حرفه ای وانجمن های صنفی و تخصصی.

9- صاحبان سینماها، تماشاخانه ها و مکان های تفریحی و ورزشی.

10- صاحبان مشاغل فیلم برداری، دوبلاژ، مونتاژ و سایر خدمات سینمائی.

11- پزشکان ودندانپزشکان که دارای مطب هستند ودامپزشکان که به حرفه دامپزشکی اشتغال دارند.

12- صاحبان آزمایشگاهها، رادیولوژی ها، فیزیوتراپی ها، سونوگرافی ها، الکتروانسفالوگرافی ها، سی تی اسکن ها، سالن های زیبایی و دیگر ارایه دهندگان خدمات بهداشتی، طبی و غیر طبی.

13- صاحبان میهمان سراها، میهمان پذیرها و مسافرخانه ها.

14- صاحبان تالارهای پذیرایی، رستوران ها، تهیه کنندگان غذاهای آماده، ارایه دهندگان خدمات پذیرایی وکرایه دهندگان ظروف.

15- صاحبان دفاتر اسناد رسمی.

16- صاحبان تعمیرگاه های مجاز و اتو سرویس ها.

17- صاحبان نمایشگاه ها، فروشگاه های اتومبیل، بنگاه های معاملات املاک و آژانس های کرایه اتومبیل.

18- سازندگان و فروشندگان طلا و جواهر.

19- عاملان فروش و فروشندگان آهن آلات.

تبصره 1: سازمان امور مالیاتی کشور در صورت تشخیص ضرورت می تواند هریک از مشمولان بند (ب) این ماده را به رعایت مقررات موضوع بند (الف) این ماده ملزم نماید مشروط بر آن که مراتب کتبا تا پایان دی ماه هر سال به مؤدیان فوق ابلاغ گردد. مؤدیان اخیر الذکر از اول سال بعد مکلف به اجرای آن می باشند.

تبصره 2: منظور از صاحبان مذکور در این ماده اشخاصی است که بهره برداری از مؤسسات بحساب آنان انجام میشود.

تبصره 3: مشمولان این ماده که در محل شغل خود دارای فعالیت های شغلی دیگر موضوع این فصل می باشند مکلفاند برای کلیه فعالیت های شغلی خود طبق مقررات این قانون عمل کنند.

تذکر: مشاغلی که شامل بندهای "الف" و "ب" نباشند در بند "ج " دسته بندی میشوند.

شرایط استرداد مالیات پرداختی

در اجرای جزء (۴) بند (الف) تبصره (۱۰) قانون بودجه سال ۱۳۹۳ کل کشور که

مقرر می دارد”سازمان امور مالیاتی و ادارات تابعه در استان ها مکلفند

مالیات بر ارزش افزوده اخذ شده از صادرکنندگان مواد معدنی و کالاهای

غیرنفتی را حداکثر پانزده روز پس از ارائه برگ سبز گمرکی و تأیید گمرک

جمهوری اسلامی ایران عودت دهند” لذا ادارات کل امور مالیاتی مکلفند حداکثر

ظرف مهلت مقرر و با رعایت موارد ذیل اقدام لازم معمول نمایند:

۱- مدارک مورد نیاز جهت استرداد موقت مالیات و عوارض ارزش افزوده:

- تکمیل فرم درخواست استرداد مالیات و عوارض ارزش افزوده توسط مؤدی(فرم شماره ۱)؛

- ارائه اصل و تصویر پشت و روی برگ سبز صادرات قطعی؛

- ارائه اصل و تصویر صورتحساب خرید کالاهای مشمول مالیات و عوارض ارزش افزوده که به خارج از کشور صادر شده؛

- ارائه اصل و تصویر اسناد و مدارک مربوط به سایر هزینه های مشمول مالیات و عوارض ارزش افزوده مرتبط با کالاهایی که به خارج از کشور صادر شده؛

- ارائه دفاتر روزنامه و کل تحریر شده سال صدور کالا؛

- ارائه اصل و تصویر پشت و روی پروانه واردات در مواردی که صادرات از محل واردات صورت گرفته باشد.

تذکر: پس از تطبیق اصل مدارک با تصویر آن، اصل مدارک می بایست به مؤدی عودت گردد.

۲- ادارات امور مالیاتی می بایست پس از دریافت مدارک فوق الذکر به همراه

فرم تکمیل شده درخواست استرداد مطابق فرم شماره(۱) مراتب را از گمرک ذیربط

طبق فرم شماره (۲) استعلام و پس از اخذ تأییدیه نسبت به استرداد مطابق فرم

شماره (۱) مراتب را از گمرک ذیربط طبق فرم شماره (۲) استعلام و پس از اخذ

تأییدیه نسبت به تنظیم گزارش بررسی دفاتر و اسناد و مدارک مؤدیان در چارچوب

مقررات(احراز صادرات،احراز اعتبار پرداختی، تسهیم اعتبار سهم صادرات،

مشاهده ثبت رویداد در دفاتر و …)، بر اساس فرم شماره (۳) اقدام لازم را به

عمل آورند به نحوی که حداکثر ظرف مدت پانزده روز پس از ارائه تأییدیه گمرک

جمهوری اسلامی ایران و با رعایت سایر مقررات استرداد موقت مالیات و عوارض

ارزش افزوده به موجب فرم شماره (۴) انجام پذیرد.

۳- در مواردی که در اجرای جزء (۴) بند(الف) تبصره (۱۰) قانون بودجه سال

۱۳۹۳ کل کشور،بابت صادرات قطعی مواد معدنی و کالاهای غیرنفتی، استرداد موقت

مالیات و عوارض ارزش افزوده صورت می پذیرد، ادارات امور مالیاتی موظفند

بلافاصله پس از انقضاء مهلت تسلیم اظهارنامه مالیاتی، رسیدگی به دوره/ دوره

های مالیاتی که استرداد موقت انجام شده است را در اولویت قرار دهند.

۴- چنانچه درخواست استرداد مالیات و عوارض ارزش افزوده مؤدی و همچنین اخذ

تأییدیه گمرک همزمان با انقضاء مهلت تسلیم اظهارنامه دوره مربوط باشد در

اینصورت ادارات امور مالیاتی می بایست ظرف مهلت مقرر جهت تعیین تکلیف نهایی

پرونده مورد نظر،نسبت به رسیدگی کامل دوره مذکور اقدام نمایند.

۵- استرداد موقت موضوع جزء(۴) بند(الف) تبصره (۱۰) قانون بودجه سال ۱۳۹۳ کل

کشور، صرفاً در خصوص صادرات قطعی مواد معدنی و کالاهای غیرنفتی در سال

۱۳۹۳ بوده و قابل تسری به صادرات خدمات و همچنین صادرات در سایر سنوات و

استرداد سایر موارد نخواهد بود.

۶- استرداد مالیات و عوارض موصوف موکول به ثبت نام مؤدیان متقاضی استرداد در نظام مالیات بر ارزش افزوده خواهد بود.

۷- ادارات امور مالیاتی می بایست ضمن اظهارنظر در خصوص مالیات و عوارض ارزش

افزوده پرداختی بابت نهادهای کالاهای صادراتی، نسبت به محاسبه سهم مالیات و

عوارض ارزش افزوده به میزان صادرات انجام شده نیز اقدام نمایند.

۸- ادارات کل امور مالیاتی مکلف به تشکیل کارگروهی متشکل از یک نفر رئیس

امور مالیاتی، یک نفر رئیس گروه مالیاتی و دو نفر کارشناس ارشد مالیاتی می

باشند که کارگروه مذکور نیز موظف است قبل از هر گونه استرداد مالیات و

عوارض ارزش افزوده به صادرکنندگان، کنترل های لازم را در خصوص احراز صحت و

اصالت صورتحساب و سایر اسناد و مدارک مرتبط با اعتبار مالیاتی اعمال و در

فرم شماره(۳) این دستورالعمل اظهارنظر نماید.

۹- هر گونه استرداد مالیات و عوارض ارزش افزوده صادرکنندگان منوط به عدم

وجود بدهی ابرازی و یا قطعی شده دوره یا دوره های قبل می باشد.

۱۰- ادارات کل امور مالیاتی می بایست آمار استرداد موقت مالیات و عوارض

ارزش افزوده هر ماه را به شرح جدول زیر حداکثر تا پانزدهم ماه بعد به دفتر

رسیدگی و استرداد اعلام نمایند.